热点栏目

热点栏目 原标题 神光首席策略:财报密集期,防御为主

来源 山东神光

1、市场还是弱平衡震荡格局。由于A股数量众多,大家每天都可以看到涨幅比较大的个股,当然也可以看到跌幅较大的个股,无论指数如何波动,市场总会出现一些涨幅不错的品种,这对于投资者带来不小的视觉冲击,即便是在一个相对弱势的环境中,市场看上去似乎还有利可图,其实不然,以目前震荡行情来看的确是乏善可陈的。从时间节奏上看,随着年报季报最后阶段的密集披露,个股层面带来的情绪冲击会比较大一些,指数层面看点不多,依旧是弱平衡的表现。待上市公司年报季报披露完毕,基金等机构投资者季报披露完毕,投资者对于市场以及参与主体会有新的认识,比如基于盈利驱动逻辑的最新评价,基于投资者主体交易行为的评价,这些大致都会影响市场情绪,短期内最好多观察市场变化为好。

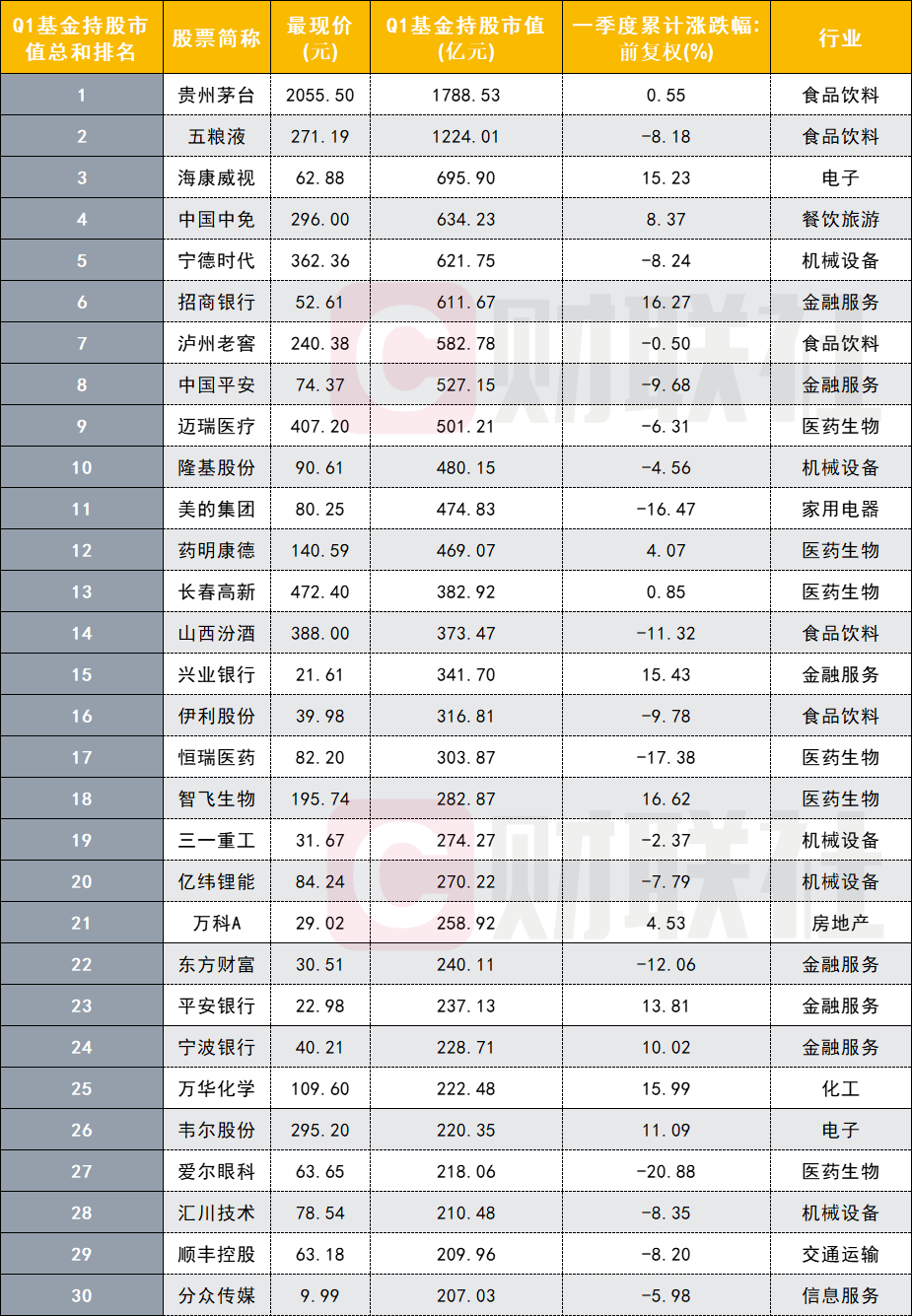

2、市场热点结构变化几个看点。看点一,超跌反弹。对于历史涨幅比较大的核心资产来说,后期的机会大概率是跌出来的,只要上市公司基本面保持增长,二级市场股价调整幅度越大,后期反弹的机会就越大,如果遇到行业景气重新向好,上市公司产品、技术再次处于风口上,那么市场会重新进入炒冷饭的思路,最近可穿戴概念股的上涨,就是这个逻辑。看点二,盈利持续超预期,动态估值水平依旧较低。这些品种在传统行业分布比较多,食品饮料、医药、金融、化工、钢铁、煤炭、水泥、造纸、机械等等诸多领域龙头公司,结合过去几个季度线性变化,以及相关的盈利预告,市场总体上都是正反馈的。看点三,机构投资者抱团,先入为主。近期披露的一些公司年报季报,一些规模较大的基金重仓介入一些新股次新股,或者一些中盘个股,随后引发市场跟风。但是与大资金先入为主相比,后来者并没有成本优势。这种炒作目前来看属于好行业好公司的长期投资风格,但在股价表现上基本上都是估值驱动型了,并不便宜。

3、顺应新形势A股市场变化。随着A股市场对外开放水平的提高,市场格局已经发生了巨大变化,外资机构在A股市场的话语权逐渐提高,甚至在一些核心资产的头部公司上有显著的定价权优势,并且这种优势从长期来看越来越大,以至于陆港通为代表的资金频繁高频交易左右这些公司股价,并影响到A股市场行情趋势,这个情况需要引起重视。从市场自身发展情况看,注册制的推广,在很大程度上影响市场的交易结构,比如现在科创板和创业板个股20%涨跌停的规则,由于缺乏流动性机制,一些问题公司风险大幅暴露,并引发了市场的恐慌。未来注册制的全面推广,是否需要在市场流动性机制建设上同步到位,是需要深思的。对于投资者来说,现在A股市场形成的以头部公司为代表的核心资产的轮换炒作,最终拔高了股价和估值,使得众多投资者从资金规模上就没有能力参与,因为现在中小投资者人均账户资产规模非常小,对于一些百元股、千元股基本上是望尘莫及。因此,在投资理念的引导上,基于各种行业ETF、指数ETF的引导是非常必要的,至少通过基金投资,投资者或多或少可以参与到核心资产波动中来,在交易上享受到一定的公平。

扫二维码,3分钟极速开户>>