来源:财通证券资管

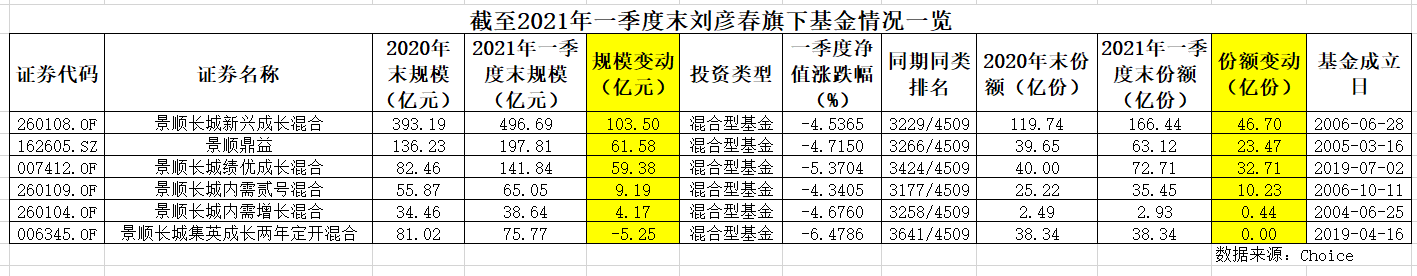

去年12月,在《固收+,明年“+”什么?》一文中,财通资管鑫锐回报基金2位负责“+”投资的基金经理,展望了2021年固收+的机会所在。

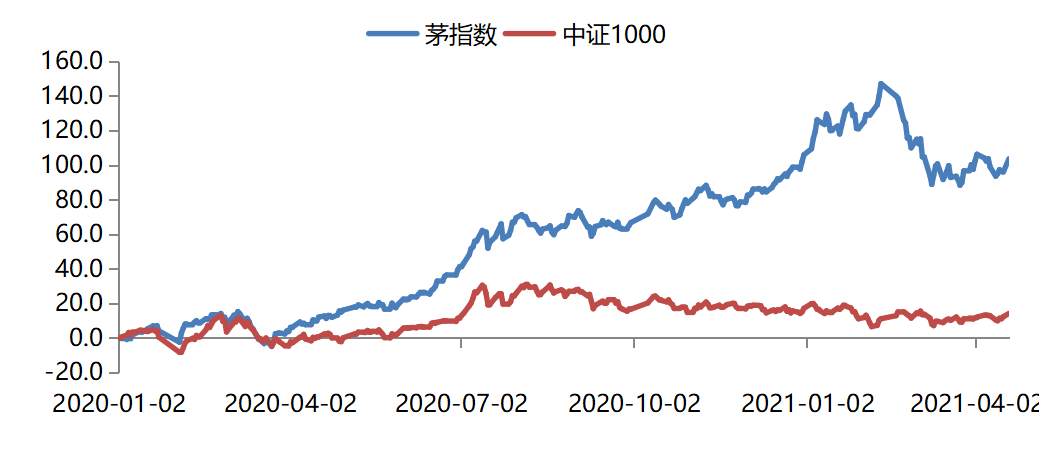

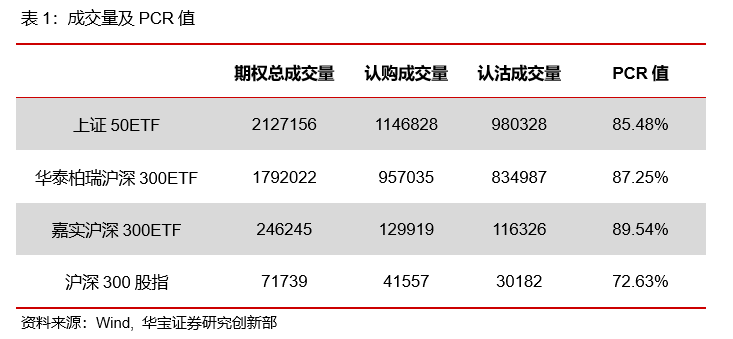

时隔3个多月,A股市场和转债市场都经历了先扬后抑,波动加剧。同期,财通资管鑫锐回报基金(以下简称「鑫锐」)发挥了“减震”效应,最大回撤仅-2.05%,近6个月、1年、成立以来收益率分别为5.54%、19.33%、45.16%,同期业绩比较基准分别为2.79%、5.42%、11.10%。

数据来源:本基金2021年一季报,已经托管行复核,wind,截至2021.3.31,可转债基金为wind基金按投资标的分类可转债基金,共113只。

「鑫锐」是如何做到的?我们和两位多资产部分的基金经理做了交流,奉上干货如下。

股票:均衡防守+组合风险管理

辛晨晨

主要负责「鑫锐」的股票部分(含新股)投资

清华大学硕士,8年证券从业经验,4年证券投资经验。曾在中信建投证券、上海证券交易所、嘉实资本、兴证资管等机构任职,现任财通资管指数量化部总经理。

秉持波动率控制投资理念,擅长大类资产配置、基本面量化选股、衍生品对冲等复合策略,追求“高胜率、低波动”原则下的绝对收益。

Q:「鑫锐」在这轮大跌中表现较为平稳,和A股相关性较低,是怎么实现的?

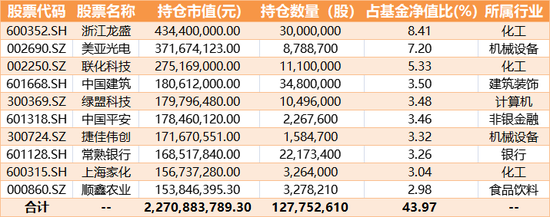

辛晨晨:首先,鑫锐虽然可以投股票资产,但多数仓位配置在短久期、高评级的债券资产,股票资产占比在0到40%之间,目标是成为长期稳健增厚组合收益的加分项。

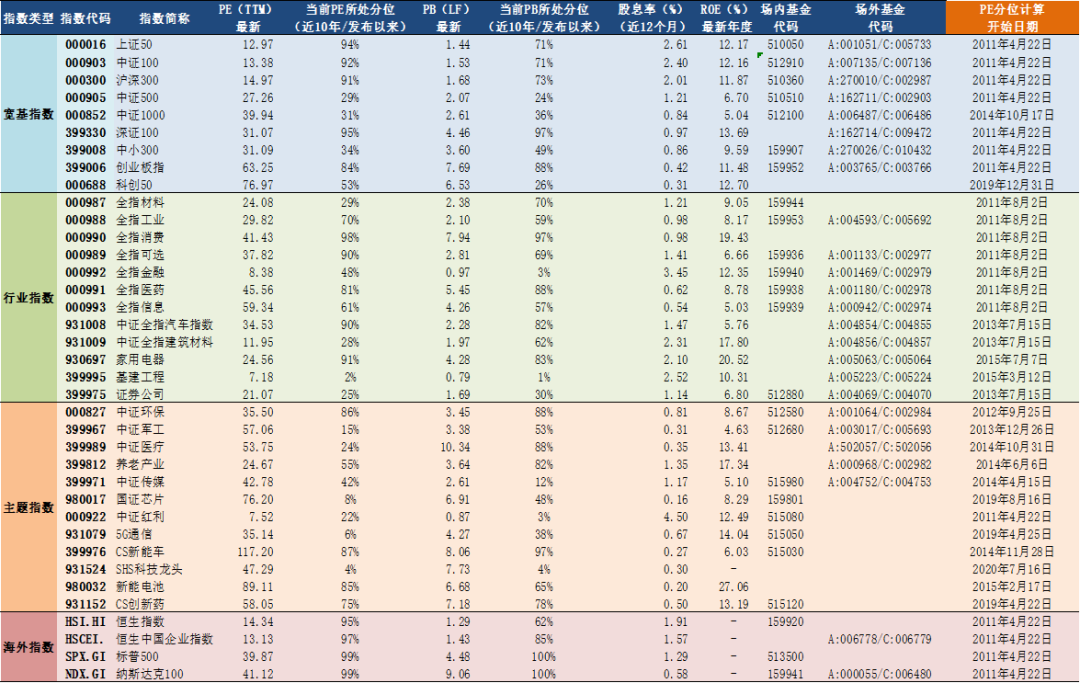

其次,在股票投资部分,我们前期配置的都是行业景气度高、估值比较适中、分红率较高的标的,对高估值个股尽可能回避。而这一波下跌,主要是之前被热捧的公司受流动性边际收紧而估值大幅回落,我们配置的公司则受影响相对有限。

Q:波动当中,股票投资做了什么调整吗?

辛晨晨:我们有一整套完整的长中短期的风险监测体系,用来做组合风险管理,当指标超出阈值的时候,我们就会减仓或者对冲,对控制组合回撤起到了比较有效的作用。

Q:今年接下来股市怎么看,如何操作?

辛晨晨:事实上年初开始,市场已经呈现出高波动的特征,主要原因是去年疫情带来的流动性宽松开始边际收紧。从当前时点往后看,高估值的板块和个股的估值消化过程可能会持续较长一段时间,而二线行业隐形龙头,行业景气度较高同时估值比较合理的,还是可以自下而上挖掘的,所以今年可能有比较好的结构性行情。

在具体策略上,我的配置会更加均衡,以防守为主,核心仓位以高分红的股票为主,卫星仓位会继续挖掘盈利增速能持续超预期、有机会打破现有估值天花板的优秀公司。

可转债:精选个券,关注周期品种

顾宇笛

主要负责「鑫锐」的可转债部分投资

华东师范大学经济学硕士。2014年加入财通资管,任债券研究员,2017年8月起担任基金经理,目前管理多只债券基金。

Q:作为“+”的重要部分,转债资产的优势在哪里?

顾宇笛:转债拥有“股债双性”的特点,本身具有债券托底的属性,同时也有一定的权益资产特点。

股市上涨的时候,它可以有较高的弹性,随正股上涨;股市下跌的时候,它的债性又表现得很充分。

所以转债基本上是区间震荡,下有底上有顶,特别是当权益市场面临巨大不确定性的时候,它的相对性价比就会体现出来。只是可能在某些时候,需要耐心等待,容忍一定的波动。

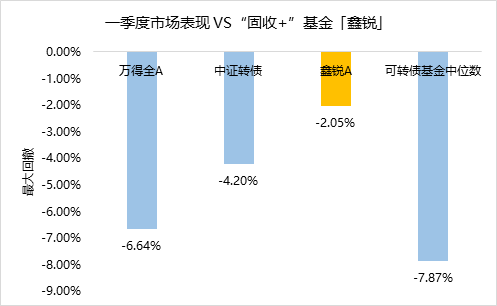

Q:一季度很多高价转债出现大跌,但「鑫锐」的转债部分没有受此影响,为什么?

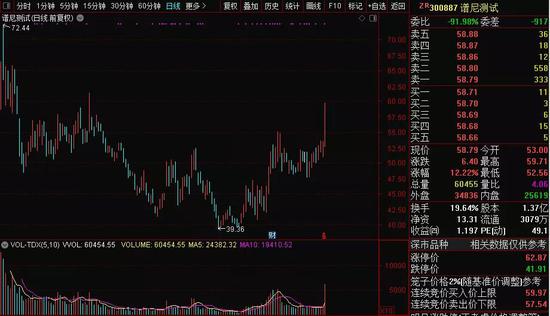

顾宇笛:因为转债的表现和正股相关性很大,所以一季度A股发生风格转换之后,转债市场也随之出现了行情切换:高价转债发生大跌,而春节前表现欠佳的低价转债迎来估值修复。当然低价转债的修复背后还有一层因素是,市场对小市值转债的信用风险担忧有所缓和。

「鑫锐」的转债部分,我们前期没有追高参与高价转债,配置以低价、偏周期类为主。

Q:当前转债市场机会如何,哪些品种值得关注?

顾宇笛:春节前的低价转债,从绝对价格角度看趋近于2018年权益市场最低迷的阶段,春节后整体价格虽然有所上涨,但是整体估值水平在历史上看并不高,仍有机会挖掘错杀个券。部分未到转股期或者公告不赎回的高价转债大幅调整之后可适当参与反弹,快进快出。此外,随着春节后股市下跌,不少个券满足下修条件,今年不少公司已开股东会下修,类似的机会也可适当参与博弈。