4大券商资管明星产品一季度重仓股揭晓:国君、中金增持顺鑫农业;中金、兴证加码海康威视;2股被广发资管买至“顶格”!

2021年以来,机构抱团股是典型的“重灾区”,出现明显回调。

伴随券商资管大集合产品公募化改造后的持续产品,一批证券公司旗下的绩优产品也率先接受市场考验。这些绩优产品的管理人是怎样应对剧烈波动的市场行情,他们对后市又有怎样的思考呢?

国君君得明:寻找中小市值和优质蓝筹股

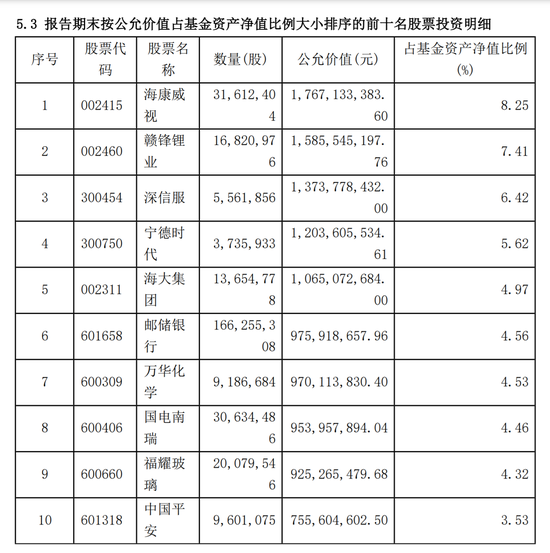

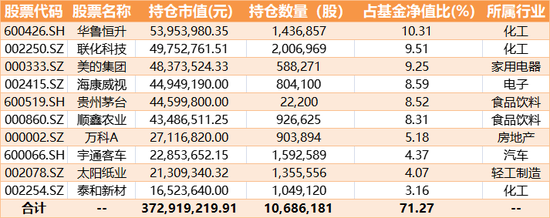

截至4月22日,国君君得明2021年净值增长率为2.34%。一季报显示,截止一季度末,君得明的持股仓位为85.79%,重点配置的行业为信息传输、软件和信息技术服务业以及金融业,配置比例分别为10.59%、6.86%。

君得明的前十大重仓股调入了中国平安、上海家化和顺鑫农业三张新面孔。而根据此前披露的2020年年报显示,这三只股为其隐形重仓股,在今年一季度的持股比例有所调整。其中,中国平安的持股数量从季度初的182.28万股增至226.76万股;顺鑫农业则是明显获得增持,在一季度期间被增持了267.331万股,持股数量攀升至327.82万股。不过,上海家化的持股数量从季度初期的480万股减少至326.4万股,

国君资管君得明基金经理张骏和周晨认为,2021年一季度,海外经济恢复加速,在经济复苏与通胀预期上行的背景下,流动性预期收紧,权益市场出现剧烈调整。同时,美债收益率的快速上行加剧了权益市场的波动。结构上来看,2019-2020年不断推高的核心资产估值溢价在2021年一季度快速回落,中小市值标的具备相对收益。“我们认为市场系统性风险不大,部分估值偏高的行业随着市场的下跌已经逐步释放了部分风险,2021年市场将呈现结构分化的特点。因此在具体操作上,我们将坚持结构优先、自下而上选择个股的思想,精选优质企业。2021年关注的方向包括:1、具备稳健回报特点的部分低估值、高分红的蓝筹标的;2、在2020年受到显著影响、2021年逐步恢复正常经营的中小市值公司。”

中金精选:买入具有较深“护城河”和安全边际的公司

截至4月22日,中金精选2021年净值增长率为0.25%。最新公布的一季报显示,中金精选的持仓比例并不低,截至3月31日,该基金的持股比例为88.31%。

正如中金精选基金经理在一季报中所写的那样:“一季度市场波动较大,相信大家或多或少地存在疑问。从我们的角度,我们秉持不去判断短期市场走势的风格,但是在这个时点,我们确实坚信市场下跌是风险释放最好的方式。”

从中金精选前十大重仓股的变化情况来看,调整的幅度并不大,新进面孔为海康威视和泰和新材。数据显示,中金精选对海康威视的持股数量从2020年年末26.92万股增至80.41万股。泰和新材同期持股数量增至105万股左右。与此同时,中金精选也大幅增持顺鑫农业,持股数量同期由79.5025万股增至92.6625万股。

基金经理张翔表示,持续秉承基于竞争优势策略、买入“护城河”较深且具备安全边际的公司并长期持有的投资策略。“我们认为唯一能对抗周期的并不是所谓的防御,而是持续的高质量成长,未来将长期致力于寻找具备高‘护城河’的成长股。我们并不认为择时在长期会产生正贡献,因此我们在历史上持续贯彻自下而上的选股思路,通过对持仓标的细致跟踪,时刻聚焦公司的长期价值及对比各类资产之间的性价比来控制回撤风险。展望后市,我们认为可以重点关注几个方向:一是品牌消费公司,关注竞争格局处于持续优化过程中的品牌消费公司,关注消费升级过程中的优质成长公司;二是具备knowhow特征的子行业,关注需要长期经验积累建立优势的子行业,关注工程师红利给行业带来持续竞争力的公司;三是具备成本优势的制造业公司,关注行业供需格局改善带来资本回报率提升的子行业中具备长期成长的公司;四是转换成本高、拥有网络效应的科技公司,持续关注科技及互联网领域的动态竞争优势变化,关注利用自身优势降维打击的公司。”

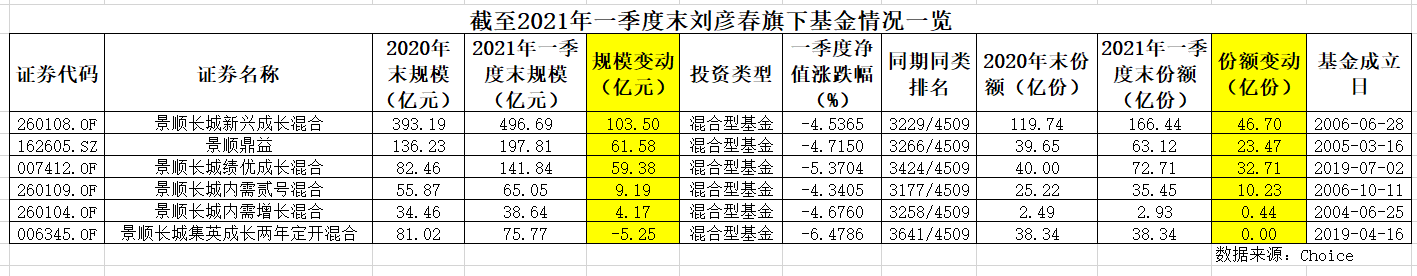

兴证资管金麒麟优势:增持金融和服务业

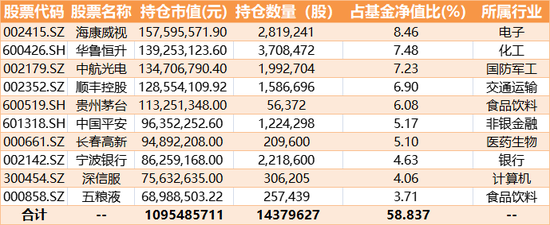

截至4月22日,兴证资管金麒麟优势今年净值增长1.74%。一季度期间,兴证资管金麒麟优势集合资产管理计划的份额增长了3.58亿份,其持仓比例继续维持高位,达到了86.01%。从行业配置上看,金融业,信息传输、软件和信息技术服务业以及交通运输、仓储和邮政业位居前三位,其配置比例分别为13.98%、7.55%和6.9%。

纵观兴证资管金麒麟优势的前十大重仓股,新换进了顺丰控股、长春高新和深信服。获得增持数量最高的是顺丰控股,其持股数量从去年年底的33万股左右,一路攀升至3月底的158万股左右。此外,长春高新和中航光电增持的数量也比较大。前十大重仓股中只有五粮液被小幅减持。

基金经理匡伟认为,一季度市场先扬后抑。一月到二月上旬,市场快速上涨,部分优质资产估值逐渐脱离合理区间,呈现出趋势投资的特征;春节后市场快速向下调整,特别是优质资产调整幅度更大。内在原因是优质资产短期估值提升过快,部分优质资产估值出现一定的泡沫,外部刺激因素则是美国十年期国债收益率上行。股市快速向下修正是市场逐渐走向健康的标志,行稳方能致远,匹配内在价值增长的价格增长才能持久。报告期初,产品持有较多核心优质资产,随着市场的上扬,逐渐减持了一些消费类个股,这些个股基本面没有变坏,甚至比预期还要好,但估值上出现一定的泡沫化。另一方面,增加对大金融、服务类板块的配置。

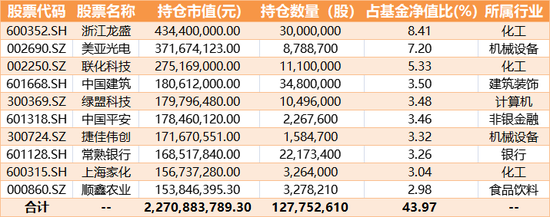

广发资管平衡精选:买入白酒和家电

截至4月22日,广发资管平衡精选年内净值增长率为7.18%。与不少基金经理一季度减持“茅股”、增持金融等板块不同,广发资管平衡精选基金经理刘淑生则是选择逆势买入白酒和家电股。

刘淑生表示:“2021年一季度股市冲高回落,尤其是机构重仓的所谓‘抱团’股出现大幅回调。我们基于严格的价值投资框架,从估值上对大部分‘抱团股’持非常谨慎的态度,这让我们能在这轮调整中表现好于同行。随着‘抱团股’的集体杀跌,部分个股我们认为已具配置价值,因此加大了对白酒、家电股的配置,同时减配了前期表现较好的银行、地产股,加仓部分周期、高端制造标的。”

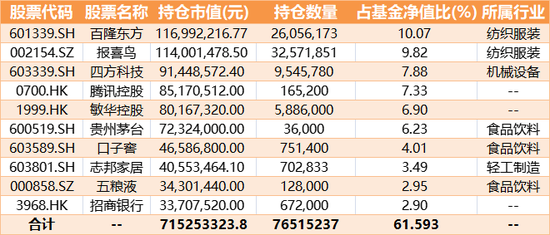

一季报显示,刘淑生的持股比例仍然超过90%,其中20%的资产配置在了港股,前十大重仓股新进标的分别是敏华控股、口子窖、五粮液以及招商银行港股。值得注意的,该组合的头号重仓股百隆东方的持股数量季度初期只有474万股左右,季末猛增至2605万股左右,占基金净值比例达到了10.07%,已是“顶格”配置。二号重仓股报喜鸟的配置比例也同样达到了9.82%,接近10%。前十大重仓股配置比例累计则是达到了61.59%。

刘淑生认为,从简单的逻辑和历史规律而言,在经济加速增长的过程中股市表现一般都尚可,但是2021年可能逻辑没有那么简单。2021年的经济增长是疫情后的恢复性增长,尤其是2020年的国内股市已经较为充分地反映了2021年经济修复的预期。所以,相对于业绩的复苏而言,流动性的变化是影响2021股市最为关键的变量。经济高速增长叠加流动性积极宽裕,这种组合是不可持续的。虽然节奏上无法预知2021年流动性的边际拐点,但是相信极大概率会在2021年发生。所以后市对于那些受益于流动性泛滥的高估值个股仍保持谨慎。

“从行业机会而言,相信‘泛消费’长期而言是个黄金赛道,很幸运也是我们过去十多年一直聚焦的领域。2021年消费行业的机会我们分为两类:其一,估值相对合理,但业绩增速提升,赚业绩的钱、具有极强配置意义的消费龙头。虽然这类品种我们的预期收益率不高,但由于我们预计其波动率不大,加上对2021年的收益率预期也不高,所以有配置价值。其二,部分消费细分行业(以及消费上下游产业)龙头,这类公司中长期而言有较为确定的成长前景,同时2021年业绩爆发性更强,估值提升空间也较大,这是我们重点配置方向之一。从市场选择上,将兼顾估值和企业资质在A+H中择优选择标的。关于其他行业的投资机会,主要关注两大类:一类是受益于经济复苏,同时估值有吸引力的行业,比如银行等;其次,是我们长期看好的智能制造、进口替代行业。”