Wind资讯

随着一季报的逐渐披露,市场最引人瞩目的两大机构,社保和公募基金持股备受关注。

首先社保基金方面,社保基金投资以稳健著称,最新浮出水面的多只持仓股4月以来跑赢大盘。Wind数据显示,社保基金目前已出现在60只个股的前十大流通股东中,合计持股数量12.58亿股,期末持股市值合计342.41亿元。其中增持了11只,减持了24只,持股数量不变为10只,另外还新进15只(可能是社保基金首次买入,也可能是前期买入少,一季度增持进入前十大股东后首次披露)。

社保重仓股top10

目前社保重仓股已不少,按照最新持仓市值看,社保基金最青睐万华化学,其中社保103组合、108组合和111组合共持有0.45亿股,合计总市值达47.16亿元,不过一季度社保小幅减持了449.11万股。紧随其后,华鲁恒升、中国中免等9家社保基金持仓市值均超10亿元,规模较大。

社保增持11只个股

一季度,社保基金重仓股中,增持数量最多的是神火股份,社保401组合增持了1700万股。紧随其后秀强股份(维权)、兔宝宝均被增持了超500万股。此外华正新材、厦门象屿、奥特维和冀东水泥均被增持100万股以上。

社保减持24只个股

减持数量上,社保一季度主要卖出了紫金矿业、伟明环保和天虹股份,每只减持都超过2000万股。此外新洋丰、高能环境等4只也是减持的集中地,每只个股被卖出1000万股以上。

社保新进15只个股

新进重仓股方面,社保持有中国中免规模最大为20.88亿元,此外通威股份、华工科技、春风动力等9只个股,期末持股市值均超过亿元。

而公募基金一季报披露更是进入高峰期,多位明星基金经理最新布局也浮出水面。如张坤、董承非、谢治宇、刘格菘、傅鹏博等一季度投资情况已经揭晓。

张坤:减仓白酒,各就其位

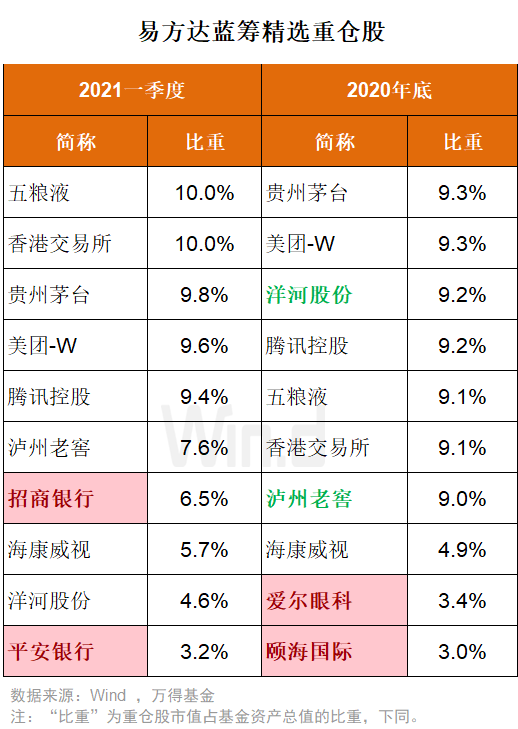

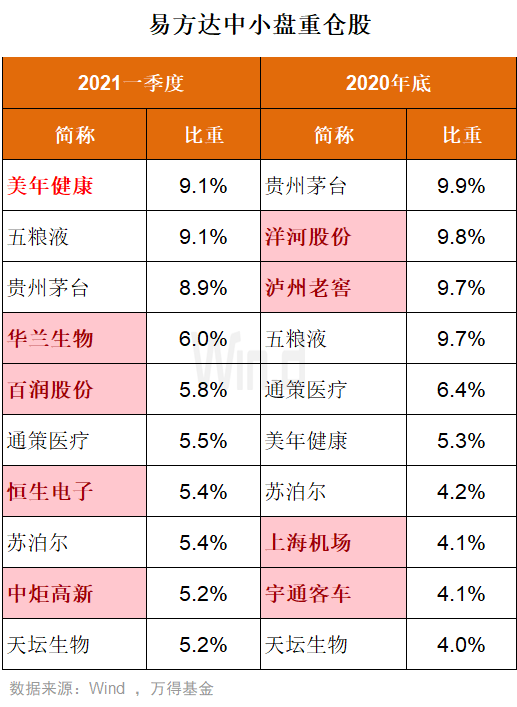

张坤管理的易方达蓝筹精选和易方达中小盘都减仓了白酒,但加仓的方向却很不同,易方达蓝筹精选加的是银行股,而易方达中小盘加的是消费、医药、计算机等行业的个股。

注:左侧红底色个股为新近重仓股,右侧红底色个股为消失的重仓股,白底色为连续两季均为重仓股,下同。

具体来看,易方达蓝筹精选大幅减仓了洋河和泸州老窖,招商银行、平安银行这两只以零售业务见长的银行股则第一次出现在张坤的十大重仓股中,而爱尔眼科、颐海国际从最新重仓股中消失。

易方达中小盘的十大重仓股在一季末发生了很大的变化,洋河、泸州老窖直接掉出了前十大重仓,另外上海机场、宇通客车也从重仓股中消失,茅台也被减了一个多点。重仓股新增了华兰生物、百润股份、恒生电子、中炬高新,美年健康获得大幅增持,跃升为第一大重仓股。

不难发现,易方达中小盘向“中小盘”靠拢,易方达蓝筹精选进一步汇集“蓝筹”,两只基金各就其位。

董承非:降仓位,积极防御

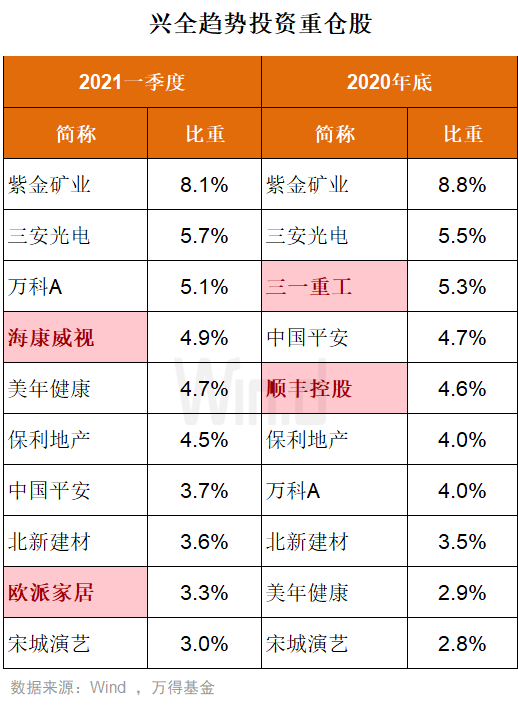

在年初提示风险的董承非,做到了言行合一,进行了减仓。一季报显示,兴全趋势投资的股票仓位为67.2%,而去年年末这一数字为78.9%,兴全新视野仓位从去年底的69.4%降低至63.9%。

具体来看,兴全趋势投资一季度重仓股调整不大,仍延续了去年底地产、金融压舱的基调。值得一提的是,业绩变脸的顺丰控股从重仓股消失,新增了海康威视、欧派家居,此外三安光电、万科A、美年健康、保利地产等获得董承非增持。

董承非管理的另外一只基金兴全新视野,重仓股变动与兴全趋势投资类似,看中个股估值与景气度,早早进入了防御态势,这也让这两只基金在一季度表现相对平稳。

谢治宇:大调仓,表现出众

谢治宇管理的基金在一季度进行了比较积极的仓位调换,而且非常果断。谢治宇管理的兴全合润基金2021年一季报显示,重仓股更换了六只,兴业银行、平安银行新进重仓股,分列二、三名。

一季度还新进了海康威视、锦江酒店、普洛药业、健友股份,而万华化学、比亚迪、美的集团、双汇发展、晶晨股份、隆基股份则退出了前十大重仓股之列。

这次调仓了再次彰显了谢治宇选股能力,新入选重仓股的6只股票,一季度无一下跌,有5只涨幅在两位数,平均上涨14.7%;而从重仓股消失的6只股票,有4只在一季度出现下跌,平均下跌4.8%。

小编统计了管理主动偏股型基金超500亿元的11位基金经理,观察他们的业绩指数表现,谢治宇基金经理偏股型业绩指数一季度上扬3.3%,是表现最好的。

刘格菘:高仓位,乐观进取

2019年一人包揽前三名,让刘格菘成为炙手可热的明星基金经理。

刘格菘在广发小盘成长基金一季报中分享了投资思路:近几年,我国具备全球比较优势的制造业行业占比不断上升,在全球从新冠疫情中逐步走出的过程中,立足中国比较优势、需求面向全球的制造业会不断在全球复苏中受益,这些行业的龙头公司是本基金未来配置的重点方向。

从广发小盘成长的仓位来看,一季度末仍保持高仓位运作,股票市值占基金资产净值比例为90.84%的仓位,对于一只偏股混合型基金,属于高仓位运行。一季度基金配置方面,以面板、光伏、动力电池、炼化、钛白粉、芯片等制造业以及医疗服务行业为主。

从广发小盘成长一季度的基金重仓股看,重仓股主要是面板龙头京东方、光伏龙头隆基、动力电池亿纬锂能、医药股康泰、健帆、泰格、炼化股恒力石化等。重仓股基本维持稳定,只调换了2只,新增龙蟒佰利、恒力石化,剔除了通威股份、吉宏股份。

在一季报中,刘格菘建议投资人适当降低今年的收益预期,保持耐心与定力,坚守长期价值投资的理念,通过基金投资,分享企业中长期成长的红利。

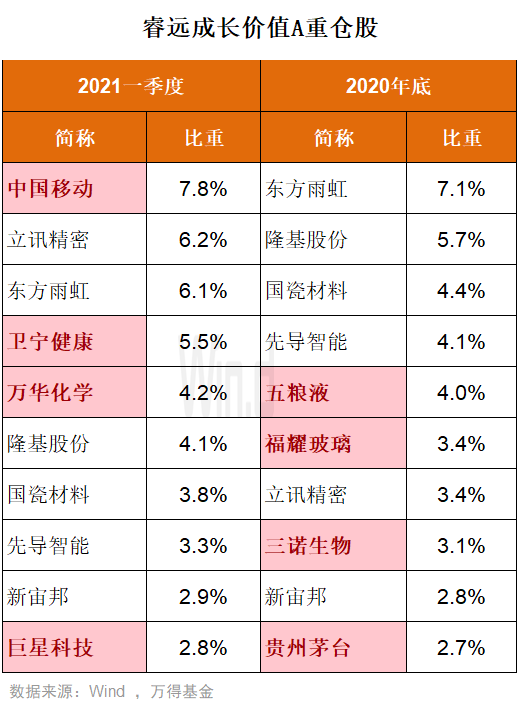

傅鹏博:减白酒,壕买电信股

傅鹏博管理的睿远成长价值一季报显示,截至一季度末其股票仓位占比89.98%;去年年末,这一数据为89.04%,基金维持较高仓位的运作。

在一季度,基金同样进行了大调仓,有四只重仓出现调换。一季度末五粮液、贵州茅台从重仓股中消失;中国移动则是被傅鹏博在一季度“壕买”成第一大重仓股。

在季报中,傅鹏博表示,在市场调整过程中,对上季度组合中的重点公司做了调整,出现了一些“新面孔”,同时食品饮料板块的公司开始“淡出”。从行业分布看,组合重点配置了TMT、化工材料、新能源和建筑建材等板块,组合的搭建考虑了均衡性和分散度。

扫二维码,3分钟极速开户>>