★

核心观点

★

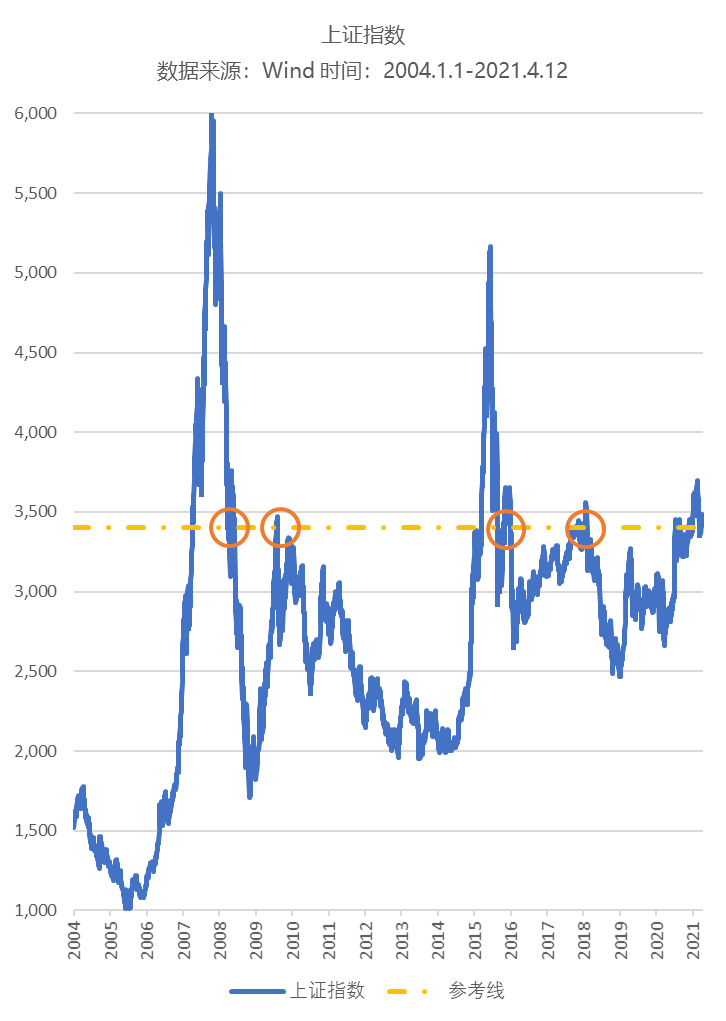

• 进入4月以来,美联储已有超过12次发声,总体态度较为鸽派,大多数官员均认为当前的经济修复远未达到美联储的预期,且能容忍较高的通胀水平,2022年年底之前加息概率非常小,且在加息前会先缩减购债规模。

• 疫情的始终反复使得全球经济复苏的速度和力度具有不确定性,以美国为代表的经济体距离完全复苏具有较大的空间,美联储持续释放宽松信号,并重申将容忍通胀的高位,继续看好后续通胀上行中后期的金价表现。

1

美联储近期表态盘点

近期,美联储主要官员纷纷发声,各自表达对市场及极具关注度的货币政策的态度。从美股、黄金、原油等市场反应看,市场对美联储态度的敏感性极强。

本文第一部分将主要对近期美联储的主要表态进行梳理盘点。

4月1日,美国旧金山联储主席玛丽-戴利(Mary Daly)表示预计今年通胀将暂时上升;预计在2021年美联储的两个目标都无法达成;将保持宽松的政策。

4月5日,克利夫兰联邦储备行长洛蕾塔·梅斯特(Loretta Mester)表示,美国经济前景光明,但离政策目标仍有距离;美联储仍远未达到其政策目标;需要对美联储政策保持谨慎的耐心;高通胀的情况不会持续下去,不担心通货膨胀会失去控制;目前对债券收益率上升并不感到担心,美联储不应该对此做出任何反应。

4月7日发布的美联储3月会议纪要显示,官员们认为取得实质性进展需要一段时间,购债步伐不太可能很快改变,不需要经常重新调整指引;国债收益率上升反映了经济状况的改善,大部分联储官员认为通胀风险大体上是平衡的。与会者一致认为,尽管经济有所好转,但经济仍远未达到美联储的目标,疫情仍是前景的巨大风险。鲍威尔会上指出,货币市场利率可能面临下行压力,调整超额准备金利率(IOER)和隔夜逆回购利率或为合适之举。

图片来源于美联储官网

图片来源于美联储官网4月8日,美联储主席鲍威尔表示,一次性的价格上涨不是持续的通货膨胀;美国已经经历了25年的低通胀;不要指望由于供应紧张而导致的价格上涨会重复出现;预计高通胀是暂时的,美联储有工具来抑制过高的通胀;美联储甚至不应该在美国仍处于危机的康复阶段讨论政策变化。

美联储明尼阿波利斯联储行长卡什卡利表示,劳动力市场仍然存在大量闲置问题;不会对2.5%的通货膨胀率感到意外,甚至可能更高;美联储将容忍美国通胀短期性地过冲;预计通胀将暂时性地上扬,长期通胀预期被牢牢地锚定;新冠肺炎变异毒株对美国复苏构成头号风险。

美联储圣路易斯联邦储备银行行长布拉德表示,美联储正期待着这场疫情的结束,“但它还没有发生”,所以政策仍将继续;预计今年将是美国经济“繁荣的一年”;在经济形势变得更加明朗之前,需要美联储提供支持;对过早撤回支持措施持谨慎态度。

4月9日,美联储副主席克拉里达表示,在调整利率之前,美联储决策者将会关注“硬数据”,判断是否已经实现了物价稳定和就业目标;在达到美联储条件之前,不会提高利率;2%的通胀作为上限不利于美国经济,今年的总体通胀有时可能会超过2%,但这将是暂时的。

4月11日,美联储主席鲍威尔表示,美国经济正处于一个拐点,预计未来几个月的经济增长和就业招聘将加快,但一些风险依然存在,特别是新冠疫情卷土重来。

4月12日,美联储主席鲍威尔表示,将继续维持宽松货币政策,尽管美国经济正在迅速复苏。鲍威尔还表示,不担心通货膨胀,目前美国通胀率在1.6%左右,远低于美联储2%目标。

4月13日,美联储费城联邦储备银行行长哈克表示,预计2021年GDP将增长约5%,预计今年失业率将下降。美联储的政策目前将保持稳定,没有理由撤回支持措施,复苏尚在初步阶段。

4月14日,美联储主席及副主席纷纷发声。

美联储主席鲍威尔表示,美国经济似乎已来到拐点,经济和就业正进入快速扩张期,但新冠肺炎病例激增的风险仍然存在;在2022年年底之前加息的可能性非常小,大多数美联储官员认为2024年前不会加息;预计将在加息前开始减少购债规模。

美联储副主席克拉里达则表示,政策必须是稳健的,通胀预期至关重要,美联储将在较长时间内维持利率在低位,并推迟加息;如果美联储的通胀预期指数“持续上升”,那就意味着政策需要调整;预计美联储将在任何加息决定之前缩减购债规模。

根据统计,进入4月以来,美联储已有超过12次发声,总体态度较为鸽派,大多数官员均认为当前的经济修复远未达到美联储的预期,且能容忍较高的通胀水平,2022年年底之前加息概率非常小,且在加息前会先缩减购债规模。

2

黄金或迎中长期配置机会

通过梳理美联储各个官员近期表态,我们认为:

1)美联储各官员对于通胀均具有较高的容忍度,美联储明尼阿波利斯联储行长卡什卡利甚至表示不会对2.5%的通货膨胀率感到意外,甚至可能更高。→高通胀环境下,黄金或迎配置机会。

2)美联储各官员均认为,美国经济距离实现就业目标还有很长的距离,美联储需要保持宽松的货币政策,且在2022年底之前不会加息。→宽松的货币政策下将维持较长的时间,黄金具有相应投资价值。

3)美联储实施货币政策将以就业目标作为重要参考,当前环境下市场失业率还处于较高水平,后续对美联储货币政策转向的判断可以重点关注美国就业数据。→在就业数据低于均衡水平前,黄金的中长期逻辑有望维持。

我们维持对黄金的观点,疫情的始终反复使得全球经济复苏的速度和力度具有不确定性,以美国为代表的经济体距离完全复苏具有较大的空间,美联储持续释放宽松信号,并重申将容忍通胀的高位,我们继续看好后续通胀上行中后期的金价表现。

特定风险提示:本基金为黄金主题基金,90%以上的基金资产投资于国内黄金现货合约,黄金现货合约不同于股票、债券等,其预期风险和预期收益不同于股票型基金、混合型基金、债券型基金和货币市场基金,本基金风险收益特征与国内黄金现货价格的风险收益特征相似。作为黄金主题基金,本基金的表现与黄金价格相关性较高,需承担金价波动带来的相关投资风险,敬请投资人关注投资黄金主题基金的特有风险,如黄金市场波动的风险、基金投资组合回报与国内黄金现货价格回报偏离的风险、上海黄金交易所黄金现货市场投资风险等主要风险。

基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。文中观点不代表任何投资建议。