来源:华富基金

尹培俊

华富基金总经理助理

固定收益部总监

15年证券从业经验,大类资产配置领域专家。相信均值回归与复利的力量。

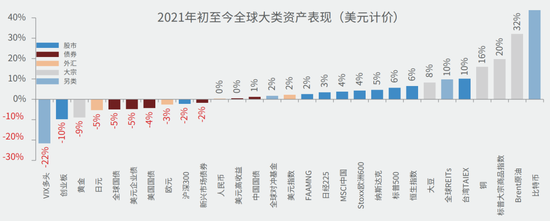

2021年初以来,全球权益市场总体呈现上涨特征,但结构分化较明显,前期相对滞涨的海外股票市场普遍上涨,但国内权益市场则震荡下跌,特别是前期明显领涨的创业板指跌幅居前,A股内部结构也明显分化。债券市场方面,在复苏预期带动下,以美债为首的海外长端国债收益率普遍上行,但国内市场整体呈震荡格局。商品方面,受益于全球疫苗加速接种与经济爬坡,以原油、铜、铝为代表的商品价格上涨幅度较大。

宏观环境方面,年初以来国内经济延续扩张,企业盈利较强劲,较多企业增加了库存储备。融资方面,企业资金需求旺盛,新增信贷规模略超市场预期。海外方面,年初以来在全球疫苗接种的带动下,全球疫情有所好转,但整体接种速率仍然偏低,且区域分化较严重。

确定性与不确定性并存

展望2021年全球经济形势,确定性与不确定性并存。疫苗推进加速,美国、英国、以色列等国疫苗接种率领先,但欧元区与部分新兴市场出现不同程度的反复。海外流动性方面,随着美国疫苗接种加速以及财政刺激逐步落地,市场对于美联储缩减QE的预期逐渐强烈,美元与美债预计保持趋势性回升。

国内方面,因基数原因2021年上半年同比数据将较强劲。从结构来看,我国经济复苏的增长动能或由疫情时的基建等逆周期动力切换至制造业等顺周期动力,政策目标或由疫情时的托底经济转换至后疫情时期的“精准滴灌”。政策端预计不会出现“急转弯”,年内流动性环境或将保持平稳。

大类资产配置优势向债券倾斜

基于大类资产配置模型,从胜率角度来看,当前经济上行,权益类资产仍相对受益,但预计下半年后随着经济斜率放缓,需要观察胜率是否逐渐向债券倾斜。从赔率角度来看,股权风险溢价从2018年底、2019年初达到历史极值(股债比价指向股票一端),经过2019年、2020年的估值修复,股债性价比已经修复至中枢以下,当前债券性价比略优于股票。从配置角度来看,2021年至2022年风险偏好将有所降低,大类资产逐步由权益向债券倾斜。

权益方面,全A非金融石油石化的PE估值修复至36-37倍左右,处于历史60分位左右水平,年初结构分化指数达到历史新高,在经历两年的估值扩张之后,今年A股市场预计盈利进、估值退,随着盈利可持续性预期不强、宏观流动性逐渐收紧预期加强,预计波动率较前两年有明显放大,全年主要以结构性机会为主,需要精选估值与业绩匹配度相对合理的标的,对于经历调整后的核心资产,也需要严格兼顾景气度与性价比来甄选。

债券方面,疫情时期海外政策宽松对通胀的拉动作用正逐步显现,输入性通胀仍然是短期债券较大的潜在风险。同时,在强势的基本面背景下,预计政策整体易紧难松,收益率趋势下行仍需等待经济扩张放缓的信号。从配置角度来看,目前长端国债收益率已经高于疫情前水平,是全球国债中最具票息价值的资产之一。未来,随着社融增速逐步下行,经济潜在动能或逐步回落,对应收益率中枢也将趋于下行,对应当前收益率水平,债券的配置价值相对较高。

“固收+”产品兼具攻守特征

从长期视角来看,在居民财富净值化管理、中国资本市场开放的大趋势下,权益类资产长期回报率有望保持较高水平。“固收+”产品在固定收益底仓的基础上追求适度的风险报酬,相对于传统固收类产品会有更高的收益回报。

从中期视角来看,疫情暴发至今,国内宏观经济依次经历了疫情后复苏、经济扩张等环境,随着宏观流动性转向中性,过去两年估值扩张的权益资产预期回报率将有所降低,而在未来1-2年中,经济增长斜率放缓也会带来债券资产的趋势性机会。对于“固收+”产品,可以通过自上而下的宏观视角,兼顾各类资产性价比,有效调节股债之间的仓位配比,兼具攻守特征。中长期历史表现已经证明,“固收+”产品可以通过基金经理对大类资产趋势机会的把握,达到业绩有一定弹性、回撤相对可控的稳健表现,适合大部分稳健型投资者。

文章转自《中国证券报》,内容仅供参考,不构成投资建议。

基金/股市有风险,投资需谨慎。

本文关于市场的论述仅为本公司对当下证券市场与相关行业的研究观点,基于市场环境的不确定和多变性,所涉观点后续可能随着市场发生调整或变化。

本内容仅用于投资者沟通交流之目的,不构成对任何机构和个人投资的建议或意见,不代表本公司管理基金当下或未来的持仓,也不必然作为本公司管理之基金进行投资决策的依据,不构成对投资者投资收益的承诺或保证。本公司并不保证本文件所载文字及数据的准确性及完整性,不对任何人因使用此类报告的全部或部分内容而引致的任何损失承担任何责任。投资人购买基金前,应当认真阅读《基金合同》、《招募说明书》《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。

投资人应根据个人风险承受能力和投资经验,审慎参与股市投资。