来源:包子君

近两年,“固收+”产品凭借“进可攻、退可守”的优势成为市场的“香饽饽”。不过,伴随春节后权益市场大幅回调,不少“固收+”产品净值出现不同程度的回撤,引发投资者纷纷吐槽“固收+”变成了“固收-”。

一直以来,“固收+”产品给人的印象是收益机会稳健、回撤较小,为何会出现现在的局面?业内不少专家给出解释,在权益市场结构性行情的背景下,“+”的难度增大了,此类产品业绩出现一定分化。“固收+”产品作为典型的股债配置产品,长期配置价值明显,建议大家不要因为短期波动就匆忙赎回。

当然,这也给广大投资者敲响了警钟:作为追求稳健收益机会的产品,“固收+”主要是助力投资者追求绝对收益,同时兼顾严控回撤为目标。若为了高收益去冒更大的风险,这也就违背了“固收+”产品的初衷。

比如,来自鹏华基金旗下的偏债混合基金——鹏华招华一年持有期混合基金A(009822),据银河证券数据显示,新锐基金经理汪坤自2020年8月29日执掌以来截至4月16日,净值增长率达3.77%,最大回撤仅为-0.37%,可见其优秀的投资及风险控制能力。

笔者了解到,作为鹏华招华的“同款”产品,鹏华招润一年持有期混合基金(A类010919 C类010920)正在发行,可作为“固收+”产品的入门之选。

“固收+”配置坚守初心 严控回撤

近年来资管新规下,理财产品打破刚兑,逐渐向净值化转型,叠加市场利率下行,“固收+”迅速崛起。目前市场中“固收+”产品繁多,基于不同的定位和投资策略的差异,给投资者带来的体验也不尽相同。

一只优秀的“固收+”产品,要能以相对较低的风险帮助客户实现中长期收益目标,收益机会的稳定性、持续性更重要。因此,“固收+”产品投资者一定要充分了解此类产品的定位,而不是将其与收益机会较高、风险较大的权益类产品盲目比较,也不应该稍有波动就开始焦虑。

笔者了解到,鹏华旗下“固收+”不同于传统的“固收+”产品,基于理财替代的产品定位,在做好权益仓位的严格管理的同时,严格控制回撤水平,致力于为客户的资产稳健配置部分提供良好的投资体验。

在此跟大家分享鹏华“固收+”团队的做法。据鹏华基金股债混合投资名将张佳介绍,鹏华在做“固收+”产品的过程中,进行了投资人员和客户偏好的画像,并通过各种渠道调研,充分了解投资者对此类产品的风险和收益的接受程度,在这基础上结合风险控制和投资能力,力争做出一款追求稳定收益机会、严格控制回撤的产品。“此类产品可以作为普通投资者大类资产配置中的底仓资产长期持有,同时又不惧市场短期涨跌。”张佳指出。

张佳介绍,鹏华“固收+”团队在“+”部分的权益投资策略上,主要基于以下两点:

其一,在权益资产配置上,将控制仓位和有效择时放在首位,通过发挥固收团队自上而下宏观研究的优势,做好战略性择时;

其二,根据经济周期运用行业轮动策略,如在经济复苏初期,配置受益逆周期调节政策的行业;到了复苏中段,则可能买入消费及成长;但如果预判到经济大概率进入衰退期,则买入防御性的板块标的,如银行、公用事业等品种。

鹏华“固收+”团队最终打造出区别于传统“固收+”,既不过度追求相对排名的领先,也不过分博取权益仓位的弹性收益的独有“固收+”产品。

“固收+”新锐力量炼成记

“固收+”涉及资产配置、股票投资及债券投资,并不是靠某个人的力量就能做好,体系化作战对于“固收+”运作非常重要。在“固收+”产品管理上,鹏华基金不仅具备经验优势,还拥有实力雄厚的投资团队。

据了解,鹏华专门成立了股债混投资决策委员会,进一步做好股债投资的顶层设计;在研究层面,鹏华“固收+”产品得到了权益研究部与固收研究部的共同支持。作为业内“基本面投资专家”,鹏华权益投资实力雄厚,有明星基金经理王宗合、梁浩等护航。

同时,作为业内闻名的“梦之队”,鹏华固收团队自2003年组建以来,多年来稳居业内一流团队之列。这支60人队伍不仅有从业经验近20年的投资大咖把握全局,还有经验丰富、风格多元的中层骨干,也有15人组成的信用评级等研究队伍作为支持。据了解,高度重视风险控制体系建设已成为鹏华固收团队的鲜明底色,建立了完善的内部控制和风险管理架构,保证旗下产品有效运行。

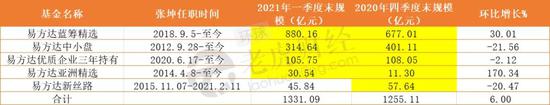

近两三年间,鹏华固收涌现出一批优秀的基金经理,老中青三代都有。汪坤作为鹏华自身培养的新锐力量,已成为固收团队的主力之一,具有7年的证券从业经验,历任信用研究员、信用策略研究员、中国证券业协会第一届评级业务专家,信用研究经验丰富,专业能力值得信赖。

一路走来,汪坤积累了丰富的实战经验和相对成熟的投资理念。汪坤表示,他的投资中,以追求绝对收益为核心思路是一个突出的特点。相比于同业更多的从绝对视角上看很多问题,他更加看重安全垫,不过多博取相对排名表现,投资管理过程会尤其注重严格控制股票仓位及严格管理债券久期,“希望能够做一款能够让客户安心睡得着觉的产品”。

从鹏华招华2020年报中可以看出汪坤的投资策略布局,其主要通过积极主动管理的投资方法,自上而下地进行大类资产配置、债券投资和股票投资等,并以绝对收益为目标,对于固定收益部分控制久期,确保组合在回调期间没有受到较大影响;在权益方面以稳健为前提,以景气度优劣进行判断进行轮动投资,报告期内给组合带来了较好的收益回报和偏小的回撤。

对于后市机遇,汪坤表示,二季度初,随着经济基本面的持续修复,全球经济预期改善,货币政策基调可能再度“收敛”。同时考虑地方债发行计划的落地,预计债市或再度承压;下半年,随着前期逆周期调节政策的退坡,经济基本面下行压力或有所加大,货币政策上或有边际松动,叠加利率债供给的“缩量”,预计债市或再迎来一定“机会”,但是临近年底也需警惕资管新规“过渡期”到期对于债券市场的短期“冲击”。

同款优秀“固收+”再出发

基于鹏华“固收+”产品定位,以鹏华招华一年期混合基金等为代表的“固收+”产品正适配当下震荡市的需求。

作为鹏华招华一年期混合基金的姐妹篇,鹏华招润一年持有期混合基金同样定位于理财替代,致力于将其打造成一款低波动、收益机会稳健的产品。

产品设计上,鹏华招润将根据市场环境股债性价比进行仓位配置,股票方面占基金资产的比例为0-30%,精选A+H优质个股;债券方面,信用债为底,利率债灵活增厚,精选可转债,通过合理配置不同资产,做到进可攻、退可守,严控回撤,力求增强组合收益机会。

同时,鹏华招润还设置了一年持有期,能比较有效避免投资者的频繁申赎,同时兼顾基金的流动性与长期性。

我们做投资,最主要的就是充分认识自己的风险承受能力,然后选择匹配的产品。总结一下,鹏华招润一年持有期混合基金特别适合以下投资者:

第一,不太愿意承受波动,但又希望获取稳健收益的投资者;

第二,有理财替代需求的投资者;

第三,倾向于长期资产配置的投资者。

在当前诸多“固收+”产品中,鹏华招润一年持有期混合基金值得大家关注。