省外销售仅5亿!负债率85.5%,“黄档”房企建业地产再提走向大中原丨财报AlphaGo

2020年建业地产录得收益433.04亿元,同比增加40.8%;年度溢利为21.02亿元,同比下降13%

《投资时报》研究员王子西

今年2月,建业地产股份有限公司(下称建业地产,0832.HK) 掌舵人胡葆森写下“家书”,再提走出河南,走向大中原。对于一家用时20载、深耕省内的上市房企,其走出河南、走向大中原似乎成了多年来不解的难题。

近日,该公司于业绩公告后披露“两个动作”,一是建议分拆子公司上市;二是全资附属公司拟以8.48亿元再收购目标公司10%股权。两个动作释放出的信号,或透露出对资本市场、对融资的渴望,或显示出以收购股权拿地模式的延续,但对其大中原战略来说,迹象不明显。

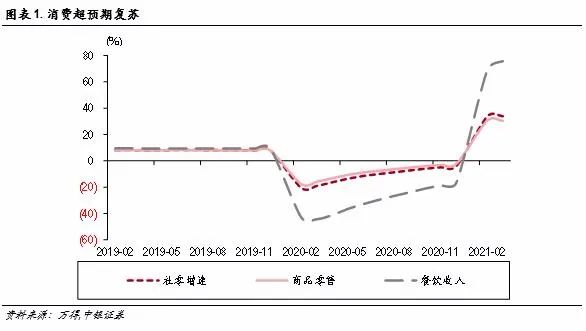

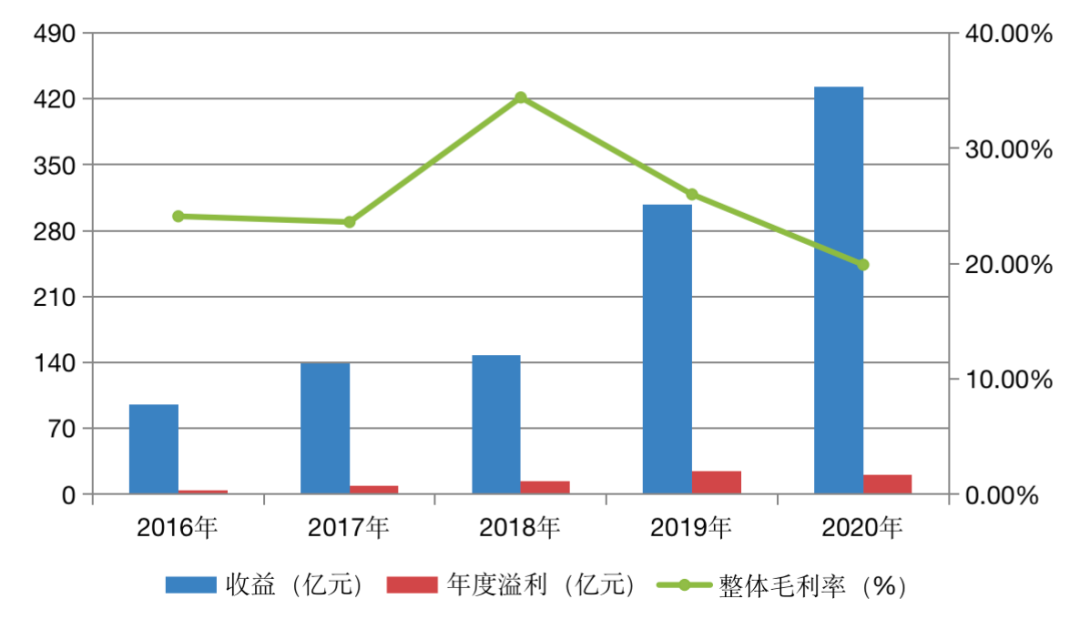

值得注意的是,2020年建业地产录得收益433.04亿元,同比增加40.8%;年度溢利为21.02亿元,同比下降13.0%,其业绩不仅增收不增利,而且毛利率也降至近年来低点。

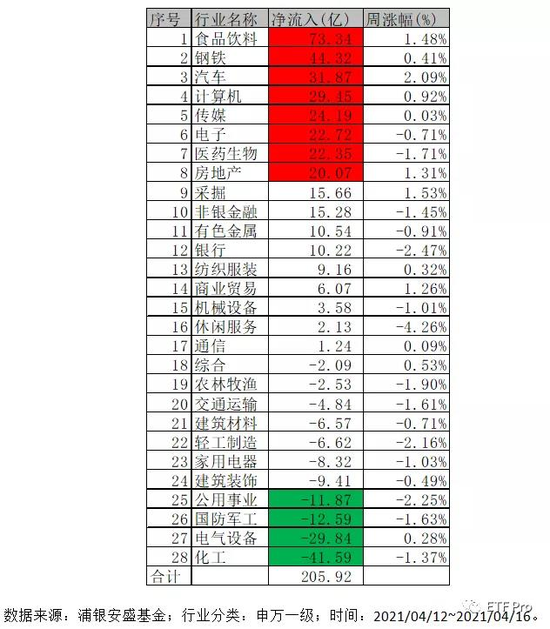

此外,截至2020年末,在轻资产项目助力下,其合同销售金额录得1026.42亿元,几乎与上年持平。重资产的合同销售金额为683.40亿元,其中只有5亿元销售金额来自海南,其余均来自河南省内;而且,重资产业务在河南省市场占有率为7.24%,较上年下降0.73个百分点。

其所看重的轻资产项目虽实现合同销售金额343.03亿元、收入11.21亿元,同比增长16.9%、9.6%,但两指标增幅已远不及2018年、2019年。事实上,截至2020年12月31日,其“三条红线”成绩单显示为“黄档”,扣除合约负债后其资产负债率为85.51%,超出合格线十五个百分点。

从省域化战略,到大中原战略,深耕于河南的建业地产,能否走出半径300公里,需要面临的不仅是业绩问题,还有融资难题。

针对前述情况,《投资时报》研究员与建业地产方面进行沟通。该公司向《投资时报》表示,2020年毛利率下降主要受疫情影响,为保障经营安全及现金流,公司对于部分现房库存做了促销的处理,未来其拿地以及销售毛利率要求在20%左右。

针对“三条红线”指标,建业地产表示,其计划于2023年使得扣除合约负债后的资产负债率达标。随着未来三年资产周转的加快,现金回笼的增加,该公司表示有信心达到三条红线要求,实现“返绿”。

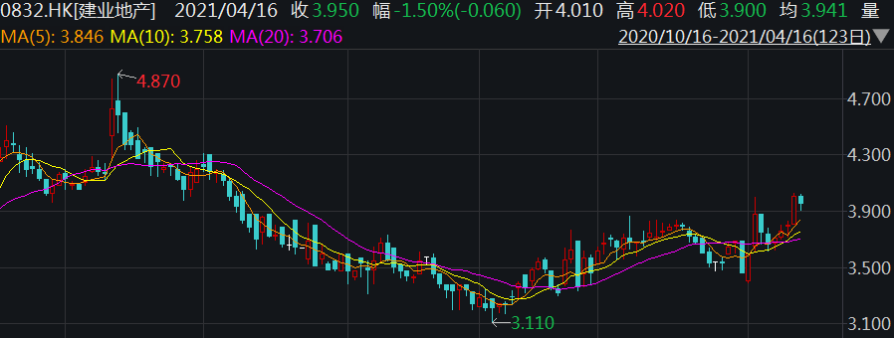

截至4月16日,建业地产收于3.95港元/股,较前一个交易日下跌1.50%。

建业地产近半年股票走势(单位:港元)

数据来源:Wind

重心仍在河南

4月12日,建业地产公告称,其全资附属公司上海豫进投资咨询有限公司(下称上海豫进)拟以8.48亿元收购河南建业富居投资有限公司(下称建业富居或目标公司)10%股权,收购完成后,上海豫进持有目标公司股权进一步增至65%。

事实上,早在2020年初,上海豫进就曾以10亿元总代价收购建业富居10%股权。彼时,上海豫进持有目标公司股权45%。根据公告,截至2020年末,目标公司净资产为0.92亿元,较2019年末缩水6.04亿元。一年左右,近19亿元两度收购,而持有权益部分缩水,难道建业地产要做亏本买卖?

根据公告,目标集团目前主要为发展郑州五龙口城中改造项目及花园口合村并城项目,两个项目合计占地4104亩。有分析认为,这或是建业地产收购股权拿地模式的延续。而该项目仍位于河南,或显示出其兴于河南、固守河南的处境。

按照其轻重资产的划分,重资产主要为物业开发业务,轻资产则主要是代建管理业务。换言之,重资产板块才是其物业销售的核心。业绩显示,2020年度,建业地产实现合同销售金额为1026.42亿元,同比微增1.5%。其中,重资产的合同销售金额、合同销售面积分别为683.40亿元、889.5万平方米,同比减少4.8%和3.2%。

值得注意的是,重资产合同销售中除了5亿元来自海南,其余678.4亿元均来自河南省内。而2020年河南省商品房销售额为9364.36亿元,按此计算,其重资产业务在河南省市场占有率为7.24%,较上年的7.97%下降0.73个百分点。

不仅如此,从房地产开工项目、在建项目来看,其省外开工、建设的迹象也不明显。截至2020年12月31日,该公司共有69个项目动工建设,除了名为“东方市东方嘉园”位于海南外,其余项目均在河南省内;而在建项目180个,25个位于郑州、152个在河南省其他城市,3个在海南 ,也就是说约98%在建项目仍在河南省。

轻资产突围?

事实上,作为一家上市房企,建业地产用时二十年实行省域化战略。根据公开资料,其从省会城市到地市、到县域、再到乡镇和农村,截至2019年末,其已经实现河南省122个县级以上城市的全覆盖。但另方面,其服务大中原的梦想始终还在。

2015年,建业地产首提“新蓝海战略”,提出由城市综合开发企业向城市居民新型生活方式服务企业转型。彼时,其拓展了以品牌、管理和资本输出为特征的轻资产扩张模式。

2017年,其轻资产业务开始发力,当年轻资产项目提供的营运管理服务收入为3.08亿元。2018年、2019年,轻资产销售金额分别为186.91亿元、293.49亿元,同比增速为197.2%、57.02%;轻资产项目合约所带来的收入为6.75亿元、10.23亿元,同比增速119.2%、51.5%。也就是在2019年,在轻资产业务助力下,建业地产合同销售金额首次突破“千亿大关”,录得1011.5亿元。

时至2020年,其轻资产合同销售金额为343.03亿元,同比增长约16.9%;带来约11.21亿元的收入,同比增长9.6%,两项指标的增速已经远不及2018年、2019年。

实际上,根据其业绩公告,建业地产子公司河南中原建业城市发展有限公司(下称中原建业)负责其轻资产代建管理业务。2020年,中原建业启动分拆上市工作;2021年4月7日,其公告分拆中原建业赴港上市新进展。

如若分拆上市成功,建业地产掌舵人胡葆森旗下将拥有四家上市公司,即建业地产、建业新生活(9983.HK)、筑友智造科技(0726.HK)及中原建业。

融资上升利润下滑

有分析认为,分拆中原建业一方面可助公司“突破围城”,另一方面也可助其融资。

截至2020年12月31日,建业地产融资成本为12.72亿元,同比上升221.78%。对此,建业地产向《投资时报》研究员解释称,汇率波动导致公司衍生金融工具的公平值变动亏损约6.13亿元,以及优先票据总额较上年攀升,令相关利息支出增加。

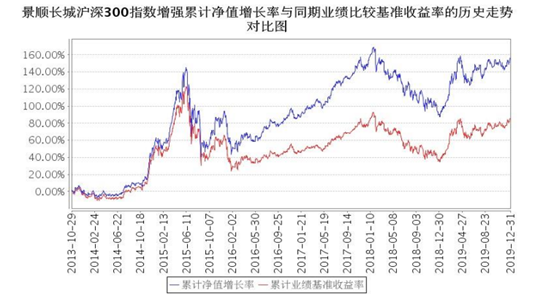

《投资时报》研究员进一步分析注意到,2020年度其总借贷虽同比微降0.6%,录得313.04亿元;净借贷为82.89亿元,同比增加2.5%。但若拉长时间,2017年至2019年,其总借贷分别为155.84亿元、198.51亿元、314.91亿元,净借贷为43.0亿元、56.49亿元、80.85亿元,显然,近年总借贷、净借贷均走势向上,且在2019年增幅为近年最高。

截至2020年12月31日,其净借贷率为56.8%,较上年减少7.4个百分点;现金及现金等价物为226.19亿元,受限银行存款67.08亿元,一年内银行借款36.13亿元、优先票据72.01亿元。以此计算,其非受限现金短债比或为1.48;合约负债为632.99亿元,总负债、总资产为1493.19亿元、1639.01亿元,扣除合约负债后的资产负债率为85.51%,踩中一条“红线”。

对于何时能由“黄档”归于“绿档”?建业地产向《投资时报》研究员表示,其计划于2023年达标。另外,截至2020年末,该公司美元优先票据占公司总债务64.5%,1年内到期11亿美元(折合约人民币72亿元),其中7亿美元已于2021年2月、3月赎回,余下4亿美元将于今年11月到期。其已拿到发改委批复的8.7亿美元再融资额度,将会择机再融资。

事实上,2021年初,建业地产已发行2.6亿美元2025年到期的绿色优先票据,该票息7.5%。也就是说,在未来一段时间内,“发新还旧”或是其减缓现金压力、偿债的一种方式。

除了负债压力,建业地产也出现增收不增利情况,且其毛利率较上年进一步下滑。数据显示,2020年,该公司实现收益约为433.04亿元,同比增加40.8%;年度溢利为21.02亿元,同比下降13.0%;公司权益持有人应占溢利为18.02亿元,同比减少10.6%。这也是其自2017年以来,该两项指标首次出现负增长。

毛利率方面,截至2020年末,其整体毛利率录得为19.9%,较上年下降6.1个百分点。对比历年数据可见,2014年至2019年,该公司毛利率分别为33.6%、22.2%、24.1%、23.6%、34.4%、26.0%,可以发现,相比2018年的阶段高点,2020年度毛利率已经下降近15个百分点,且为近年来低点。

建业地产近几年收益、年度溢利及毛利率情况(亿元、%)

数据来源:公司年报