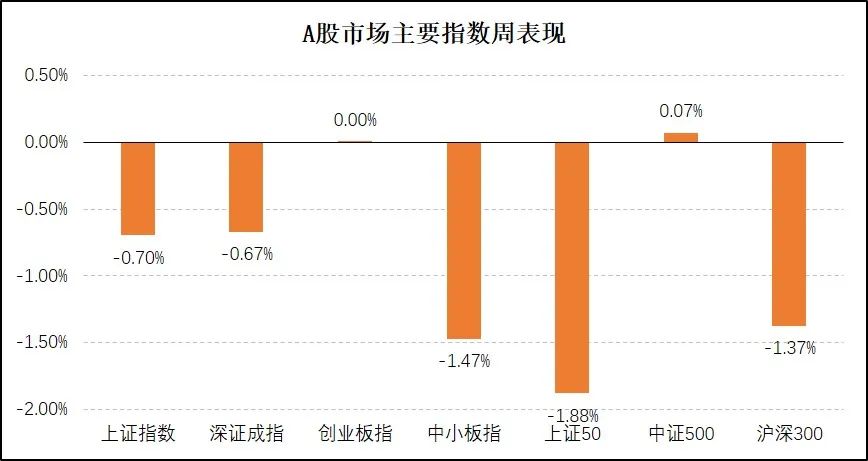

今年1月时市场还比较热,但进入牛年后,A股的核心资产遭遇了一波下跌。目前,一些优质资产要比1月时更便宜。不过,现在很多A股资产的估值也只是处于合理区间,还谈不上是“黄金坑”。因为“黄金坑”往往意味着被严重低估。

2020年市场大幅上涨,主要是流动性宽松带来的估值推动、创新经济预期的提升带动市场大涨,结构性机会大于总量机会。而今年的A股市场,上市公司盈利预期较好,创新产业有望带来新的经济增长点。未来一到两年市场或仍将延续2019年、2020年的市场风格,结构性的创新行业机会仍然存在。

支撑“成长股慢牛可期”观点背后的逻辑并未发生变化,以房地产为代表的传统经济发展已达相对偏高位置,很难再出现大幅增长,只有通过自主创新才能带动新的经济增长点,由此开启的新一轮经济结构转型改革奠定了成长股结构性慢牛的经济基石。

“震荡消化估值”,这是我们对今年市场的判断,越往后会越好。很多超额收益都来自于大跌的时候不过于悲观,在震荡市场中要时刻警惕“大跌时悲观,大涨时乐观”的心态,对持仓资产的长期认可不能因为短期大跌而改变。

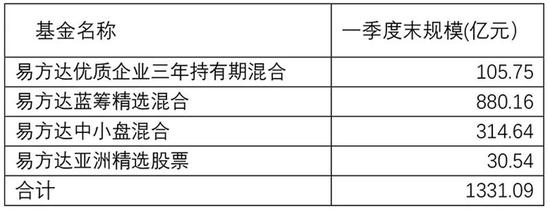

我们的投资风格是长期成长,倾向于长时间持有优质公司,以获取这些公司业绩增长带来的复合收益,而不是通过判断估值波动来赚取估值的差价。我们希望能够挣公司业绩增长的收益,而不是挣市场博弈的钱。笔者始终认为,要坚持长期价值投资,相信研究能创造价值。坚持长期价值投资,就需要长期把握投资边界,中期匹配行业趋势和估值,分享优质公司长期业绩增长的收益,不参与短期和投资边界外的博弈。

具体而言,把握投资边界的通俗表述就是要构建好投资池,需从三到五年的时间维度,对全市场细分行业进行比较,构建长期成长股票池。

筛选能够进入长期成长股票池的公司有两个标准:第一个标准是格局好、环境改变不了的公司,其特点是“护城河”很宽、供给壁垒极高、长期胜率高。目前,在A股市场这类公司主要分布在高端白酒、免税、互联网平台、机场、金融信息化、建筑信息化、品牌中药、空调等板块。对于这类公司我会在调整时买入,持有周期三年以上,只有在格局受到实质性挑战时才会进行持仓调整。

第二个标准是增速快,可以引领时代的公司。其特点是未来三年,行业增速快、需求旺盛、天花板高、行业空间大。目前电动车、光伏、创新药、医美、美妆、云计算、快递、中端白酒、教育、人工智能、新兴电子消费品等行业增速快需求旺盛,这些行业里的优质公司将能跑赢行业,符合长期成长。这类公司的目标持有周期在一年以上,两到三年为主,在行业驱动因素发生改变时才会进行调整。

而做好投资最重要的是勤奋,通过充分了解资本市场的各项规则和常识,在各种情境下反复训练和积累经验,才会在瞬息万变的市场中做出正确的应对和反馈。同时,要逐渐形成与自身投研经验相匹配、可以一以贯之且具备持续性和延展性的投资体系,经过多轮牛熊的反复验证、打磨和提炼,才能较好适应投资实践。