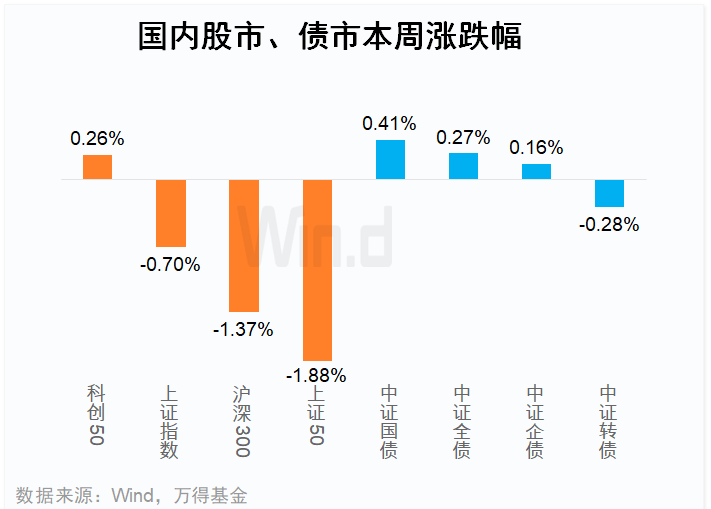

说到国内最被人看好的股票是谁?我说是贵州茅台,应该没多少人会出来反对吧?

但是,贵州茅台,古井贡酒、泸州老窖、五粮液、水井坊、洋河股份股价纷纷走低。

这能否说明中国股市将迎来下行趋势?

答案是否定的。

经济学家管清友认为:未来十年是中国股票价值投资的黄金十年。

不过,专家的“看好”也不代表作为投资人的你,闭眼瞎投也能实现“躺赚”。该有的价值投资常识、健康完善的价值投资理念,一个都不能少。

不只是把“像巴菲特一样投资”当口号,第一步就是先要明确你的投资理念。

买股票=买公司

正如巴菲特所说,内在价值是一个非常重要的概念,它为评估投资和企业的相对吸引力提供了唯一的逻辑手段。内在价值的定义很简单:它是一家企业在其余下的寿命史中可以产生的现金的折现值。

所有价值投资常识中,最重要的一条无疑是:

投资者应将买入、持有某公司的股票,看作拥有该公司经营实体的一部分。

于是,当我们决定长期投资股票,合理的推论便是:我们追求的回报,应该主要寄希望于公司未来创造的增量价值,而非利用市场波动。

公司创造的价值最终沉淀为“可供分配的自由现金流”,回报股东,无论是通过何种形式——分红、回购,或者是利润增长推高市值。

一个公司的价值是可以被评估的,评估价值是投资者的核心工作。一如巴菲特所言:“价值投资者,主要是商业分析师,而不是市场分析师。”

这项工作的难点在于,它不是借由计算器便可完成,商业分析中,模糊的定性往往比精确的定量更为重要。

要具备这一综合技能,需要投资者长期观察和思考生意模式、管理水平、竞争格局,甚至人性与文化的变化,需要在能力圈内耕耘多年。

大部分时候,投资者无法展望一家公司5年或10年后的生意模式和管理进化,即便当前看似被低估的价格,也无法弥补未来展望上的不确定性,于是只能放弃。

这是投资过程的常态,不必在意,继续下一个公司就好,研究工作会附带知识复利和未来不期而遇的惊喜。

如果能够确认公司拥有持久的竞争优势,而只是因为目前估值高企,不适合买入,那么投资者应该持续跟踪这家公司的发展态势,并定期检查估值动态。因为好公司是稀少的,我们需要多一点耐心,才能在市场未来波动中把握住机会。

商业世界的竞争态势,决定了每一种生意模式——或迟或早——终将崩塌。要保护资本免受亏损,快速变化的生意竞争格局是投资者的禁地。

非好公司不投

让我们想象如下场景:假设你需要投资10万元买股票,现在有以下两种选择。

乍一看,显然买B公司更划算,因为同样1元的每股收益,B公司的股价更便宜,能买的股数也足足多了一倍。

转眼10年过去,A、B两公司的业务一如往常,市场也还是维持了原来的估值,此时投资在A公司的10万元增值为40.5万元,而投资估值“更便宜”的B公司只增值到21.9万元。其中缘由不难理解。如果再持有10年又会如何?

投资者要警惕“价值陷阱”,或单纯心理层面“为了逆向而逆向”的认知偏差。市场是所有参与者投票的综合结果,大部分资产在大部分时间里的定价是相当有效的,投资者“硬着头皮”与市场对赌,通常意味着很高的误判率。

投资者应当分辨出公司被低估是因为市场的短视线性误判,还是长期合理存在。前者通常意味着投资机遇,时间会纠正市场错误的定价,投资者有望取得超越平均的收益率。

而后者则多见于“价值陷阱”,价值随着不断变坏的生意和平庸的管理而损耗,时间如入黑洞,初始的低估很快被磨平,投资者最终深陷其中。

即便投资者受尽折磨,最终侥幸生还,付出的代价也要远比账面显示的多,因为在平庸公司上浪费的时间,原本不仅可以用来享受好公司的成长,看时间的玫瑰绽放,还能积累观察好生意的认知复利,用来指导未来一生的投资。这些金钱和认知上的潜在收益,都会因为执迷于便宜的坏生意而成泡影。

非好公司不投

巴菲特说过,如果你不想持有一只股票10年,那你就连10分钟都不要持有。

投资最难的部分是:找到真正的好公司,并等到一个可以投资的价格。

然后始终抱牢优质资产,延迟满足,让赢利能力随着时间不断增长。

让我们回顾伯克希尔的经典投资案例。1988年,在可口可乐品牌家喻户晓几十年后,巴菲特终于等来了入股可口可乐的机会。当时的可口可乐管理层在百事可乐的竞争压力下,自作聪明地推出了更好喝的新可乐,冒犯了消费者,股价大跌,最终管理层不得不恢复老可乐的供应。

巴菲特抓住公司犯错的机会,以让“捡烟蒂投资者”惊掉下巴,高达15倍的市盈率,买入13亿美元的可口可乐股票,这相当于伯克希尔当时1/4的资产。

巴菲特不仅看到了可口可乐收获消费者偏爱,未来能够持续提价的完美生意模式,更看到了可口可乐即将走向全球市场的契机,可口可乐有望在数十年内持续成长。

时间是投资中除了金钱外最重要的因素,好公司也需要时间来滚动复利。忽略时间,投资股票以求迅速致富是不合逻辑的。

持有好公司,耐心享受其成长,同时意味着投资者可以避免诸多无谓损耗。首先,不断地买卖意味着无休止的佣金、印花税,还有红利税的损失。

节省了这些隐性的费用,长期的复利得以提升。想象一下,100万元的投资以每年4% 的复利增长,如果每年可以在交易环节剩下3% 的成本,20年后会有怎样的差异?

其次,长期持有好公司可以隔绝市场的干扰,这些损耗的心力,投资者原本可以用来提升认知的复利,打造对公司前景的洞察力,或者选择专注于主业,提升自己在职场工作中的竞争力。

而最为重要的是,知晓“好公司需要时间来成长”,投资者将得以隔绝噪音,明知“弱水三千”也心甘情愿“只取一瓢”,比较容易保持平常心,也能将创造和积累财富的时间最小化,追求和享受美好生活的体验最大化。而这种坦然淡定的生活本身,不就是追求财富想要达到的目标吗?

拥枕睡后收入

芒格讲过一个笑话,他说自己曾在加利福尼亚遇到一位花花公子,这位公子人生有两大癖好——酗酒和追星。

每当有人劝他少喝点,别犯浑的时候,他就会说:“别担心,我的债券又不喝酒。”他之所以如此放浪形骸,大概是因为他的财源足够稳定。

芒格以这个玩笑类比伯克希尔,说明即使巴菲特和他离世,伯克希尔的基本面依然固若金汤,那些他俩亲自挑选出来的、拥有独特优势、经得起时间考验的投资组合,会一直为伯克希尔赚钱。

人们常常会因为股市下跌感到痛苦,殊不知问题并不出在“股”上,而是出在“炒”上。

避免痛苦和长期损失最好的办法,是在理解“买股票=买公司”“非好公司不投”“好公司需要耐心持有”这些投资常识之后,一边专注于积累第一桶金,一边积极磨炼自己发现和理解好公司、好管理、好价格的能力。

初学者切记要保持耐心,并且认识到投资股票可以通过“操练”来得到经验的观点是错误的。一定要在确定自己找到了好公司,且胜算极高的情况下,才开始自己的第一笔投资。第一笔投资的动作记忆和成败,很可能将影响未来的投资取向。

对于那些拥有合适性格,愿意投入兴趣、时间和精力的投资者来说,股市会不定期地提供属于他们能力圈范围内的机会。随着能力圈的扩张和时间的累积,投资者将拥有一揽子优秀的公司,并享受它们的成长果实。

能在自己的能力圈内找到3个以上公司,我们的投资便已足够分散,并能承受大部分外部冲击。让我们享受“睡后收入”的同时,睡得安稳香甜。

在积累起利息/股息足够生活的“初始雪球”之前,投资者应将大部分精力,用来打造自己在职场、生意经营上的现金创造能力,要警惕市场热潮中的错觉,勿要轻言全职投资。复利初期雪球融化的速度过快,将让长期复利在现实压力下化为泡影。

如果没有信心选出自己能看懂并愿意长期持有的好公司,投资者就没有其他选择了吗?非也!当认识到自己的能力边界后,投资者可以选择工具来代替自己的主观选择,并将绝大部分精力继续推进主业。

如此双管齐下,经过时间的酝酿,相信复利一样不会逊色。投资实务未必需要人人亲手处理,处理的理念和出发点才是最重要的。

财务自由的话题经久不衰,而能享受不为财务所累,甚至实现“我的时间我做主”梦想的人,通常是秉持长期主义,积跬步以至千里的典型。

赠书福利来啦

零基础价值投资入门。用轻松的方式,手把手教你买股票。

本书以漫画的形式,将晦涩难懂的价值投资“翻译”成图形语言,以备受认可的巴菲特和芒格派价值投资为基础,遵循“是什么?怎么做?怎么避坑?怎么进阶?”的逻辑框架,以久经市场考验的经典投资语录,结合成功案例,辅以10亿级私募基金经理的解读点评,手把手教个人投资者从零开始买股票,成功实践价值投资。

本书结构暗合投资者进入股市的心路历程,读一遍就仿佛经历一遍,再读又会有新的感悟。

书名:《像巴菲特一样投资:半小时价值投资指南》

作者: 芒叔 管鹏著