来源:经济观察报

经济观察报 记者 陈姗 三只基金产品接连“退场”,另有成立不久的新基金正面临清盘预警。

4月16日,景顺长城基金发布公告,旗下景顺长城中债3-5年政策性金融债指数基金的基金合同终止,并将于4月29日进入清算程序。这是今年该基金公司宣布清盘的第三只产品。

此前的4月10日,景顺长城基金就一连发布三则公告,涉及3只债券型基金,1只因规模过小清盘而发布清算报告,另外2只产品的基金资产净值则连续45个工作日触及清盘线,距离终止基金合同仅一步之遥,其中就包括4月16日宣布清盘的这只基金,另一只是成立不足3个月的景顺长城景颐宏利债券基金。

景顺长城基金旗下产品接连触发清盘线,对此,记者就相关基金规模下滑及清盘原因等问题发送采访函至景顺长城基金,截至发稿未收到回复。该公司人士致电记者表示,“公告里有写一些相关情况,我们就以公告为准吧。”该人士还表示,“基金清盘不见得完全是一件坏事,产品规模小,运营成本会比较高,同时清盘对投资者来说也是一种保护。”

今年以来,清盘基金数量已较去年同期翻番,预计还有更多产品走在清盘路上。

一位资深公募研究人士在接受记者采访时表示,部分债券型基金属于机构定制类产品,当机构不再续约后便会撤出资金,导致规模迅速缩水。此外,在同质化产品较多的背景下,若产品业绩表现不够突出,也会因被投资者忽视而导致基金资产净值不断缩小甚至走向清盘。

业内人士预计,未来公募产品竞争有望进一步加剧,清盘现象也会更加显著,资源向优势公司倾斜,中小公司生存压力加大。

接连触发清盘

4月16日的公告显示,景顺长城中债3-5年政策性金融债指数基金最后运作日定为4月28日,并将于4月29日进入清算程序。根据公告,该基金如果连续50个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当终止本基金合同,无需召开基金份额持有人大会。至此,景顺长城迎来年内第三只清盘基金。

一般而言,导致基金清盘的原因主要有三个:一是基金份额持有人大会表决通过;二是在基金合同约定的时间内,基金资产净值连续低于5000万元或基金份额持有人数量不满200人;三是达到基金合同约定的其他清盘条件。

记者注意到,4月13日,景顺长城景瑞睿利回报混合已经进入清算程序。该基金于3月30日发布基金合同终止及基金财产清算的公告称,根据《基金合同》规定,因该基金存在连续60个工作日基金资产净值低于5000万元情形,基金管理人应当终止基金合同,无需召开基金份额持有人大会。

此前的2月20日,景顺长城基金旗下另一只基金产品景顺长城景颐宏利债券也因同一规定走到清算这一步。此外,根据景顺长城基金4月10日发布的公告,除了即将进入清盘阶段的景顺长城中债3-5年政策性金融债指数基金以外,其旗下另一只成立不到3个月的新基金也濒临清盘的风险。

景顺长城公告称,截至2021年4月8日,景顺长城景泰益利纯债基金已连续45个工作日基金资产净值低于5000万元。根据《基金合同》的规定,如果连续50个工作日出现前述情形的,基金管理人经与基金托管人协商一致,应当终止基金合同,并按约定程序进行清算。公开资料显示,该基金成立于2021年1月18日,募集规模为2.24亿元,成立以来截至4月16日收益为0.91%。

而景顺长城中债3-5年政策性金融债指数基金在4月10日发布基金资产净值连续低于5000万元的提示性公告之后,最终还是等来了基金合同终止及基金财产清算的公告。

公开信息显示,该基金去年9月成立时规模为2.25亿元,截至年底,规模降至0.51亿元,且99.99%的份额为机构持有,存在单一投资者持有基金份额比例达到或超过基金份额总份额的20%的情况,可能出现大额申赎的风险。

上述资深公募研究人士表示,部分债券型基金属于机构定制类产品容易出现机构退出、规模缩水的情况;也有部分混合型产品存在规模迷你的情况,这是由于该类产品在运作时可能主投债市,导致收益率相比较低,部分投资者对其不看好从而退出。另外,对于部分定开型产品而言,其在封闭期内的运作策略可能较保守,导致收益率一般,因此不受投资者欢迎,当产品处于开放期时投资者便会赎回。

上海一位公募行业人士对记者表示,清盘对于公司而言是剥离劣质基金,聚焦优势基金,以更好地发挥自身优势和更好地服务客户,帮助基金公司更健康地发展,但如果出现大量的产品清盘也就意味着公司在产品设计和发行方面缺乏前瞻性和市场判断力,抑或是在产品管理上缺乏足够的市场竞争力。

更多清盘基金在路上

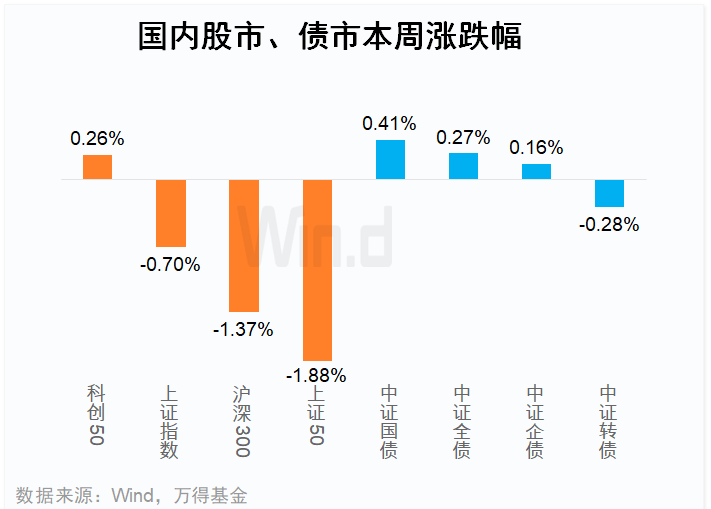

截至4月15日,2021年以来,清算公募基金数量为57只,较去年同期数量翻番。其中,股票型9只,混合型19只,QDII型2只,债券型27只,债基成清盘大户。

上海证券基金分析师杨晗认为,清盘基金的出现最终是基金业绩和市场环境的综合反映。一方面,一些中长期纯债基金同质化严重,如果业绩欠佳,导致资金大量流出,最终面临清盘;另一方面,市场对于资金面趋紧和信用债违约担忧,也会导致部分资金从债市流出。

上述上海公募行业人士告诉记者,基金产品数量增多、竞争加剧,或是基金清盘最核心的原因。

据中基协数据显示,截至2月底,全市场基金数量达到8202只,规模超过21万亿元。根据Wind数据统计,截至4月16日,今年新成立基金数量达468只,合计规模达1.12万亿元。

华东地区一家中型公募基金人士告诉记者,今年清盘基金数量较去年同期大幅增加,一方面可能在于今年新基金发行数量增多,相比于投入资源去为中小规模的基金“保壳”,基金公司更倾向于让其清盘,以避免公司内部资源的浪费。另一方面,整个公募基金行业的资源开始向头部集聚,强者恒强,分化加剧。

“对于投资者而言,产品的优胜劣汰有利于整体投资者利益,但个体上参与清盘基金的投资者可能会面临投资业绩较差、或投资体验糟糕的情况。”上述上海公募行业人士补充道,“投资者规避清盘基金最简单的方式就是回避小微规模基金,最好不要认购规模在5000万以下的‘迷你基’。”

记者根据Wind数据查询,截至目前,在有统计的7819只(A/C类份额合并计算)基金中,有997只基金份额低于5000万份,占比13%,有1615只基金份额不足1亿份,占比高达21%,预计之后将会有更多基金走上清盘的道路。

上述行业人士进一步表示,国内基金数量已经超过八千只,未来产品竞争有望进一步加剧,清盘现象会更加显著;其次,行业发展明显朝着优势公司倾斜,中小公司生存压力较大。再者,具体产品中,同质化显著的行业指数基金、或者风险定位模糊的混合型基金可能是未来清盘基金的重灾区。他认为,产品清盘意味着资金在更理性的选择产品和管理人,行业在竞争中走向成熟,未来公募行业发展会更健康。