来源:养基司令

司令在3月25日文章中,分析了2014-2020年期间,大小盘价值风格和成长风格4种指数年度表现,并明确建议今年要坚守价值风格配置。有小伙伴看到后留言:“我只找到了一只小盘价值指数基金,请问有没有中盘股价值风格的推荐?”

今天,司令就为大家介绍一只中盘股价值风格指数,名字叫做“中证500质量成长指数”。

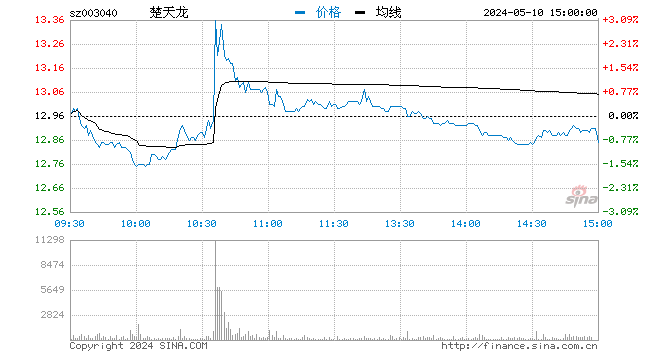

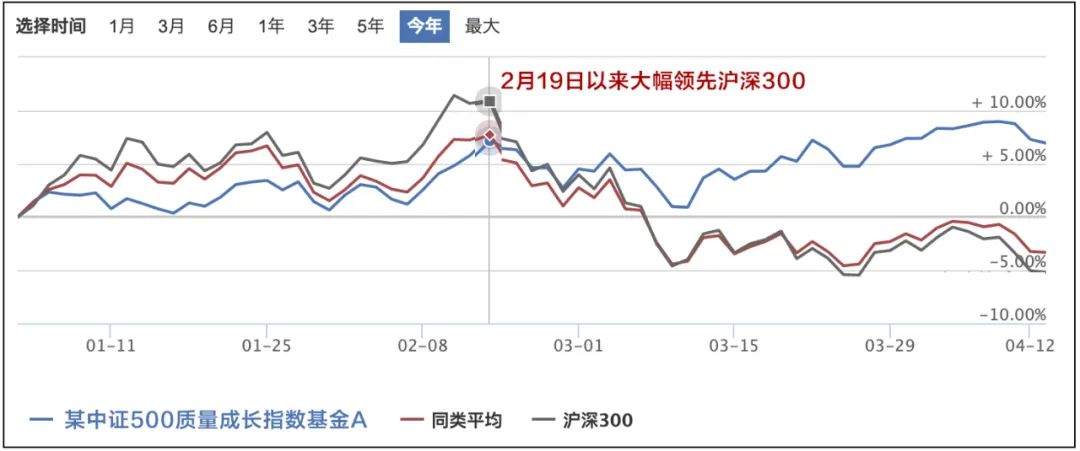

下图是市场上一只跟踪该指数的基金,为了避免广告嫌疑,就隐去了名字。以A类份额为例,截止4月13日,今年以来累计涨幅为6.95%,同期沪深300下跌-5.21%,首位绝对收益率相差12.16%,春节后以来的表现差异尤为明显(图中的蓝色线和灰色线走势)。“兄弟”指数中证500今年来下跌-2.47%,该指数基金同样明显领先。

那么,中证500质量成长指数为何能大幅跑赢市场,是否符合这位小伙伴正在“苦苦”寻觅的中盘股价值风格特征基金呢?一起随司令看看。

根据中证指数官网介绍,中证500质量成长指数是从中证500样本中,挑选出100只盈利能力较高、盈利可持续、现金流量较为充沛且兼具成长性的股票。可见,它是一只偏重“质量”的Smart Beta指数。

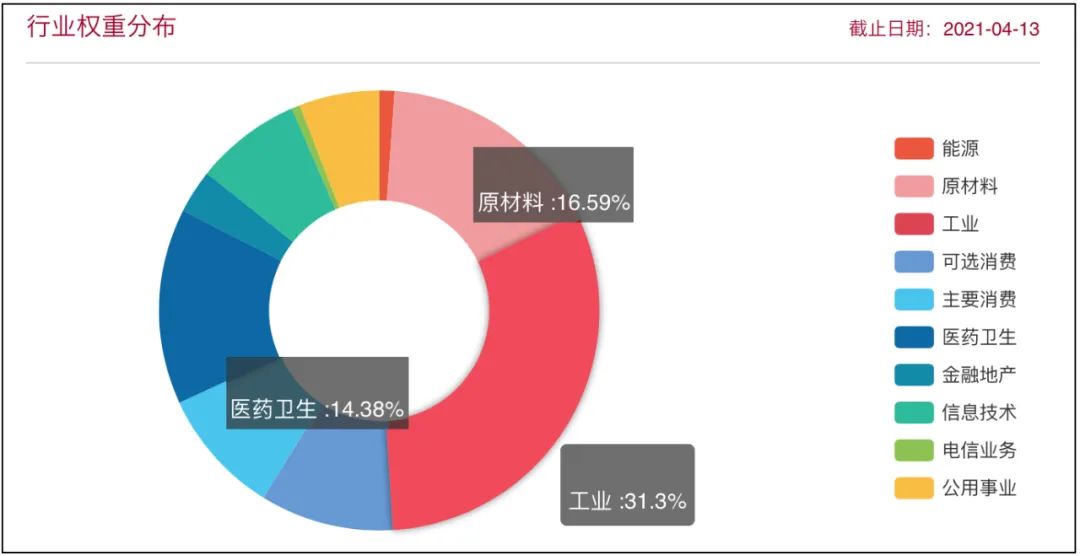

从指数的行业权重分布来看,排名前三依次是:工业(占比31.3%)、原材料(占比16.59%)、医药卫生(占比14.38%),其它还包括可选消费、主要消费、金融地产、信息技术、电信业务、公用事业。可以看出,行业分布相对均衡。

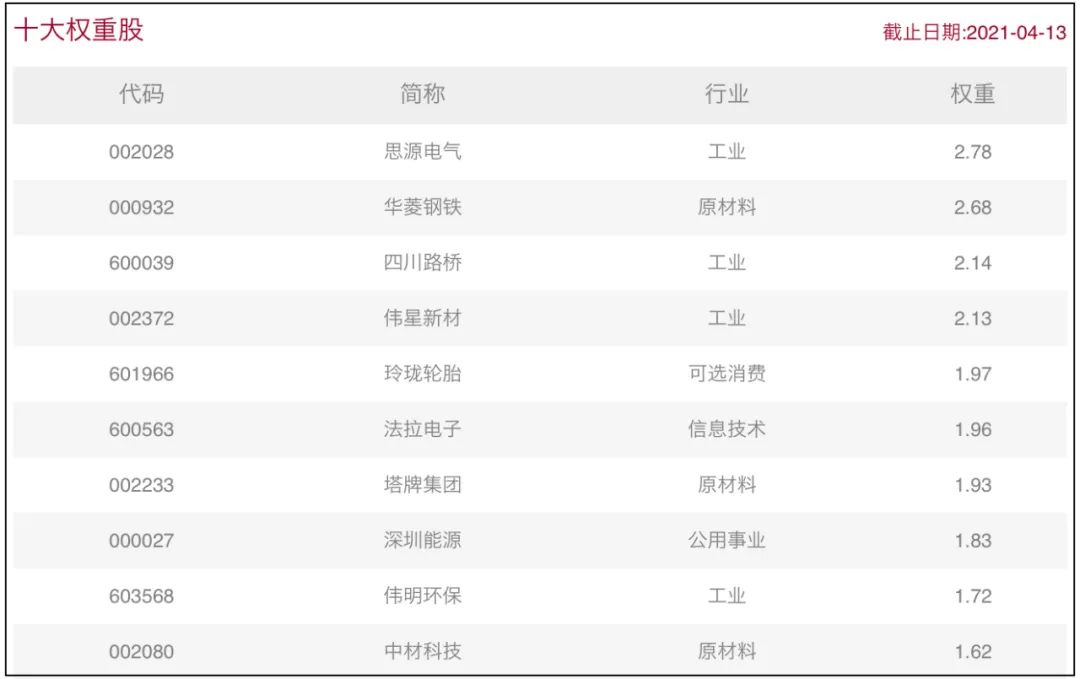

最新前十大权重股依次是:思源电气、华菱钢铁、四川路桥、伟星新材、玲珑轮胎、法拉电子、塔牌集团、深圳能源、伟明环保、中环科技,合计占比仅20.76%。可见,尽管中证500质量成长指数的成分股减少到了100只,但是指数同样具有接近等权重编制的特点。另外,前十大权重股中,顺周期行业个股占比较多。

那么和大盘价值、小盘价值两只指数的历史走势相比,情况如何呢?当市场明显上涨时,比如2015年度、2019年度、2020年度,中证500质量成长指数都大幅领先大盘价值和小盘价值;当市场下跌时,比如2016年度,略微跑赢小盘价值,但跑输大盘价值。比如2018年度,同时跑输大盘价值和小盘价值。不过,这种概率也不是绝对,比如2014年市场表现较好时,500质量成长就同时跑输两只价值指数。再比如2017年市场上涨时,跑输大盘价值,但是远远领先于小盘价值。总的来看,500质量成长指数价值因子风格明显,整体表现介于大盘股风格或小盘股之间。

再把视线拉回到今年以来的表现,司令用Wind数据查了下,大盘价值指数大致持平,小盘价值指数涨幅超过4%,中证500质量成长指数涨幅超过6%。该指数能够同时领先于两大价值指数,司令觉得可能是两大方面原因导致。

1、春节后以来,受到经济复苏利好以及碳中和政策影响,部分周期行业品种走势强劲,与白马股频频下跌形成截然相反的表现。而中证500质量成长指数成分股中,周期行业股特征较为明显,从而受益。

2、在中盘股中,部分企业在经营领域已经逐渐表现出龙头潜质,与前期估值高企的白马股相比,估值性价比更高。业绩基本面能够保持高增长的中盘股,赛道(资金容量)相较于小盘股要更宽,更容易得到机构投资者的关注(买入)。

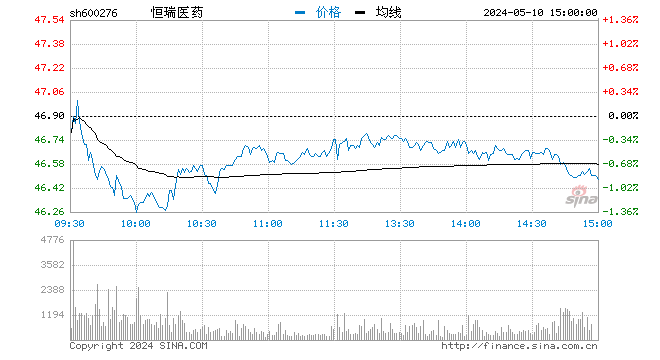

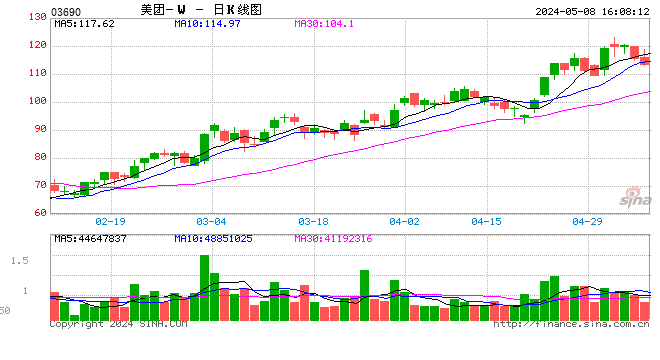

四月份是2020年度及2021Q1业绩或预告的集中披露期,白马股“业绩雷”不断,有投资者甚至调侃每天需要一只白马股拿来祭天。比如今天“猪茅”正邦科技、“药茅”恒瑞医药股价都是大幅下跌,再比如昨天午后突然闪崩跌停的中国中免。

尽管不少白马股从高位以来已经下跌三分之一甚至接近腰斩,但是机构调仓换股的动作貌似还没结束。在此背景下,坚守价值风格或许尤为重要!对于喜欢指数基金的小伙伴来说,不妨可以考虑寻找价值因子类风格指数,以降低(平滑)权益组合波动风险。