来源:上银基金管理有限公司

主讲人介绍

陈博,上银基金基金经理

5年投研经验,其中4年研究经验,1年投资经验。毕业于美国乔治华盛顿大学统计学专业,擅长利用数据分析发掘企业核心竞争力,提炼商业模式核心逻辑,计算企业内在价值,从而精选个股。

陈博于2016年加入上银基金,历任上银基金研究员、基金经理助理等职务,2020年2月起担任基金经理。先后任上银鑫达灵活配置混合型证券投资基金、上银未来生活灵活配置混合型证券投资基金的基金经理。

本文根据陈博直播内容整理

01

上周市场-大盘回调,机会依旧存在

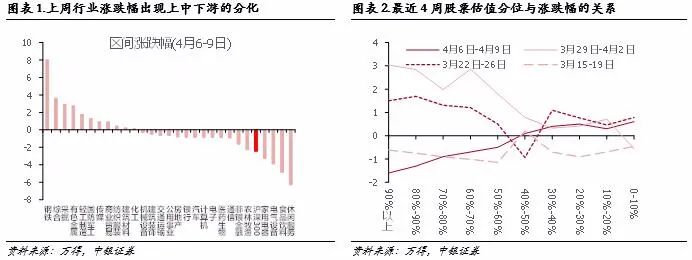

四月第一周,指数又经历了一定的调整,沪深300跌幅-2.45%,上证指数跌幅-1%。据统计,上周A股有2300只个股上涨,占比超过一半,达54%。上涨的个股,主要是估值只有十几、二十倍,未来1-3年盈利前景良好的公司。特别是在三月份我们强调过的地产后周期的家具、装修相关板块,近期涨幅良好,今年以来甚至有些公司涨幅已超过50%。

首期一周早知道推文里,重点强调了今年的投资需要尊重常识,回归常态,这个观点正在不断被市场验证,而且我们判断这个趋势大概率还将持续下去。所以每一期的直播和“一周早知道”专栏,都欢迎大家多多关注。

02

上周热点-IMF对2021中国GDP增长持乐观态度

上周,国际货币基金组织IMF发布了新版本的2021世界各国GDP增长预测。其中,对中国给出的预测是8.4%,高于此前1月份给出的8%增长预期,这是一个非常高的增速预期,也体现出海外对中国经济恢复相对乐观的态度。

除此之外,IMF对美国的预期是6.4%的GDP增速,这相对也是比较快的恢复速度。但是,对欧元区总体预计GDP增速是4.4%,较为悲观。这是因为欧元区去年疫情期间GDP下滑比美国要多,而受欧元区疫情多次爆发影响,其经济恢复速度相对更慢。

以此数据,我们可以得出一个结论——国内经济今年是复苏年,如果说经济增速像IMF预测的数值一样,那么今年国内上市公司业绩也会比较好,因为上市公司这个集群的业绩增速应该会略高于GDP的整体表现。所以,在这样的环境下,股市是有投资机会的,对于一些估值合理的、业绩增长良好的个股,有望取得较好的表现,大家还是要有信心。

当然很多朋友会问:既然今年是复苏年,那为什么股市和指数近期还跌?那是因为权重个股估值过高,需要调整和消化。以近期大家关心的电子芯片产业为例,自去年起,芯片供不应求的情况就已经出现,包括电子元器件的缺货涨价也已经持续了一段时间,但为什么电子板块的股价没有像以前一样因涨价潮而快速上涨?有些龙头公司在一季报出来前一直在横盘,直到一季报显示业绩超预期,市场才有所反应。出现这个现象的核心在于估值,几年前的一次电子涨价潮,大多数公司估值20多倍,叠加基本面利好,股价有双击效应,但目前电子板块估值在40倍左右,所以像以前一样估值和业绩双提升的概率较小,特别是在目前市场有些板块相较而言更具性价比的情况下,那些估值20多倍且盈利增长的公司会更吸引配置资金。不过,在今年经济整体复苏的环境下,权益市场仍有结构性机会。

03

上周观察-视频网站会员涨价,背后是否蕴藏着投资机会?

近期,几个主流的视频网站会员相继涨价近25%,比如选择“连续包月”的方案,之前约为20元/月,现在涨到25元/月,如果选择月付费就更贵。但根据我对周围朋友的调研发现,大家对此并不敏感。若原本就是视频网站会员,大部分人不会因为每个月涨价5元而取消会员,因为他们是深度用户且具有较强粘性。相反,涨价可能会影响还未购买会员的购买决定,所以涨价会对增量付费客户的增长产生影响,但是为什么几个视频网站,选择此时涨价呢?

据我们调研,涨价是因为视频网站付费用户的增长遇到了瓶颈,无论是在视频还是音乐方面,国内的付费意愿均低于海外,总有不希望付费的用户,将这部分用户转变为付费用户的成本太高了,远不如对现有用户提价的效率来的高。同时,几个主流视频公司盈利并不多,所以纷纷选择涨价,我相信这也会成为一种趋势。前几年资本市场关注长视频行业,都觉得很有前景,但目前国内还未出现明确的龙头企业,虽然国内剩下的参与者不多,业态也在发生改变,加上短视频企业的竞争,所以仍然要观察他们的经营情况。对于这个板块,我建议继续耐心观察。

04

每周一图-如何界定好公司?ROE来帮忙!

有人反馈说看了前几期的每周一图,知道要长期持有资产好的公司,但是到底如何界定“好公司”呢?怎么判断自己的股票好不好?有没有一个简单的指标?答案是有的,这个指标就是我们今天重点讲的ROE,中文是净资产收益率。巴菲特有一句名言:如果非要我用一个指标进行选股,我会选择ROE(净资产收益率),那些ROE能常年持续稳定在20%以上的公司都是好公司。这是巴菲特对ROE的诠释。

那么什么是ROE呢?它是一个财务指标,计算公式我们这幅图里的左上角也写了,是净利润除以净资产,大家虽然看到这里面公式拆分了三项,但其实分子和分母都是可以抵消的,抵消后就是净利润除以净资产。这个值不需要自己计算,大家随便打开一份上市公司的年报,在摘要里就会看到。那么净利润除以净资产到底代表什么意思呢?它代表股东每投入1元钱,最终能获取多少回报。这个指标很直观,一家传统企业,如果是以股东回报为首要任务,它的目标核心就是把ROE做高,越高越好。

为什么这么说?这里解释一下,我们从企业老板的角度出发,一家传统企业想赚钱提高竞争力无非3个方法:第一个方法是把盈利水平提高,比如设计一款高端产品,卖的价格更贵一些,让产品的净利率从原有的10%提到15%,或者降低成本让盈利提升;第二个方法是提高产品的周转速度,不一定提升盈利,但卖得更多更快,比如我们房地产企业里面,之前就比较流行的高周转方式,用非常快的周转速度提高企业整体经营效率,也能为股东带来不错的回报;第三个方法就是提高杠杆率,这个很好理解,就像我们投资如果加了杠杆,在上涨的时候回报会更高,当然下跌也会亏更多,而企业经营如果加了杠杆也是同样的。传统企业大概就是利用这三种方法提高赚钱能力,当然现在一些互联网公司商业模式比较新我们就不讨论了。这三个经营方法,正好全部涵盖在ROE这个指标里面(净利率*周转率*杠杆率),所以这是传统企业经营的终极指标。真正好的公司ROE更高,企业的竞争力也更强,这是一个结果。

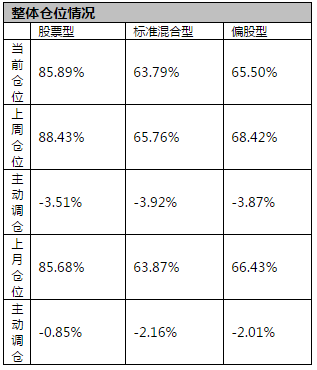

再回到这幅图,我统计了A股部分行业的ROE水平。先看万得全A指数,它的ROE过去5年在9%-10%之间波动,这代表我们如果作为股东,每投入100元到万得全A指数中,大概能带来9-10块钱的回报,这个回报率比我们国家过去几年的GDP增速稍微高一些。前面说到ROE越高越好,图中过去五年ROE最高的是食品饮料,每年15-20%之间,这里面优秀的企业甚至可以达到每年30%以上。排名第二的是家电行业,过去五年的ROE也是在15-20%波动。如果各位朋友看过前期内容会知道,食品饮料和家电正是过去几年A股涨幅最高的两个行业,ROE在此已经有所体现。再看比较差的是采掘行业,过去五年的ROE在0-6%波动,这个比万得全A指数要低,而我们看采掘过去十年指数涨幅是下跌-50%。

当然短期来看,几个月的时间是看不出ROE对股价的影响,但是拉长到5年、10年的维度,影响就会很明确。在这里我建议大家做个尝试,把过去十年里面,每一年ROE都大于20%的企业拉出来,看看有多少家?再看看他们过去十年涨跌情况,我相信会更容易理解这个指标的含义。

风险提示:基金有风险,投资需谨慎。本直播内容材料中的信息或所表达的意见仅供参考,并不构成任何投资建议。投资人购买基金时应详细阅读基金的基金合同、招募说明书和产品资料概要等法律文件,充分考虑自身状况选择与自身风险承受能力相匹配的产品。本公司作为基金管理人承诺恪尽职守、诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金产品存在收益波动风险。我国基金运作时间较短,不能反映股市发展的所有阶段。