来源:平安基金微视界

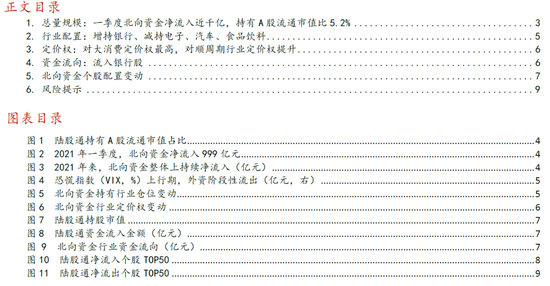

本周回顾

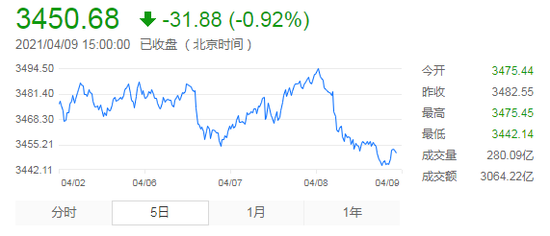

清明假期后,本周市场小幅回调,A股呈现出震荡走势。截至收盘,沪指下跌0.97%;深证成指下跌2.19%;创业板指下跌2.42%。行业板块方面,顺周期板块表现强势,钢铁、采掘、有色金属、轻工制造、国防军工板块领涨,分别上涨8.02%、2.91%、2.76%、1.76%、1.29%;而表现偏弱的是休闲服务、食品饮料、电气设备、家用电器、农林牧渔等板块,分别下跌6.27%、4.85%、3.92%、3.26%、2.28%。

资金方面,本周资金情绪偏谨慎,两市成交量呈缩量态势。北上资金本周持续净卖出,累计净流出53.26亿元。

数据来源:Wind;2021.4.5-2021.4.9

市场展望

当前对市场的判断:震荡

1、出口和工业生产依然较强,3月PPI超预期。近期高频数据显示出口和工业生产依然较强,建筑施工可能加快,地产需求仍然坚挺;据文旅部数据,清明假期国内旅游人次已恢复至疫前同期的94.5%,但收入仅恢复至56.7%,服务业仍在复苏途中。3月PPI和CPI均超预期,其中PPI同比升至4.4%的高位,主因低基数、国际大宗商品涨价、节后需求旺季。

2、资金面平稳偏松。本周央行小额净回笼100亿元,银行间DR007小幅下行至2.0%左右,低于央行7天逆回购利率水平,反映资金面保持平稳偏松。3月PPI大超预期,预计后续货币政策仍将适度趋紧,关注4月下旬政治局会议基调边际收紧的可能性。

3、美国经济加速复苏,美联储维持鸽派立场。本周全球疫情继续回升至历史高位,其中印度单日新增创历史新高,欧洲多国重启封锁,疫情影响下全球市场维持低位震荡。美国3月非农、服务业PMI均大超预期,反映美国经济开始加速复苏;但本周美联储主席鲍威尔淡化通胀风险,维持鸽派立场,推动10年美债收益率降至1.66%。往后看,美债利率仍有上行空间,将继续对高估值资产构成压制。

行业配置上建议关注:

短期内,经济复苏确定性增强、通胀预期大升、利率触底回升环境下,顺周期仍是首选。可关注周期和金融板块,回避前期涨幅、估值过高的板块和个股。长期内,应持续关注受益于双循环的大消费行业、国家战略支持的大科技行业,等待主流赛道龙头估值风险消化;需精选业绩良好,估值合理的个股。

尊敬的投资者:

基金有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,平安基金管理有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。平安基金提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。