全球最大的丙氨酸生产商华恒生物,即将亮相科创资本市场。

2021年4月7日,以合成生物技术为核心,主要从事氨基酸及其衍生物产品研发、生产、销售的华恒生物,于科创板开启了路演询价环节,距离正式亮相科创板仅剩一步之遥。

图/Wind

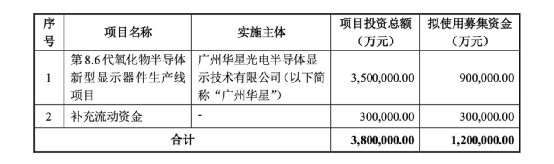

图/Wind目前,华恒生物拥有接近50%的市场占有率,是全球最大的丙氨酸生产商。此次IPO,公司计划募资5.71亿元,其中4亿元投入交替年产2.5万吨丙氨酸、缬氨酸项目,1.4亿元投入发酵法丙氨酸5000吨/年技改扩产项目,剩余3000万元用于补充流动资金。

不过值得注意的是,华恒生物虽然是细分领域龙头型企业,但公司最大的客户是全球化工巨头巴斯夫,其贡献的营收接近公司一半,无论是近年来照付不议采购量合约的取消,还是最优惠客户条款的签订,都显示公司产业链话语权正在逐步丧失,大客户依赖性正在压制公司的利润空间。

目前公司2020年业绩已经出现下滑,并且下半年呈现明显加速态势,考虑到当前行业竞争急剧、公司初代菌种还严重依赖外部等因素,公司下跌态势很难在短期停止。

应用领域过于集中

单一大客户贡献业绩近半

虽然丙氨酸系列产品应用广泛,但华恒生物下游应用领域还是比较集中。

招股资料显示,公司主要产品为丙氨酸系列产品、D-泛酸钙和α-熊果苷,可以广泛应用在日化、医药及保健品、食品添加剂和饲料等众多领域。公司在丙氨酸系列产品领域的市场份额接近50%,是全球范围内规模最大的丙氨酸系列产品生产企业之一。

2017-2019年及2020上半年,丙氨酸系列产品收入占总营收比例,分别为99.62%、98.57%、86.79%和87.17%,占据着绝对比重。

其中L-丙氨酸是又丙氨酸系列产品中最主要的细分类型,主要客户为巴斯夫、诺力昂等大型国际化工企业。无论是巴斯夫,还是诺力昂采购该产品,都是用于合成作为助洗剂添加于自动洗碗机专业洗涤剂中的新型绿色螯合剂MGDA。

因此,公司L-丙氨酸产品营收来自于MGDA应用领域的比例超过60%,公司总营业收入中来自于MGDA应用领域的比例超过50%,存在主要产品下游应用领域较为集中的风险。

这也同时导致了,公司的单一大客户依赖程度非常高。

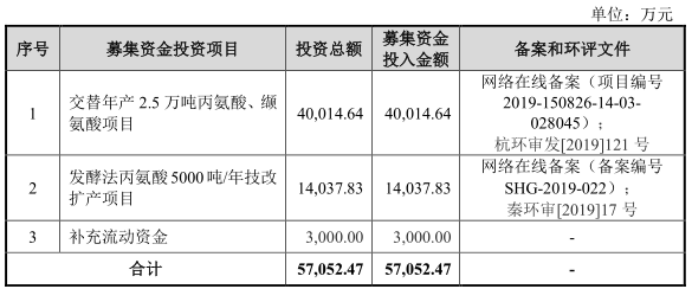

招股资料显示,作为新型绿色螯合剂MGDA全球规模最大生产企业的巴斯夫,是公司长期的第一大客户,其贡献收入在2017-2019年及2020上半年,分别达到1.91亿元、2.29亿元、2.27亿元和1.16亿元,营收比重分别为49.95%、54.39%、46.25%和44.74%。前五大客户同期的营收占比分别为64.37%、72.44%、65.48%和63.63%。

公司前五大客户营收贡献比例稳定在60%至70%间,存在重大的大客户依赖风险。而且,公司前五大客户一直都是巴斯夫、江西天新药业、诺力昂化学品、绍兴众昌化工和Prinova Group LLC几家企业,自披露数据的2017年开始就未有过任何更换。

而且,从过往经历来看,公司经营利润空间正持续受到下游大客户的挤压。

步步紧逼大客户说啥就是啥

照付不议采购量约定取消,来自巴斯夫的需求订单已有波动风险。

2013年,华恒生物与巴斯夫签订的合同中,是约定了各年度的照付不议采购量,即各年度巴斯夫实际采购的发酵法L-丙氨酸数量,如果少于照付不议采购量,则巴斯夫要按合同约定向公司支付差额款项。2017、2018年照付不议采购数量分别为5000吨、5000吨。

不过从2019年开始,巴斯夫已经不再跟华恒约定照付不议采购数量。华恒也在招股书中明确表示,巴斯夫同时也在向其他第三方采购L-丙氨酸。未来,如果巴斯夫增加对其他第三方L-丙氨酸的采购,将对公司业务造成不利影响。

而最优惠客户条款,则很大程度压制着华恒产品的利润空间。

资料显示,照付不议采购量约定虽然取消了,但公司与巴斯夫签订的采购协议中的最优惠客户条款依然在生效。该条款规定,如果华恒生物存在以更低的价格、更优惠条件交付产品给其他采购方,公司应该通知巴斯夫并给予巴斯夫同样的更优惠的新价格、条件。

这意味着,如果公司对客户的价格管理不善,巴斯夫可根据最优惠客户条款向公司提出异议或调整销售价格、信用期等交易条件,从而对公司业务造成不利影响。

报告期内,公司在生产技术改良、工艺迭代优化、原材料价格下降等原因导致生产成本下降的时候,就主动下调了向巴斯夫销售的发酵法L-丙氨酸产品价格,很大程度表明公司产业链上弱话语权的局面。

与此同时,初代菌种全部依赖外部和专利的风险,也在困扰着华恒生物。

研发源头过于依赖外部或是颠覆性风险

技术研发链源头全部依赖外部,华恒生物命门并不在自己手里。

资料显示,初代菌株是华恒技术研发链的源头,公司获取初代菌种后,运用产业化经验,对初代菌种、培养基及发酵条件进行适合产业化生产的优化,并在此基础上进一步完成小试、中试及产业化放大的工艺设计及提升。

目前公司产品的初代菌种获取几乎全都依赖于外部科研院所,其中发酵法生产L-丙氨酸产品的初代菌种来源于百迈生物等;DL-丙氨酸产品的初代菌种来源于中国科学院上海生命科学研究院湖州工业生物技术中心;β-丙氨酸产品与α-熊果苷产品的初代菌种来源于中国科学院微生物研究所。

如果公司无法继续通过外部科研院所获取满足企业需要的初代菌种,后续新产品开发、产业化将存在颠覆性的风险。

同时,公司自有的发明专利也同样具备风险。

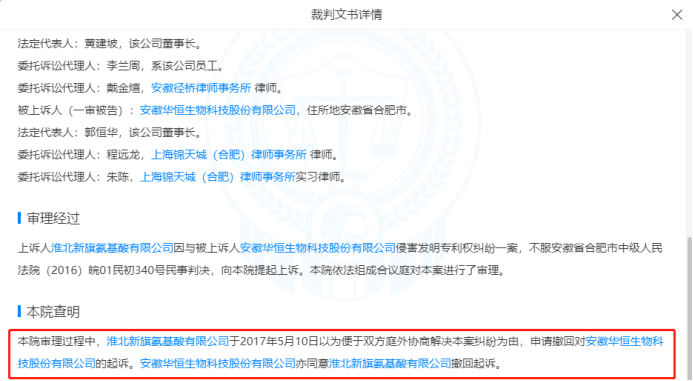

据天眼查显示,华恒生物实际控制人除了因担保责任,被牵扯进非法吸收公众存款案外,公司还曾被淮北新旗氨基酸有限公司因侵害发明专利权,而告上了法庭,裁判结果显示双方最后进行了庭外协商,淮北新旗氨基酸才撤回了起诉。这一定程度上表明,公司专利发明权同样存在不确定的风险。

此背景下的华恒,业绩已经出现下滑迹象。

2020年业绩下滑下半年更有加速态势

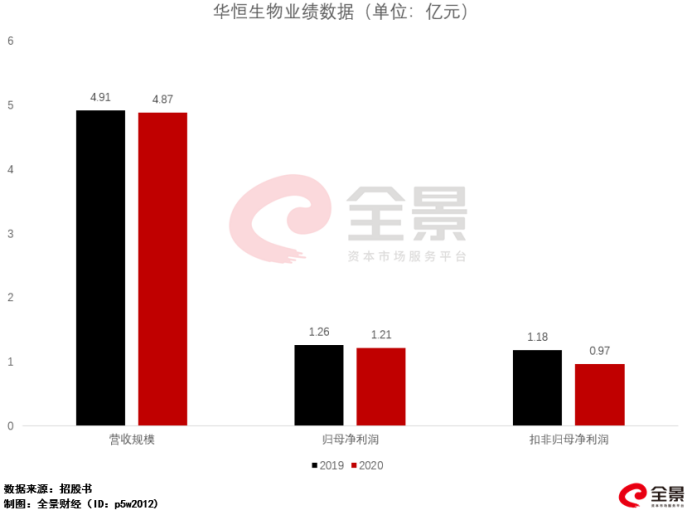

2020年,华恒生物业绩出现全面下滑。

数据显示,公司2020年营业收入为4.87亿元,同比下滑0.83%;营业利润1.32亿元,同比下滑9.32%;归母净利润为1.21亿元,同比下滑4.18%;而扣非后的归母净利润仅剩9675万元,同比跌幅达到了-17.96%。

公司表示,2020年6月下旬起,由于市场环境变化,D-泛酸钙产品价格出现较大幅度下降,目前最新市场价格约64000元/吨至66500元/吨,相较于2019年度平均价格水平下跌约79.22%至80.00%。

同时受到诺力昂提升生产工艺,使用L-丙氨酸替代DL-丙氨酸生产MGDA,减少了对DL-丙氨酸采购量,公司DL-丙氨酸销售毛利较上年明显减少;再加上汇兑损失的增加,公司2020年业绩出现了全面下滑。

而展望未来,市场竞争的加剧,还在为华恒发展增加不确定性。

资料显示,在最主要的L-丙氨酸领域,除华恒以外,还有丰原生化、烟台恒源等生产企业,其中丰原生化“投资建设 3 万吨/年 L-丙氨酸项目,项目将在 2017 年 8 月份正式投产试车”,但实际建设、运营、投产情况未公开披露;而食品商务网资料表明,烟台恒源L-丙氨酸的年产能为 3000 吨。再加上公司自身即将扩增的产能,L-丙氨酸行业面临着竞争加剧。

就目前而言,看似有着近半市占率的华恒生物,本质上却是在下游客户和研发链端均没有话语权的企业,加还要面对未来竞争加剧,公司当前显现业绩全面下滑的态势,想要扭转的难度并不小。