来源:西部利得基金

01

人物介绍

陈保国,近11年证券从业经历,1年多基金管理经验,现任研究部总经理,行业研究经验丰富,实现从宏观、策略到全行业的研究覆盖,做到研究无盲点。

【潜在白马股猎手】深耕潜在白马股左侧投资机会的挖掘。立足助力中国经济高质量发展,分享经济增长红利宏观视野,从产业投资视角选股,善于把握行业景气变化,投资注重安全边际。

01

一季度关键词:分化

整个一季度的市场分化较大,春节前延续了去年四季度的行情,春节后核心资产开始了快速下跌,随后低估值板块开始了比较好的一轮上涨。

回看一季度的各板块,以钢铁、公用事业为代表的周期行业涨幅最好。究其原因,一方面是估值比较低,在经济比较好的情况下,这类资产的表现相对而更好一点,叠加碳中和概念的刺激之下, 3月份表现更为亮眼。

表现较差的反而是大家过去几年比较看好的,比如军工、TMT里面电子、通信还有非银金融这些。市场的变化和走势与大家的想法有较大偏离的。做投资的人都知道有句俗语叫做“人多的地方不要去”,大家都看的地方,除非有更大的利好,否则后面调整的压力相对比较大,这就是我们这一季度市场表现。

02

公募基金一季度关键词:长期投资

公募基金的表现,基本上去年业绩比较好的基金,一季度有相当部分出现了明显的回撤,反而是一些去年表现比较一般的基金,如果它坚持了基金的风格,今年的阶段性表现反而会相对好。从侧面体现了投资是一个长期的事情,从价值的角度出发,遵循自己的投资理念,这也是一季度的市场给大家上的一课。

03

2021关键词:均衡

今年市场整体会更加均衡一些,不太会像去年。去年的情况是,好的特别好,像新能源整个板块涨幅接近100%以上;差的特别差,银行、房地产都是亏的。今年这种情况出现的概率可能性会小一些。不排除表现好的行业涨幅也显著低于去年,差一些的可能就没怎么涨。总而言之,今年要有一颗降低收益预期的心,不要有过于投机的想法。

04

关于季报行情——机会与坑

看业绩,一方面看绝对情况,另外一方面也要和历史同期去对比。受2020年的疫情影响,大部分上市公司在2020年绩是比较差的,因此单纯看2021年同比2020年的增速是比较高的,但不具有持续性,所以专业的投资者会直接把今年业绩增长和2019年没有疫情影响情况去做同比。

可能有坑

大家比较认可的中长期的行业赛道,比如食品饮料,医药,新能源汽车等,它们的一季度业绩都比较好。但由于前期一致预期过于强烈,导致估值快速提升,即便业绩增长已经很好了,但是投资者对它们的要求更高了,不排除会出现高开低走的现象,因此不要看业绩比较好这就冲进去了。同时需要考虑一下它过去股价涨了多少?现在投资者对它有预期有多少?

可能有惊喜

有些板块由于大家的配置没有那么高,对这些板块的关注也很低,出现一些比较超预期的运营之后,反而可能会是一个低开高走的局面。

所以,今年一季报的行情可能会和以前不一样,以前景气度比较高的和业绩比较好的那么股价会一波比较好的一个上涨。今年有可能业绩比较好的板块,同时还要结合着这个市场关注度去综合的一个评判。在机构抱团以后,核心资产已经被大家研究的比较透彻,如果不综合考量的话,一不小心可能就成为韭菜了。

05

关键词:碳中和 周期行业龙头

碳中和对传统性的周期性板块有一定的促进作用。但是拉长时间来看,一个板块能否上涨,更取决于它的景气度和它的业绩情况。从去年下半年开始,整个国内经济开始复苏,消费行业是最先起来的;之后是偏重的制造;去年12月份开始,整个偏上游的原材料板块也有一波比较好的一个修复行情,叠加碳中和的热点,它们的表现就更好一点。这个持续性有多强,核心的还是看基本面持续有多久。

对于周期板块会偏乐观一点,制造业向好可能还会有1—2年的延续性,在这种情况之下跟制造业配套的一些上游原材料,它的前景较大可能也是可以持续的。因此周期板块出现大幅调整的可能性目前来看不是很大,但是涨多了调整一下,这是很正常的。

龙头公司相对受益会比较明显

对于周期性板块而言,最早是2016年经过了一轮供给侧改革,很多小的公司被淘汰掉了,大的企业不断的进行产品技术升级,它们获得了越来越多的竞争优势,一旦景气度略有改善的话,获益程度是要比行业高出很多的。

碳中和关键词:加减策略

目前来看,碳中和的两条主线一条是加法,一条是减法。像光伏、风电、新能源汽车是碳减的一种加法,是有利于碳中和的。做加法的板块相对来说中长期的确定性更强了。从去年底开始提出碳中和,实际上也是对未来5—10年内对这些行业的确定性给出一个相对明确答复。基于此,对于整个板块,可以把它看得更强一点,然后更乐观一点。

其他的碳减,比如钢铁、水泥。对于周期股而言的话,降低回报预期,不追涨,如果这些板块跌下来了,看到景气度还是可以,是可以去关注的。对于碳中和的主题投资,不论是做加法的或是做减法的都是可以找到投资对象的。

06

价值万金的配置思路

在管理产品的思路上,一直以来就是秉承着人多的地方不去,做自己能力范围之内的事情,尽量让自己处于从容淡定的状态。比如一些现在很拥挤的赛道,像食品饮料、医药,好多人都挤在那里,被动的把整个行业的估值打的很高,在流动性略有收紧的情况下,投资者就开始比谁跑的快了。

基于此,第一:景气度很重要,第二:强调性价比。第三:围绕中国经济结构转型的突破口。中国要结构转型,一是发展高端制造,二是提升科技的短板。锁定这些领域之后,就可以筛选出好的行业进行配置。

以新能源板块为例,过去两年大家都觉得是一个方向,叠加去年四季度一个碳中和,把整个行业的估值拉的很高,很多人就开始慌了,这么高的一个涨幅,后面怎么能够持续?说白了就是对行业的认知和判断,未来一段时间我们怎么去看待市场走势?

最近这几天的成交量在逐渐的萎缩,背后的原因是什么?主要是经过去年四季度和今年上一季度,投资者由乐观到谨慎。投资者对于后续的市场缺少一个判断,所以导致成交量就下来了。在这个时候反而是一个比较好的进行一个资产调整和资产配置规划一个好的时间点,而不是等到这个市场都起来了之后,去做一个被动的追涨。

07

关键词:控制回撤

控制回撤有两种方法,一个是仓位控制,另外一个是结构选择。一般而言不轻易用择时的这种手段,因为判断市场的难度远大于对个股的判断。更多会选择用结构性的调整去力争熨平市场的调整和产品的回撤。

比如说在去年之前如果觉得核心资产涨的太多了,那么在这种情况下怎么办?考虑降低这些相关公司的一些配置,增配一些相对而言没有怎么涨,或者是相对确定性比较高的行业和个股。

即便整个市场都在下跌中,通过结构性调整选出的这些公司的跌幅也会相对低一些。当那些景气度比较高的公司跌下来之后,投资者也有更多的仓位去配置。我们结合了以上几点,尽力把回撤控制在一个比较好的水平上。

08

一些心里话

知行合一还是比较难的。比如有些时候觉得短期市场可能会有一些下跌的风险,为了避免未来三五天的回撤的情况,不得不去做一些调整,但是很可能因为这个调整会错过更多的投资机会。作为一个基金管理人,还是要以中长期的视角去看待这个事情,选到一些好的赛道,选择一些比较好的公司,然后借助于公司强大的投研资源,确确实实给投资者创造业绩带来好的回报,我觉得是每个基金管理人发自内心的想法。

专业的事情交给专业的人,把你的资金交给一个和你的理念比较相似的专业人士,他可能会给你带来比你自己做的更好的回报,这也是从去年开始越来越多的人去买公募基金的原因,有些人是冲着历史业绩、收益很亮眼而来的,但我觉得也有些人是因为这些理念,基于对基金公司的信任。我觉得资管行业就是一个托付与信任,然后尽量给与回馈的行业。所以说我觉得站在为投资人负责角度来考虑的话,我们希望做更多更好。

09

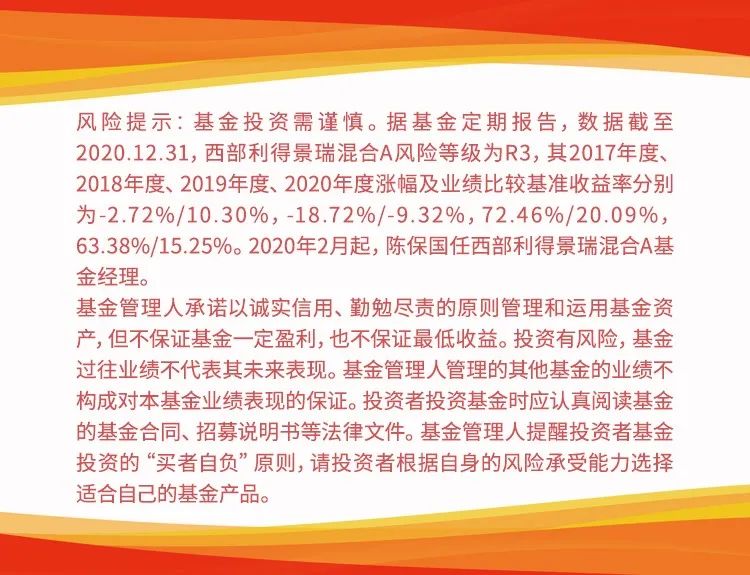

代表作《西部利得景瑞混合A》

西部利得景瑞混合A

标签:翻倍基 不刻意抱团 高端制造

代码:673060

风险等级:R3

评级:银河三年期五星评级(银河证券 2021.4.1发布)

业绩表现:近半年42.06%;近一年63.38%;近三年129.03%(数据源于2020年报)

超额表现:近半年29.57%;近一年48.13%;近三年103.52%(超越业绩比较基准,数据源于2020年报)

投资方向:产业研究驱动,寻找景气度向上的领域,行业布局重点聚焦:汽车、家电、军工、新能源等,中国强大的制造能力在未来将会成为支持经济稳步增长的基础,我们对中国制造业的长期发展保持乐观态度。

个股选择标准:好赛道、平台化、治理结构三重要素叠加考虑。