前言

伴随社会财富的积累,居民对投资理财需求的不断增加,尤其是市场对公募基金行业提出了更高的要求。厚积方能薄发,头部公募始终坚守着“受人之托、代客理财”的行业本质,做精专业、突出主业,为投资者提供满满的安全感和持续稳定收益的战斗力。

对于资管机构而言,最核心竞争力仍是投研能力。作为基金公司“老五家”之一,博时基金始终将公司定位为“投资价值发现者”,苦练内功,持之以恒打磨投研能力,不断提升投资实力,积累形成了卓越的公司品牌。

“多而强”人才优势

领跑同业

Bosera

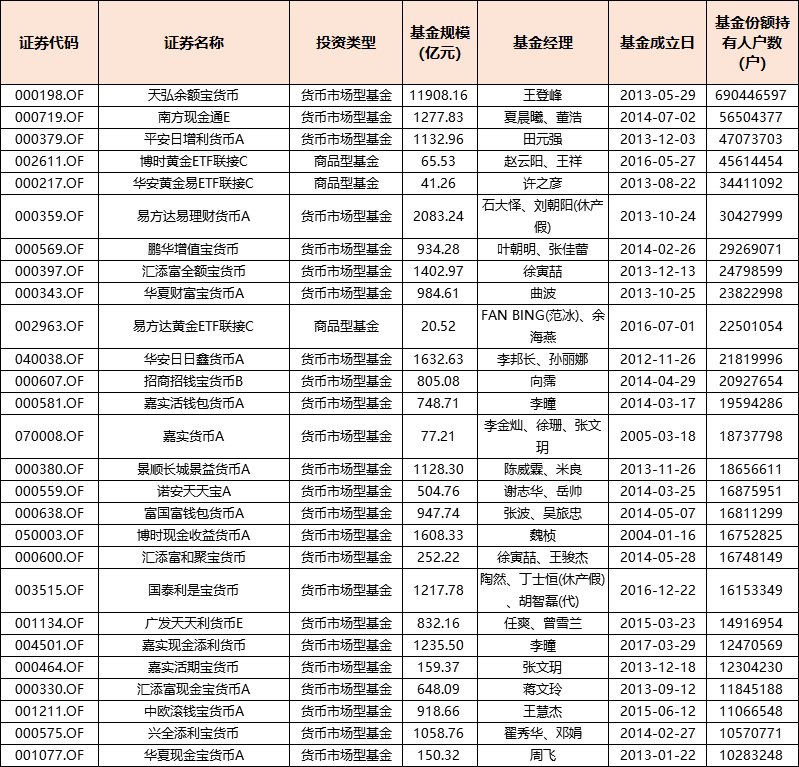

近年来,随着“炒股不如买基金”观念的深入人心,基金已经广泛融入国民的理财生活,行业规模迅速增长。据中基协统计,截至2020年四季度末,公募基金规模已达19.89万亿元,成为资管总规模扩张的核心力量。

然而,行业的迅猛发展的同时,人才的培养却远跟不上行业的发展速度,众多基金公司正遭遇人才瓶颈,基金经理跳槽频繁、一人身兼多职等现象已是屡见不鲜。

Bosera funds

对于公募基金公司来说,“得人才者得天下”,作为典型的轻资产行业,人才可以说是公募基金最重要的资产。对于投资者来说,“选基金就是选基金经理”,旗下拥有众多穿越牛熊的基金经理的公司显然是实力强大的公募机构。

仔细梳理过往数据发现,从绩优基金经理的机构分布情况看,绝大多数都来自投研实力雄厚、人才集中的大型公募机构。作为国内领先的综合性资产管理机构,博时基金显然是其中的代表之一。

在《投资者网》最新推出的《“兵强马壮”的基金公司,逆风中打硬仗本领一流》基金专题中,博时基金以数量领先的“强兵”优势跃然上榜。

Wind数据显示,截至2021年3月12日,全行业内共有2500余名基金经理,分布在158家基金公司中。其中,博时基金旗下在一线博弈的基金经理有66人,数量在行业中排名第2。

业内人士表示,行业发展太快,产品数量激增,而人才培养却需要一个漫长的过程。有些公司只能无奈选择让经验丰富的老基金经理同时管理两只甚至三只基金,但这可能出现投资上的同质化,从而无法实现各自契约中规定的投资目标和投资策略。作为智力密集型企业,当基金公司储备了足够的人才之后,规模增加、排名提升将是水到渠成的事。

一位近博时基金的人员表示,基金业的“人才荒”一直是行业的痛点。在行业竞争加剧、人才加速流动的资管大环境下,博时基金能在一线保持领先的数量模式,甚至离职率都显著低于行业平均,或与公司的人才培养体系不无关系。

据了解,博时基金自成立以来就对投研团队的建设给予了高度重视。尤其是随着基金产品的不断丰富,博时基金愈发重视对人才队伍的培养,并在内部建立了一个“十年投资人才培养计划”的长线规划体系,持之以恒打磨出一只专精卓越的投研队伍。

显而易见的是,基金业的竞争可以说就是人才的竞争,只有优秀的人才保证优秀的业绩,从而保持公司在基金业是否处于一流品牌的实力。在目前整个资管行业的竞争已进入白热化阶段,博时基金的独特的人才优势也逐渐显现出来、

投研一体化铸造

高质量权益团队

Bosera

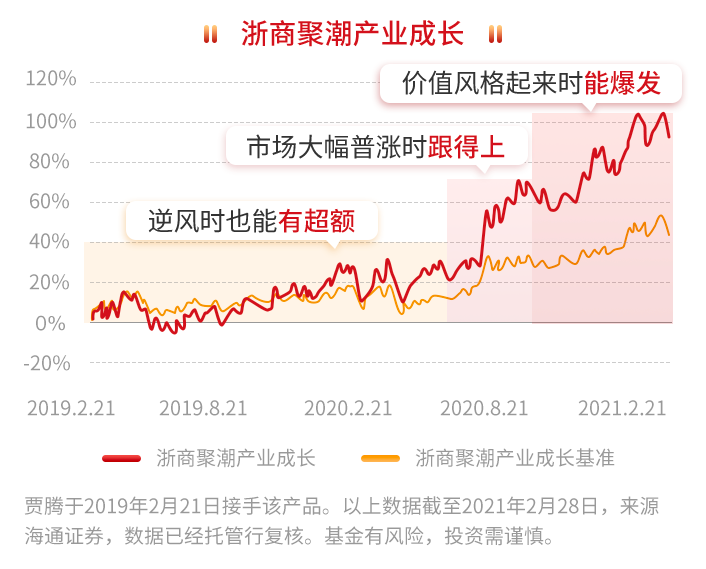

2020年无疑是权益投资发展的大年,尤其是结构性行情下各大热门板块轮番上阵;然而2021年春节过后,A股市场波动进一步加大。这也意味着,投资者也面临着更加复杂的金融环境和投资挑战。

在此背景下,越来越多的投资者选择“借基”入市,以期通过专业的机构获得更好的投资体验。作为基金行业主动管理能力的核心,主动权益类投资向来是基金公司的“门面”。

从某种程度上来说,基金业内的竞争,就是权益类投资的竞争。作为业内价值投资理念的首倡者和坚定践行者,博时基金是如何在激烈的业内竞争中破局,从而领先对手,很大程度上在于博时基金对人才的重视和对投研平台的精心打造。

Bosera funds

要建大厦,就要铸牢根基。为了打造一个高效协同的投资平台,博时基金结合产业改革升级的方向,并按照个人专长统一划分为大消费、大健康、TMT、新能源、高端装备、新周期以及海外投资七大投研一体化小组,通过行业和公司基本面,深度研究优势行业中的核心资产。

有了深度研究的人才基础,也要有科学的投研管理机制,二者高效协同发展,才能实现投研成果的迅速转化。博时基金还打造出一条“互联、互通、互信、互促”的投研“四互”机制。

目前,博时基金权益产品研究部已有40余人,有以金晟哲、葛晨为代表的具备专业背景的中生代基金经理,更多是从公司内部培养起来的学霸型青年骨干如蒋娜、王诗瑶等,并已在众多细分领域已形成特定优势。

凭借多年来打造出成熟的投研平台和强大的投研团队,博时基金在权益投资领域已经形成自己的核心竞争力。从当前市场情况来看,消费、科技、医药等都是近年来最火热的赛道,而博时基金提早进行小组主题研究也验证了其前瞻性。

面对中国经济转型升级,博时基金表示,主要聚焦两类核心资产,一是代表中国经济竞争力的核心资产;二是代表中国转型升级的创新性资产,代表中国未来经济转型、科技创新的方向。

老牌固收大厂

发力“固收+”

Bosera

与权益投资的“跌宕起伏”不同,固定收益领域向来有资产配置“稳定器”之称。作为传统“固收大厂”,固定收益投资一直以来都是博时基金的一块金字招牌。海通数据显示,截至2020年末,博时基金公募债券基金总规模约2600亿,在全行业位居第2。

不言而喻,深厚的传统优势加上20余年的能力积累,博时基金旗下的固收“军团”以强大的团队战斗力在业内颇有口碑。数据显示,截至2021年1月,博时基金固收团队(投研+交易)多达78人。

其中,固收基金经理平均从业年限11年,核心基金经理从业年限在20年左右,作为团队的中流砥柱,丰富的经验和全面的视野为他们在分析和应对市场变化打下了坚实的基础,人均管理规模超过百亿的资深基金经理比比皆是。

事实上,在资产配置时代,行业竞争核心早已成为投研实力的全方位较量,这也在考验各公司对行业发展的预见性和洞察力。

随着近年来资管新规的实施、银行理财净值化转型来临,叠加低利率环境、收益下行等因素影响,以债券打底、权益增强的“固收+”基金成为了很多投资者在震荡市下的理财新选择。

立足公募基金普惠金融的大众属性和国民财富管理的需求,博时基金在洞悉这一市场变化之势后,聚集了公司旗下固定收益总部、绝对收益投资部、股票投资部、指数及量化投资部等多个投资团队的各路精英,在产品投资管理上实行强强联合。

Bosera funds

业内人士表示,股票投研更强调“自下而上”对企业盈利和现金流进行研判,而固收出身的基金经理由于更擅长“自上而下”的分析视角,对于无风险利率的变动和风险溢价的理解会有天然的优势。根据不同的风险偏好和市场环境的变化,采用不同的大类资产配比,可以达到波动可控,收益稳健的目标。

据了解,博时基金的“固收+”团队目前十多名基金经理,平均证券从业年限超10年,其中多位成员因“投而优则仕”,分别任公司董事总经理、研究/投资总监、部门/小组负责人等职位,具有丰富的从业经历和良好的专业素养,可以在各个方向上有所专攻彼此形成良好的互补。

下棋要阴阳调和,保留变与不变,讲究势力与实地的均衡,投资亦如是。我国公募基金业二十多年百舸争流,博时基金作为市场最早的参与者之一,能够在这个日新月异的行业发展中雄踞前列,与其本身的发展理念和发自内心的使命感显然是息息相关的。

博时基金表示,“我们要把投研能力转化成投资能力,通过产品匹配给客户,通过客户对我们的信任长期持有,最后实现客户和我们的双赢。”

基金有风险,投资需谨慎

风险提示:

本文中所提及的基金详细信息可在博时基金官方网站基金产品频道(http://www.bosera.com/fund/index.ht- ml)查询,博时基金相关业务资质介绍网址为: http://www.bosera.com/column/index.do?clas-sid=00020002000200010007。

一、证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个交易日基金的净赎回申请超过基金总份额的百分之十时,投资人将可能无法及时赎回持有的全部基金份额。

三、基金分为股票基金、混合基金、债券基金、货币市场基金等不同类型,投资人投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,投资人承担的风险也越大。四、投资人应当认真阅读《基金合同》、《招募说明书》 等基金法律文件,了解基金的风险收益情况,及时关注本公司向您出具的适当性匹配意见,各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。请根据您的投资目的、投资期限、投资经验、资产状况等因素谨慎决策,不应采信违规销售行为或宣传材料,独立承担投资风险,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证,本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金收益存在波动风险。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。

六、投资人应当通过基金管理人或具有基金销售资格的其他机构购买和赎回基金,《基金合同》 、《招募 说明书》、基金销售机构名单及本基金的相关公告可登陆基金管理人官方网站http://www.bosera.com/index.ht-ml查看。