来源:老罗话指数投资

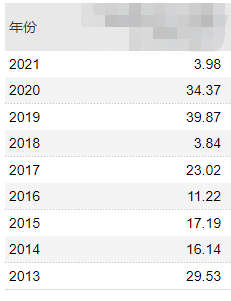

估计有不少朋友看到这个题目都以为是标题党,半信半疑地点进来,想看看是啥情况。这不,大神了解大家心中的顾虑,于是先把这只基金每年度的收益情况先放出来给大家瞧瞧(2021年数据截至4月2日):

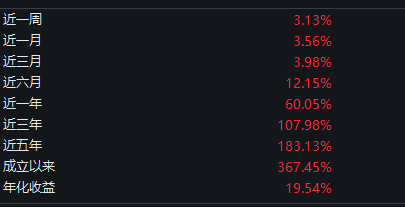

怎么样,是真的吧!这只基(先打码卖个关子,大家猜猜是啥基)自2012年8月成立以来,从2013年开始算,每年的年度收益都是正的!成立以来,年化收益率接近20%,数据非常漂亮。

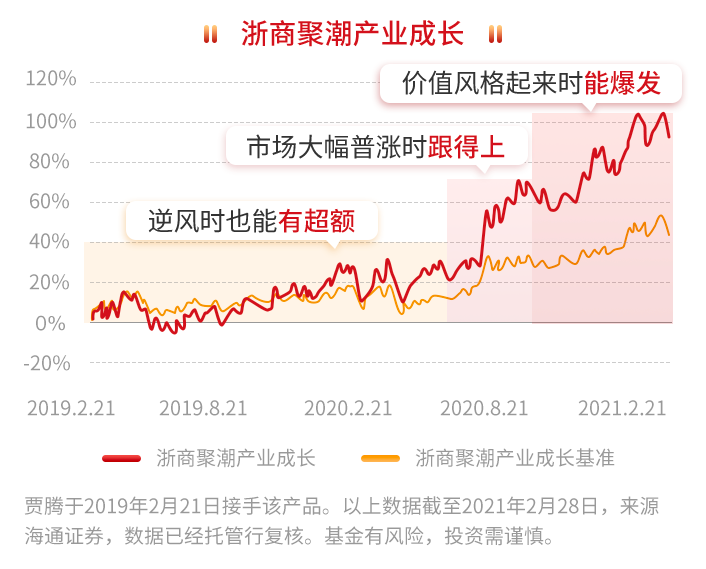

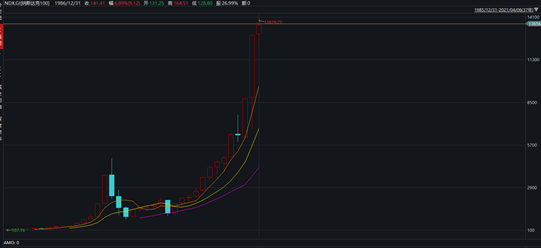

看到这里,资深一点的朋友可能会猜测这是哪只做量化策略的私募,特别是看到下面这个净值曲线,可能不少量化私募都不一定能做到这么好看。

不过,这只基可不是啥私募基金,就是咱们普通投资者就能投的公募,而且还是只指数基金!

讲到这里,估计大家心里稍微有点概念了,指数基金历史表现这么好的还真不多,仔细想想,这些年长牛的指数也就那么几个,年化能达到20%左右收益的,就少之又少了。

那么,现在答案揭晓,这只基就是跟踪美股纳斯达克100指数的基金——纳斯达克100指数基金(270042)。

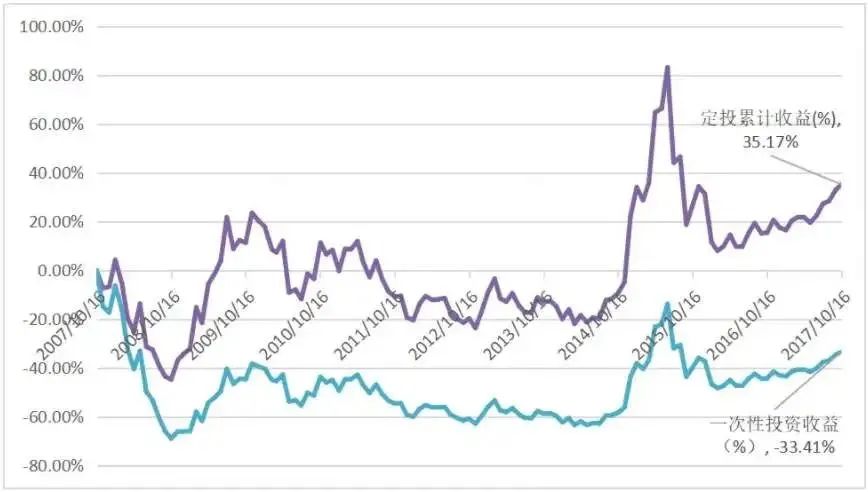

大家都知道,纳指自2009以来,经历了长达十多年的牛市,指数不断创新高,那么跟踪纳指的纳斯达克100指数基金也就自然随着纳指的上涨而净值不断上涨。(下图为纳斯达克100指数年K图)

即使是纳指小幅收跌的2018年,纳斯达克100指数基金也受益于超额收益的原因而小幅收涨。

关于美股以及纳斯达克100指数的基本情况和投资价值也给大家介绍过,相关内容详见这一篇:《 介绍一只全球硬核科技指数——纳斯达克100指数》

今天再次提到纳指,也主要是因为最近受全球疫情边际恶化的影响,美国十年期国债利率回调,从而驱动成长风格代表纳斯达克100指数阶段性反弹,带来了短期的投资机会。

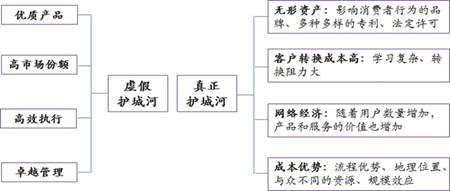

不过就全年的维度来看,全球疫情的控制大势所趋,美国市场流动性收紧的大趋势估计也是大概率事件,今年再期待美股的估值中枢上行应该是比较难的了。因此更重要的还是看纳斯达克100指数所代表的New Money未来的投资机会。纳指汇聚了全球范围内的科技领先企业,通常来说,科技行业具有“赢家通吃”的属性,各个细分领域中前2-3名企业基本垄断大部分客户,这也使得市场给予龙头公司所谓的估值溢价。

纳斯达克100指数具有代表性的成份股,如“FAANG”五家科技巨头都具有非常深的护城河:一方面新产品或技术研发需要前期的大规模投入,从而形成一定的进入壁垒;另一方面,一旦研发成功,庞大的固定成本使得新增用户的单位可变成本相对较小,对后进者形成有力威胁。

未来随着自动驾驶、云计算、基因诊断等等纳斯达克100指数所覆盖的先进科技概念的落地,纳指的投资价值还将继续凸显,长期来看,纳斯达克100指数还是十分值得关注的,可作为定投或者配置资产。

风险提示:本资料仅作参考,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。投资有风险,入市需谨慎。