牛年以来,A股市场风格大变。科技、大消费、新能源等前期风口板块集体调整,钢铁、煤炭、有色、银行等顺周期板块走强,很多投资者对如何进行基金投资深感迷茫。在中欧基金价值老将曹名长看来,低估值的方法和策略长期来看是有效的;对于当前市场,有两个因素使我比较乐观:一是沪深300价值风格指数现在处于历史较低的位置;二是企业的盈利增长很好。以下为互动实录。

提问1:在当前市场环境中,深度价值投资备受关注。想请问曹名长老师,你如何看待低估值投资的有效性?可否结合您的投资方法和理念谈一谈?

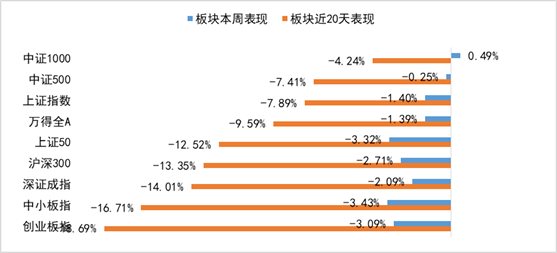

曹名长:从我十几年的实践结果来看,低估值价值投资长期是有效的。如果我们用申万低市盈率、低市净率指数代表低估值指数,用高市盈率和高市净率指数代表高估值指数,那么通过对比这四个指数,过去两年低估值指数远跑输高估值的指数,特别是2020年。但如果我们拉长时间来看:申万发布这个指数是1999年,到现在已经有21年的时间了。这21年间,低估值的累计涨幅远远超过高估值的涨幅,而且超过上证综指和深证综指的平均涨幅。从这里也可以看出来,低估值的方法和策略,长期来看是有效的。

低估值价值投资,既看重估值,又看重成长性,但最终更看重估值。具体来说,首先这是一种“自下而上”的方法,比如我们去找市场上有哪些估值较低,成长性较好的个股去投资,不管市场整体的情况好坏,我们都可以去投,和市场本身情况没有太大关系。另外,我们的低估值价值投资和大盘、中盘和小盘没有太大的关系。比如说,2015年前很长时间,大盘股估值都很低,那时候我们反而是投大盘的价值股比较多。通过2015年到现在长期的估值消化,很多优秀的、能创造价值的中小公司估值很低了,这时候我们投中小盘的低估值的价值股比较多。

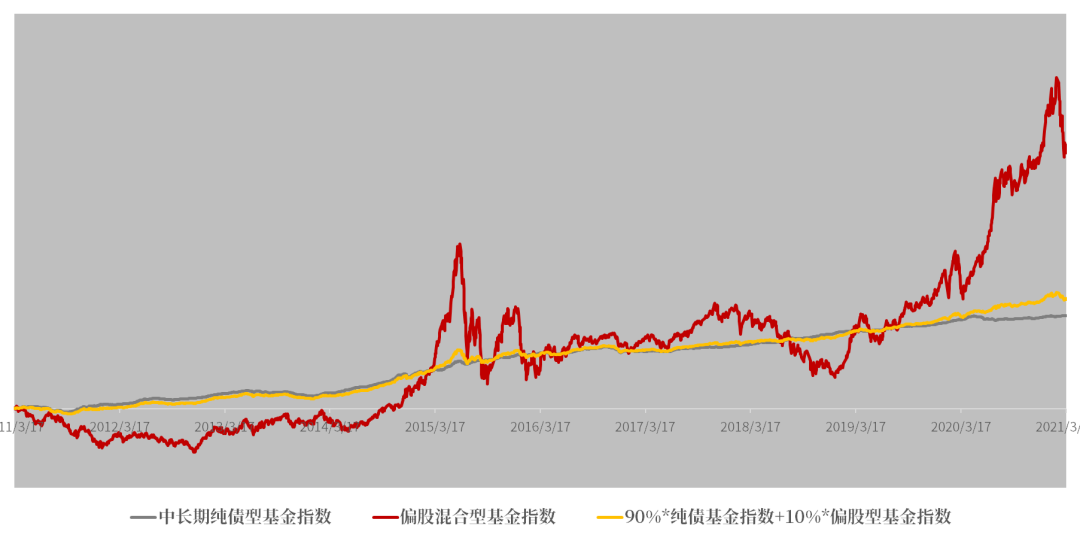

低估值价值投资的两个特点,一是比较注重估值这种安全边际,相对来说比较“左侧”地去买,也可能会比较“左侧”地去卖。我们觉得相对来说估值越来越便宜的去买,甚至估值达到一定高度就可能会卖掉,所以我们相对来说是偏“左侧”的交易。二是我们的投资方法比较“保守”,牛市的时候可能跑不赢很多投资者,甚至有的时候跑不赢市场,这都是正常的。相对来说,也会有另外一个好处,弱市相对比较稳健,会跑赢市场、跑赢大多数其他的投资者,这是我们低估值价值投资的两个重要特征。

提问2:请问曹名长老师,你能从估值和基本面的角度,谈谈对市场的理解吗?

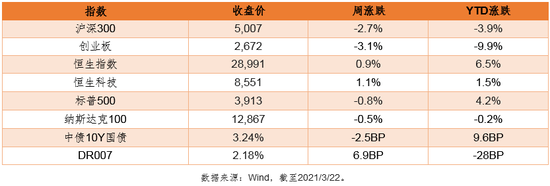

曹名长:我看市场和我投个股的方法一样,都是从估值和基本面两个方面来看。从估值来看,比如用沪深300中位数的PE估值来看,现在它处于相对比较高的位置。虽然春节之后市场跌了不少,估值相对消化了不少,但我认为整体来说还是相对比较高的。

我们再来看看基本面,基本面总是和政策相关。去年有疫情,相对宽松,疫情过后政策慢慢退出,往宽松往平缓的方向转变。这种转变,长期对经济和企业的长期盈利都是利好的,虽然短期可能会影响市场对未来一年业绩的预期。

对于当前市场,有两个因素使我比较乐观:第一方面是沪深300价值风格指数现在处于历史较低的位置。对于低估值的价值投资方法,我们要看估值。价值风格或者说低估值的品种,能创造价值的品种,估值处于历史较低的位置。第二个乐观的因素是关于基本面。虽然政策有很宽松往紧的方面转变,但是企业的盈利增长很好。工业企业利润增长的数据,从去年5月份以来,8个月正增长了。预计未来一年可能还是会维持较好的增长。