来源:每日财报评论

通过举债、质押股份来重资产养猪的牧原股份能否撑得住猪价下滑的行情呢?

撰文/吕明侠

出品/每日财报

3月16日晚,针对近期沸沸扬扬的“财务造假”传闻,牧原股份(002714.SZ)披露回复公告,就固定资产、关联交易等热点问题一一作出回应。

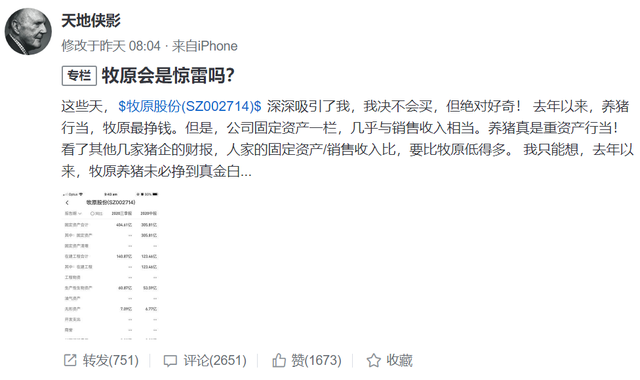

此前的3月13日,雪球雪球上拥有8.8万粉丝的大V“天地侠影”发布的《牧原会是惊雷吗?》一文,直指牧原股份固定资产占销售收入比重高于同行、与牧原建筑之间存在大量关联交易、公司少数股东ROE远低于母公司股东ROE等。

随着帖子的发酵,诸多机构、投资人下场激辩,论坛乱成了一锅粥。3月15日,深交所也就此向牧原股份下发了问询函。

生物资产本身就有作弊的土壤环境,獐子岛(维权)、雏鹰农牧的教训还历历在目。受此影响,牧原股份连续两个交易日下跌,由3月12日收盘价107.27元/股跌至3月16日收盘价101.47元/股,市值累计蒸发超200亿元。不过3月17日,牧原股份扭转形式开盘大涨,当日收盘涨幅达7.92%。

百亿“盖猪圈”引质疑

3月13日,在发布首篇关于牧原股份的文章《牧原会是惊雷吗?》后,雪球大V天地侠影又补充了三点质疑,首先是牧原股份的固定资产太高,几乎与销售收入相当,固定资产/销售收入远高于同行业其他上市公司。其次牧原股份与控股股东旗下建筑公司存在大量的关联交易(过去两年约190亿元)。

此外少数股东ROE远低于母公司股东ROE,少数股东的ROE仅为13.98%,而归属母公司股东的ROE高达47.88%,相当于这些少数股东在同上市公司做不挣钱的合伙生意。

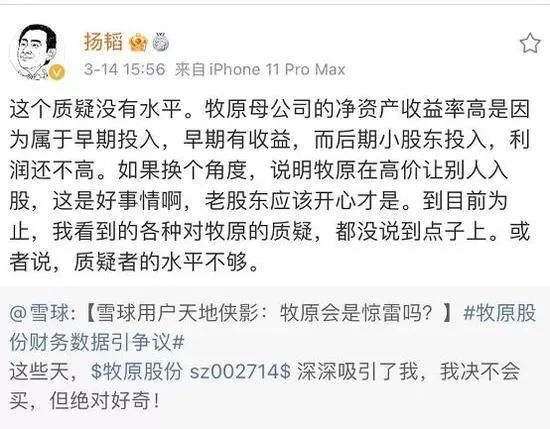

基于“天地侠影”的过往经历,叠加牧原股份本身的关注度,相关质疑在牧原股份乃至整个雪球论坛引发了一场惊雷,网友们迅速表现出支持和反对两种态度,支持的人跟着骂牧原股份,反对的人则提供了各种分析予以辩驳。

《每日财报》注意到,2020年三季报显示,牧原股份前三季度实现营收391.65亿元,归母净利润209.88亿元,固定资产404.61亿元,在建工程140.87亿元,这也是引发“天地侠影”质疑的导火索。

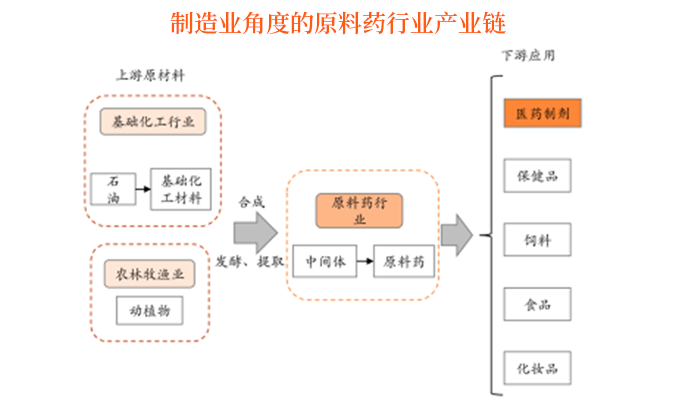

对此牧原股份在回复函中称,公司生猪养殖采用“全自养、全链条、智能化”养殖模式,较之同行业上市公司代养模式“轻资产”,需公司自主投资建设生猪养殖场。

此外值得注意的是,为牧原股份“盖猪圈”的,正是其控股股东牧原集团旗下的子公司牧原建筑,2020年前三季度,牧原建筑实现营收78.8亿元,净利润却仅为243万元。

对此天地侠影怀疑,牧原建筑的实际收益,远非帐面上的几百万元盈利,牧原股份养猪也没挣这么多钱,但牧原建筑帮公司承建了几百亿的猪舍。反过来,牧原股份的资产负债表与利润表就做平了。

针对此项质疑,牧原股份则表示,公司与牧原建筑之间发生的关联采购占当期采购总额的比例较低,均低于20%。同时,在税务政策和养殖场建设的特殊因素下,大量工程项目均由关联方承建存在商业逻辑及合理性。

针对牧原建筑净利润极低的情况,牧原股份在公告中列举了近三年一期牧原建筑与其他非关联方建筑公司承建的猪舍单方造价情况。

数据显示,牧原建筑的猪舍单方造价平均数在979至1230元之间,而非关联方的单方造价平均数在994至1247元之间。牧原股份认为,双方差异率较小,关联交易价格公允。

截至目前,对于牧原股份究竟是否财务造假,多空双方各执一词,但基本都是基于定期财报、行业发展规律等进行辩论,无法形成最终有效定论。

靠借钱养猪,净利率超越茅台?

据企查查显示,牧原股份成立于2000年,现已形成以生猪养殖为核心,集饲料加工、种猪育种、生猪养殖、屠宰加工等于一体的综合型现代化企业集团,法定代表人与大股东皆为秦英林。

2014年牧原股份正式于深交所中小板上市。上市首日其总市值为83.88亿元,成为南阳市彼时市值最大的上市企业。 此后几年,牧原股份走上了“激进”扩张之路。

2014年至2019年,该公司的生猪出栏量由从不足200万头增至1025万头,营收从2014年的26亿元增长至2019年的202.12亿元。

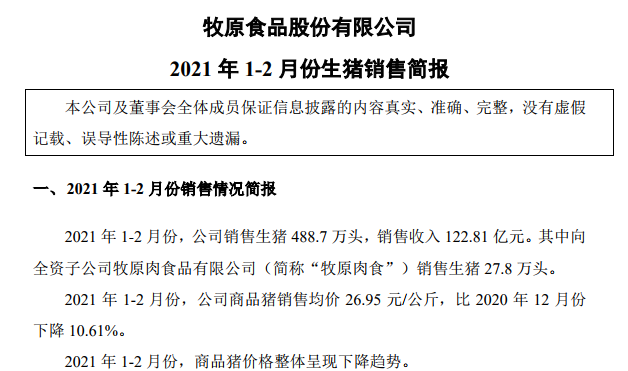

今年3月9日,牧原股份发布2021年1-2月份生猪销售简报,2021年1-2月,公司销售生猪488.7万头,销售收入122.81亿元,其中向全资子公司牧原肉食品有限公司销售生猪27.8万头。

对此国信证券认为公司2021年生猪出栏有望达到4300万头,相对2020年的1812万头出栏量,实现翻倍以上增长。

《每日财报》发现,在公司持续高速扩张中,公司的资本结构却呈现短债为主情况。截止2020年三季报末,牧原股份短期借款152.50亿元,长期借款83.29亿元,利息费用6.67亿元,长短债务比为2.26倍。

可见,公司目前短期债务在总债务中的占比仍然偏高,仍面临一定短期偿债压力,这一数字也明显高于同行企业。

温氏股份短期借款48.23亿元、长期借款72.47亿元,利息费用2.45亿元;正邦科技短期借款98.71亿元、长期借款35.44亿元,利息费用5.57亿元;天邦股份短期借款13.41亿元、长期借款7.78亿元,利息费用1.15亿元。

牧原大手笔举债的背后,很大程度是由于不断扩大产能带来的巨大资金需求。若其经营遇到冲击,业绩下滑,短期偿债能力或将面临巨大压力。

而与牧原股份的高负债相对应的高毛利率也是此次受质疑的根源之一。数据显示,2020年上半年,牧原股份生猪业务的毛利率高达63.27%,远超同行业可比公司正邦科技的35.72%、温氏股份的38.39%。

在销售净利率方面,牧原股份甚至超越了A股龙头贵州茅台(600519.SH),2020年上半年,贵州茅台净利率约为51.42%,而牧原股份则约为55.9%。

对此,牧原股份在公告中列举了其毛利率高的几项主要原因:一是公司种猪、仔猪来源均为自产而可比公司对外采购;二是种猪、仔猪的销售毛利率远高于商品猪。

三是相较于其他公司的代养模式,公司全自养模式无需向农户等支付委托养殖费用,且在饲养环节可以大量采用先进、高效率的自动化设备,提高人均生产效率,降低单位产品的生产成本。

综上所述,牧原股份认为,生猪养殖毛利率高于同行业上市公司是合理的。公司生猪养殖毛利率高于同行业上市公司的主要原因系种猪与仔猪来源、生猪产品结构和生猪养殖方式等存在差异。

火速质押,能否应对猪价下滑行情?

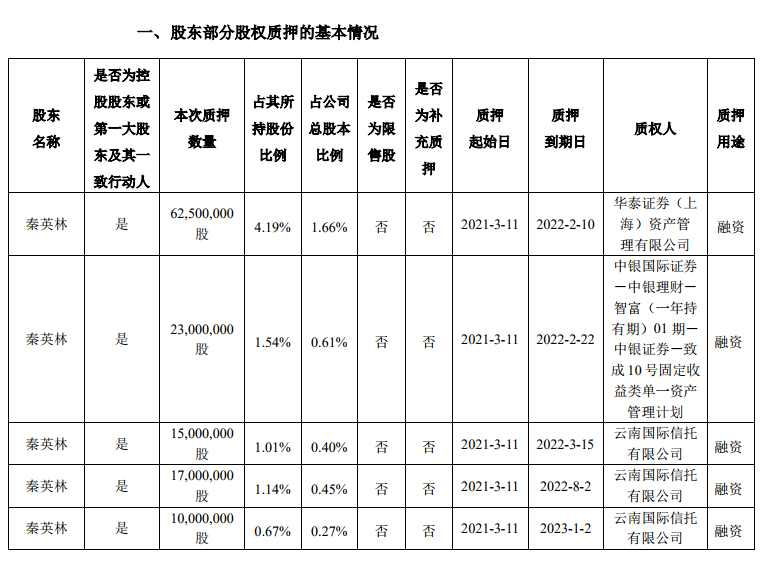

值得注意的是,3月14日,牧原股份还发布了股东股权质押公告,公告显示,公司近日收到股东秦英林、牧原集团的通知,获悉秦英林、牧原集团将所持有本公司的部分股权办理了质押手续。

秦英林于2021年3月11日质押约1.28亿股,占其所持股份比例为8.55%。牧原集团于2021年3月11日质押1900万股,占其所持股份比例为3.89%。质权人包括华泰证券(上海)资产管理有限公司、云南国际信托等,质押用途均为融资。

截至目前,秦英林累计质押2亿股,占起所持股份的13.67%,占牧原股份总股本的5.42%。牧原实业集团累计质押9691万股,占起所持股份的19.81%,占牧原股份总股本的2.58%。牧原股份表示,上述股东资信状况良好,具备良好的资金偿还能力,质押风险可控,不存在实质性资金偿还风险。

有网友表示,大股东在高位质押股份,一般是在为套现或等股价下跌后回购股份做准备。

再看行业层面,其实自2020年7月以来,国内的猪价便进入了下降通道。尽管春节前猪价出现短暂回升,但近期又开始下跌。春节后屠宰企业压价,且猪肉消费渐转淡,22省市生猪均价环比-15.2%。

牧原股份在发布的2021年1-2月份生猪销售简报中也坦言, 2021年1-2月份,商品猪价格整体呈现下降趋势。

据农业农村部对全国500个集贸市场监测,3月份第一周,全国猪肉价格每公斤47.46元,连续6周下降,同比下降19.8%。机构预计,2021年一季度全国生猪出栏同比大概会增长40%左右,猪肉价格水平还会下降。

牧原通过自繁自养,集中规模化养殖,把养猪生意由轻资产模式转变成了重资产模式。随着生猪供给的增加,通过举债、质押股份来重资产养猪的牧原股份能否撑得住猪价下滑的行情呢?对此《每日财报》将持续关注。

扫二维码,3分钟极速开户>>