来源:EncounterAlpha

坚持长期公募基金投资的朋友不少都收获了满意的投资回报,股票型基金投资是一种间接的A股市场投资方式,投资者或借助指数之力或借助基金经理之力,完成了证券选择的任务。我们知道,有不少出色的基金公司,旗下优秀的基金经理集合起来,他们的代表性基金集合跑赢沪深300指数并不是难事。既然代表性的基金组合有望长期战胜沪深300指数,那么适度集中投资基金公司每个季度的重仓股可行吗?毕竟这些重仓股代表了基金公司集体智慧的结晶,是公司很多基金经理的投资选择。

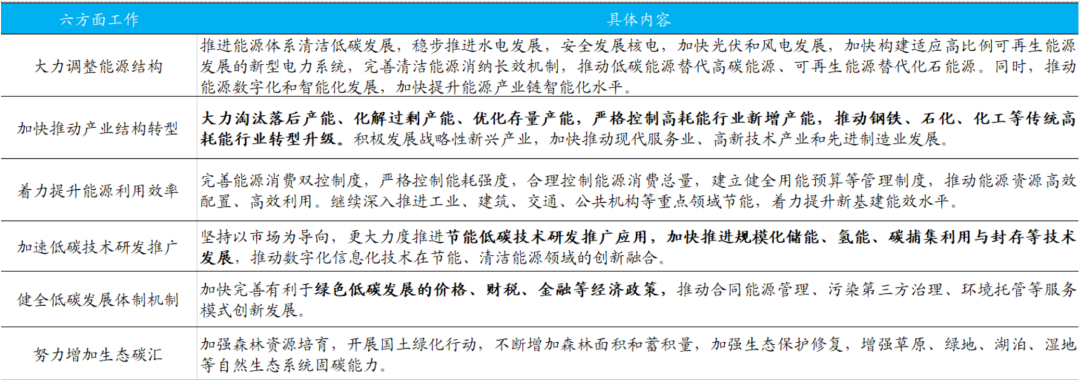

(一)样本筛选工作

在开始正文之前,我先向大家说明阅读本文的风险。不懂不投是投资中的一条重要原则,我并不希望不懂股票投资的朋友去照抄基金公司的作业,并不想让大家成为举着火把穿过炸药库但毫发无损的“傻瓜”。因为基金公司的前十大重仓股一样可能踩雷,一样可能给你带来巨大的投资损失。如果你是资深的老股民或者说你有志于学习股票投资,愿意在商业认知、财务分析上提高自己,或许基金公司的重仓持股能给你带来一些投资启示。

孤证不立,本文只是做了一个初步的探究,这个探究有特定的时段有特定的A股历史背景,我并不能保证其他基金公司重仓股以前以及未来的投资表现。

为了探究本文的话题,我首先进行了基金公司的样本筛选。基金公司的重仓股是基金公司所有可投资股票基金的投资汇总,既包含主动权益基金,也包含股票指数基金、二级债基等偏债含权的品种。每一家基金公司的投资特色不同,东方红资产管理、兴证全球、中欧、交银、泓德等基金管理公司少有指数型基金,基金公司以专注主动权益投资为特色。

天天基金的基金公司页面

考虑到我自己对大盘蓝筹股的熟悉程度更高,从基金公司投研框架整体一脉相承、从整体投资换手率低、基金经理重仓股集中度合理、基金经理管理规模差异不大等维度出发,我选择了东方红资产管理的重仓股为样本进行研究。

遇到港股则选择跳过,继续递补A股

本文的基金公司重仓股数据均从天天基金网的基金公司网页获取,考虑到很多投资者没有港股通投资权限,本文在选取前十大重仓持股时,如遇港股自动跳过进行A股的递补。

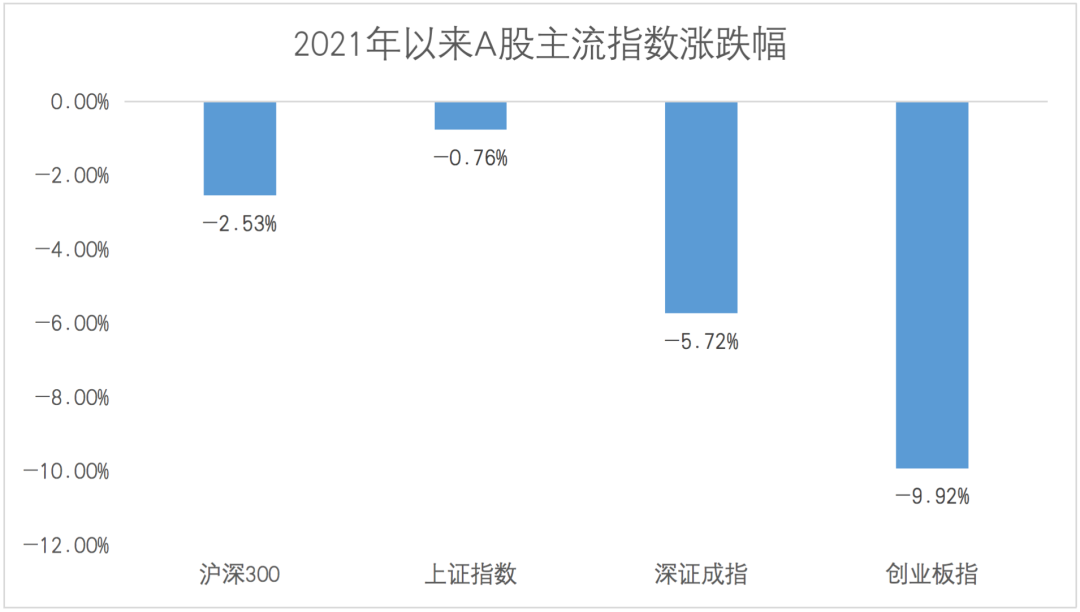

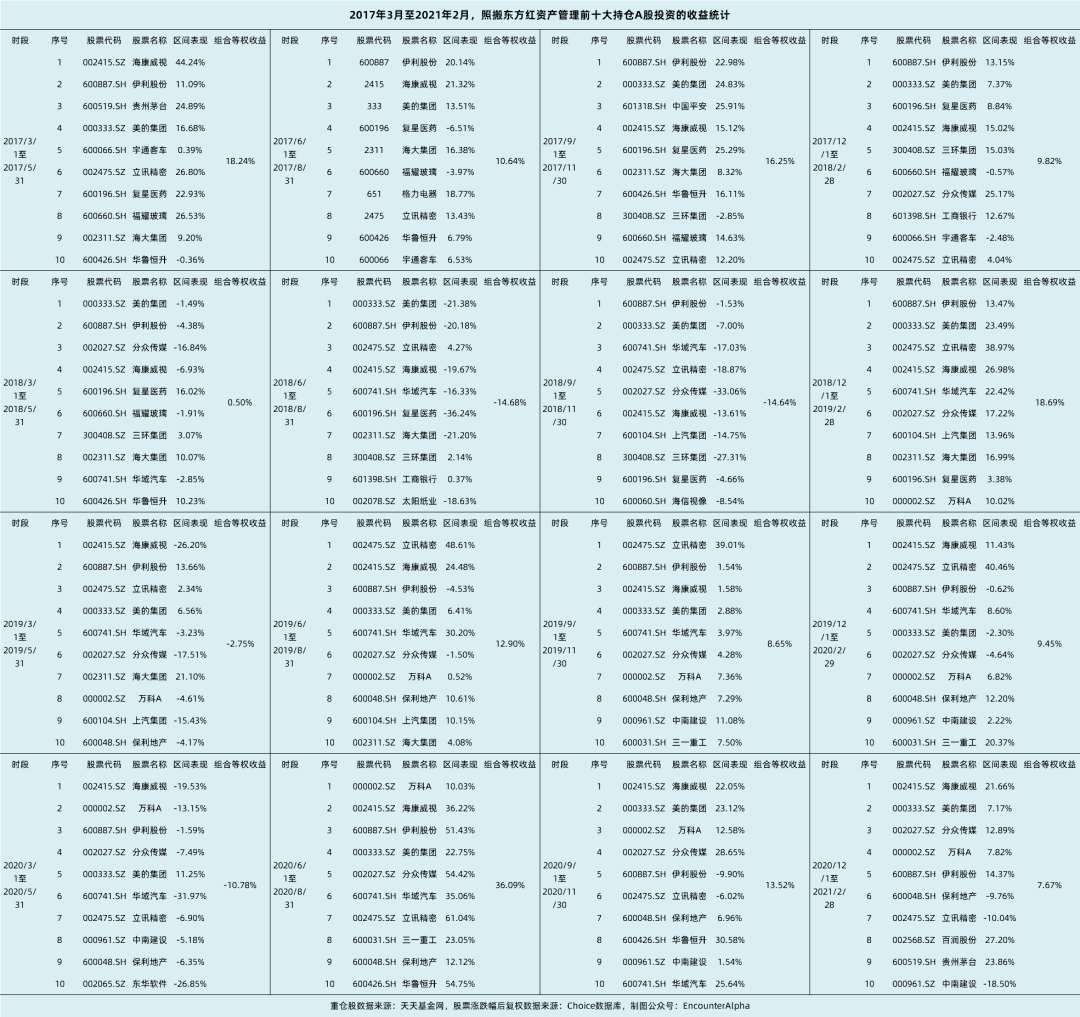

(二)不出意外的回测结果

本文统计的个股区间涨幅用的是东方财富Choice数据库提供的后复权涨幅。考虑到季度报在季度结束的次月下旬出炉,本文在调仓换股上延续了后知后觉的思路。我以2017年的3月1日为起点,用2017年1月下旬披露完毕的2016年四季报重仓股数据,往后的三个月时间段选用的重仓股都是以此类推。后知后觉,比基金公司慢上一拍,这种节奏更符合实际情况。

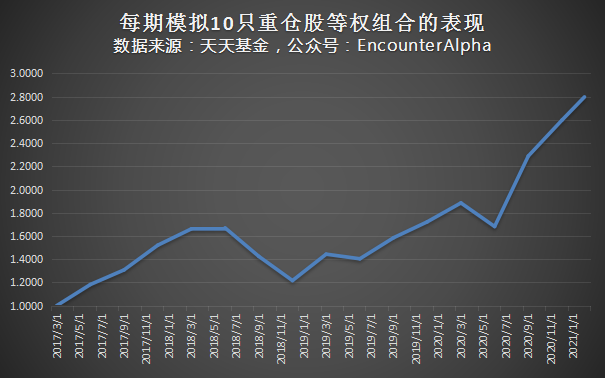

16期的完整投资回测展示

我的回测起点选在了2017年的3月1日,以3个月为一期,到2021年2月28日恰好走完16期的历程。在构建投资组合时,取天天基金网公布的东方红资产管理的前十大重仓股,按照每只股票10%的等权重去配置。在进入下一个投资期之后,周而复始,继续按照10%的等权重去配置。

注意2018与2019年熊市周期的1年多不赚钱

从最终的投资结果来看,非常出色,组合共取得了约179%的回报率,考虑到牛市周期的因素,年化收益率约29.3%。不考虑股票调仓的印花税以及万1-2的交易佣金、日内择时误差,再因为这些微小的成本与误差可以由账户的打新收益来弥补。

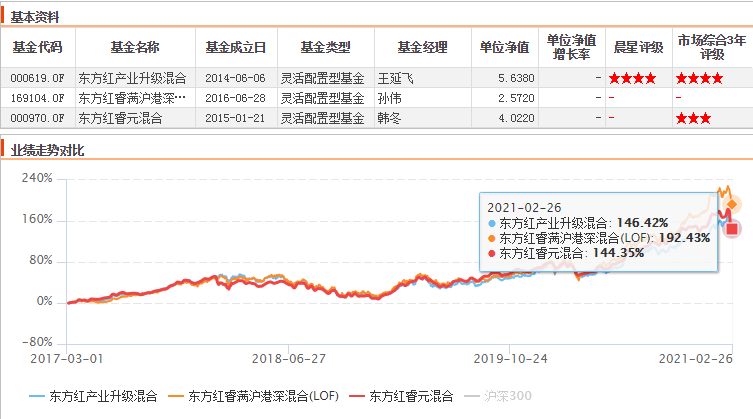

相同投资起点,三只老牌基金的同期表现

对比东方红资产管理的代表性基金,模拟的前十大重仓股组合逊于孙伟经理管理的东方红睿满沪港深混合基金,略优于韩冬与刚登峰经理管理的基金。基金公司的重仓股是基金公司投资决策委员会集体智慧的结晶,取得这样的模拟投资成绩,在我的预期之内。

(三)价值、时间与恒心的胜利

为什么基金公司的前十大重仓股等权投资,最终能取得不错的投资成绩呢?我认为这是基金公司出色的投研与价值发现能力的胜利,是长期投资的胜利,是专注投资的胜利。

想要在长期的股票投资中取得不错的成绩,“好公司,好价格”六个字是大道。用好价格买入了好公司,只持有一两个月不行,基本面优秀不改,ROE较高且稳定,EPS(每股收益)持续上行的公司,有望走出长期慢牛行情(详见拓展阅读的文章)。

旧文对PE牛市和EPS牛市的描述

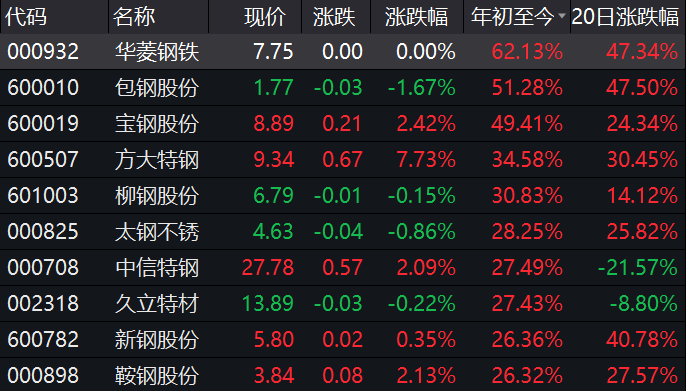

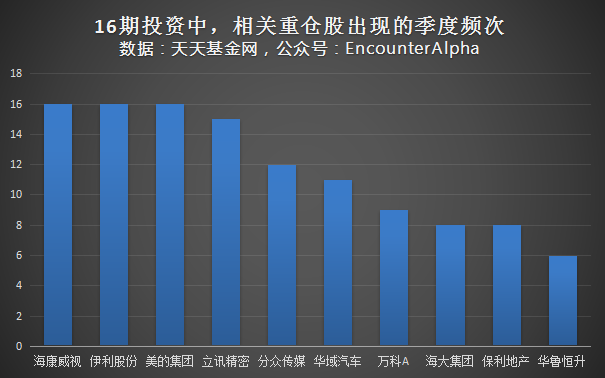

我们来看这16期的前十大重仓股组合,海康威视、美的集团、伊利股份、立讯精密等大牛股长期赫然在列。这些公司几乎人人皆知,这些公司在最近四年也不是没有波动或经营起伏,但能够坚持投资四年的普通投资者应该是凤毛麟角。普通人做不到,基金能够做到,差异化的行为带来了差异化的投资结果。大钱,是以合理价格买入优质公司之后等来的。

海康、伊利、美的4年全程在列

普通投资者缺少公司投研的能力,稍稍遇到市场的风吹草动或者是公司的业绩起伏就容易听风就是雨,在困难期或者市场行情的低迷期选择离开而不能再次买回。牛基、牛股不是普通投资者没买过,而是没能做到长期投资到底,而是只象征性地买了一点点。

A股市场的概念、热点层出不穷,散户对博弈游戏、追涨杀跌的游戏乐此不疲,追逐短期的涨停或许是刺激的,但长期能留存下来的利润只怕甚微。都是散户,你有什么特别的本领能保证每次都摸其他投资者的口袋而不是被其他投资者摸走呢?

通过长期投资优质公司取得成功的基金经理不在少数,如果我们立志于学习股票投资,如果我们不是交易的高手,不是善用投资者人性弱点的高手,聚焦优质公司,学着用合理的价格去买入优质公司的股权是一种很好的选择。每家基金公司的核心持股给了我们参考,给了我们启发。

(四)雄心壮志与行动匹配

我并非鼓励各位朋友此时去进行股票投资,去照抄这样的作业,而是希望作为一个弱者,我们如何能学会生存,学会向强者看齐,学会在坚持原则的前提下适度借力。

基金公司的季度前十大重仓股是公司旗下很多基金持股,找到令自己信赖、投资文化出众的基金公司,研究一下公司旗下有个性、能力突出的基金经理,用他们管理的基金做一个涵盖5-7只基金的组合,或许更是一种较为省心的间接投资方式。

直接的股票投资终究是一种强者模式,在我们没有学好金融市场基础知识,不懂得商业分析、公司财务分析、没有时间研读招股说明书、公司年报的前提下,股票投资理应高度审慎。即便是基金公司的选股能力较强,遇到2018年这种熊市,依然要承受熊市里短期内25-35%的系统性回撤打击。没有与市场先生相处的技巧,没有足够强大的内心和信仰,长期投资中的一个挫折就可能导致投资失败。

投资是认知的变现活动,上市公司也好、优秀的基金经理也好,我们都可能曾经遇到过,但因为没有伯乐对千里马的认知能力而最终失之交臂。阅读投资经典著作、阅读商业经典著作、阅读基金与上市公司的定期报告、阅读基金招募书与上市公司招股书,初步掌握基金与公司研究能力应该是普通投资者长期努力的方向。

大千世界,璀璨繁华,我们可有坐冷板凳的精神去坚持学习与积累?!急功近利是我们进步的天敌,有赚10倍的雄心壮志,却没有读几本书的耐心,却没有做学习笔记的认真,却没有读几百页招股说明书的毅力,却没有风雨中不离不弃的信心与恒心,却没有热爱驱使下的探究兴趣与研究自觉。