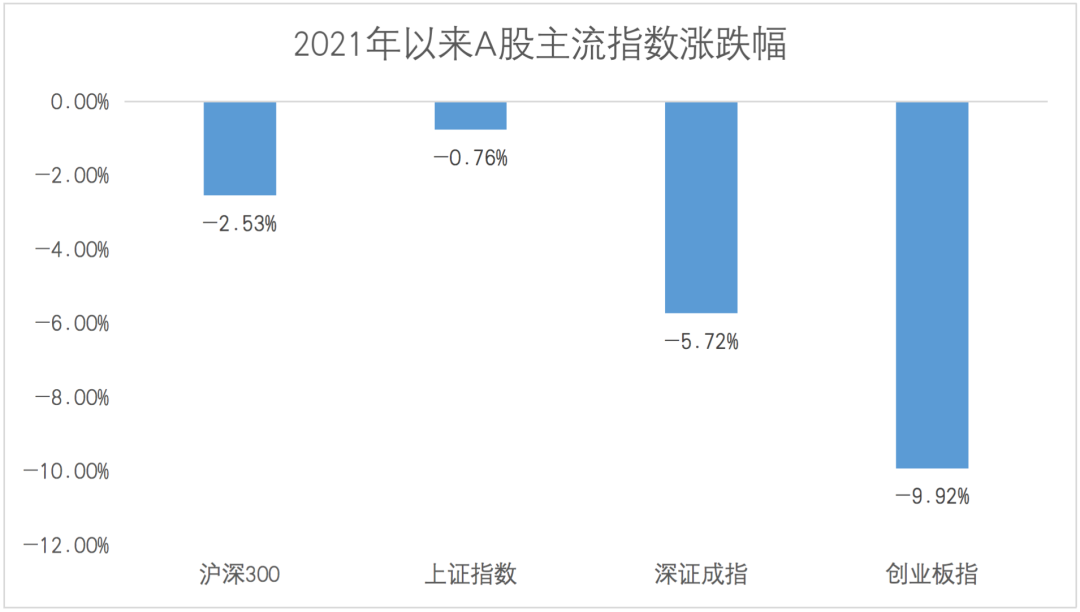

牛年以来,市场波动剧烈,令人猝不及防。如何看待热门板块的大幅调整?如何布局后市的投资机会?日前,长城基金权益投资部基金经理储雯玉围绕新能源车、科技、周期股等板块及投资者当前关心的热点话题,一一分享了她的看法。

问:新能源板块估值过高,是不是存在泡沫?目前新能源板块回撤相当大,您认为风险是否已经释放完毕?

储雯玉:新能源板块自去年以来累计涨幅比较大,部分龙头个股享受了比较高的估值溢价,跟美国新能源电动车行情有很大关系。经历过年初以来的估值消化,部分个股的估值已经回落到了30~40倍的水平。这一波新能源汽车拔高估值的主要逻辑在于新能源车是市场确定性比较高的赛道,包括保有量、使用舒适度、科技进步方向等方面,受到市场的广泛认可。我认为经过此轮调整之后,新能源车还是大有可为的,至少未来发展的确定性比较高。选择方向上可以从行业龙头着手,包括一些材料细分子行业都有不错的标的可供选择。

目前来看,该板块最主要的风险是前期估值过高的风险,经过此论调整后,估值风险得到了大部分消化。从行业发展趋势来说,无论是新能源车的销量,还是市场的接受度,新能源车一直是大家比较认可的赛道,基本面上还看不到什么风险。在估值消化过程中,可能会伴随着一些龙头个股需要时间用业绩增长来消化估值,只要业绩持续增长,能持续给投资人创造利益,未来这个赛道还是值得投资的。

问:最近两年,新能源汽车发展势头很猛,然而伴随资本过热而来的问题是潜在的产能过剩,已有业内人士对目前的新能源汽车扩张提出产能忧虑。您怎么看?

储雯玉:最近市场调整比较迅速,大家都有点措手不及,会倾向于把很多消息解读为负面消息,我认为大家还是应该看长一点,避免被短期市场消息所影响。

其实我认为这是一个好现象。在传统燃油车领域,我们与发达国家还有很大差距,尤其是发动机技术差距比较大。新能源车是中国汽车产业能获取弯道超车的机会,消费者在实际使用过程中也开始觉得国产电动车从性能来看并不输于进口车,我认为慢慢会有一些非常优秀的国产品牌走出这个赛道,成为国际一二线公司。

问:科技板块为什么波动会这么大?有没有可能走出独立行情?

储雯玉:科技板块的波动主要还是因为市场对制裁的担忧,从2018年开始,这个担忧一直未解除。以半导体为例,2019年的大幅上涨,一些公司的估值涨得比较高,短期业绩兑现没有那么快,存在一定的估值消化压力。再加上美国的高压限制下,市场对未来的行业发展方向有一些担忧。从我近期的调研结果来看,目前行业的景气度非常好,我认为很多个股调整到目前位置已经非常具有性价比了。

但是也要看到,相比基本面,股价的变动更不容易判断,因为股价受太多因素的影响,包括情绪、资金、政策等。从目前来看,科技主流板块至少看不到景气度往下走的情况,很多估值已经调整到可以接受的范围内。我倾向于看长一点,不要被短期波动所影响,毕竟短期波动很难预测。

科技股是波动比较大的板块,投资者在投资时会承受着比较大的心理煎熬。从估值消化来看,这个行业从去年中到现在一直在消化估值,是否已经消化到位,还要具体看个股情况,有些个股已经跌到PEG小于1,即当年PE估值低于当年业绩增速,对于这一类公司,相对估值消化的压力就会小一点。有些公司估值过高或者短期业绩释放没有那么快,这些公司的估值消化压力会大一些。从板块来看,整体估值处于历史中位数,属于合理水平。

后市能否走出独立行情还是看业绩情况。回顾去年,科技股2019年上半年表现得不温不火,真正的大幅上涨是在2019年下半年,主要原因是三季报业绩爆棚的驱动。因此一旦有一两个季度业绩持续超大家预期,我认为科技股还是会走出比较好的趋势。

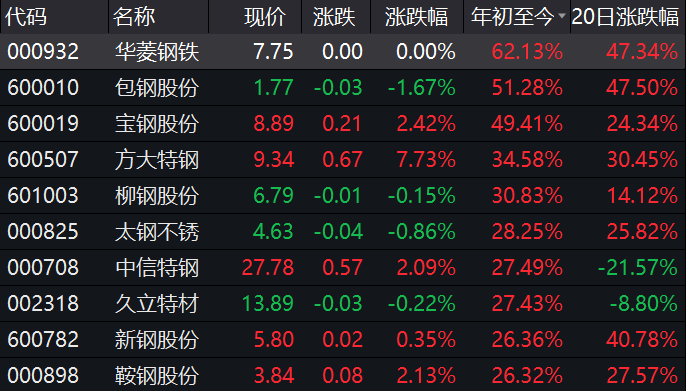

问:怎么看待周期板块?

储雯玉:去年四季度到今年一季度,周期板块重新回到投资者的视野,我认为有几个原因:一是大部分板块都经历过前期比较大的涨幅,机构抱团现象也比较严重,新增资金对于这部分行业的投资有一些担忧。周期板块经历过长期的估值消化,估值处于历史底部,机构持仓也很轻,所以得到一些绝对收益资金的认可,我认为第一波上涨应该是这部分资金驱动的。

今年以来周期板块经历了更大幅度的上涨,这一波上涨有着更深层次的基本面原因。过去几年以白酒、医药为代表的消费品涨幅比较大,当然业绩也非常好,但一半以上的涨幅都是靠估值拉升起来的,这要归功于过去两三年中全世界都在持续进行货币放水。货币放水意味着我们要求的风险回报率比较低,也意味着我们对于个股的估值容忍度比较高,在这样的反馈过程中,导致未来业绩比较稳定的个股、可以用现金流折现模型将个股的估值拔得非常高。

随着美国十年期国债利率的上升,今年的市场预期发生了逆转。市场普遍担忧疫情进入中后期后,货币政策开始收紧。这个担忧引发了市场新一轮全球性的杀估值。在这一波杀估值的过程中,估值拔升行情趋于平静。在此背景下,那些业绩增长确定性强,同时估值又比较低的标的,成为投资首选方向,周期股刚好处于这个状态。因为今年是经济复苏的一年,很多周期品,尤其是上游周期品业绩增长非常好,而估值甚至在10倍以下的水平。杀估值的压力不大,业绩又很好,再叠加机构持仓相对少,就成为年初以来涨幅大的重要原因。个人甚至认为未来一年周期股都会相对比较占优,虽然现在涨幅较多,但业绩增长的确定性比较高,很多公司的估值还没到10倍。

问:周期板块很大,各个细分赛道您更看好哪些?细分赛道的逻辑是什么?

储雯玉:周期要看下游应用,如果下游应用比较广阔,行业肯定处于比较好的发展状态中。比如,未来几年新能源车都是非常好的赛道,涉及到的周期上游板块的锂电池,未来的用量有着非常大的提升空间,包括未来风电、光伏储能发展起来,储能用的锂也是非常大的量,不亚于新能源车的量级,所以锂这个赛道个人比较看好。

从经济复苏的角度,铜、铝都处于过去几年产能没有大幅扩张,需求还在快速增长的过程中,从过去供大于需的竞争格局,慢慢到供需平衡,甚至到供略小于需的格局,这个细分赛道在经济增长过程中相对增长比较好。此外,化工中一些子行业,涉及到基础化工品、纺织服装相关的化工品也是一样的过程,过去几年供给没有增长,产能扩张要一两年以后,短期产能增长不大,下游需求又很旺盛,这一类产品也属于比较好的增长赛道。

免责声明:

本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接受者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资需谨慎。