TOP30 | 蔡向阳:牛年下跌,还是因为估值涨太高,现在白酒估值处于可配置状态,仍然是A股最好的资产

聪投TOP30基金经理

聪明投资者历经多年构造出了一套基金的多维分析和评价体系,把着眼点放在基金经理身上,根据长期业绩、Sharpe/Sortino/Calmar Ratio、任职年限、换手波动、基金规模等指标,并对1年、3年、5年、10年段业绩赋予不同权重后进行年化收益排序。

在此基础上,再结合面对面访谈调研,考察基金经理获取超额收益的来源和能力圈所在,特别是剔除了有违规或隐患的基金,定量+定性,最终形成了聪投TOP30基金经理榜单。(点此查看)

从这30名入选的基金经理业绩水平来看,长期远远跑赢市场、超越同行,5年一倍以上是基本门槛;而且风格各有特色,可以从中选出多位互补的基金经理构建多个组合。(点击文末“阅读原文”查看实盘基金组合)

“聪投TOP30”基金经理2021年榜单已经正式发布,接下来,我们将陆续发布相关基金经理的专访等稿件,为大家在2021年乃至未来的投资给出一些参考。

随着市场大跌,前期市场的“抱团股”均出现了不小的杀跌。

牛年以来,茅台、五粮液、中国中免下跌均超过20%,汾酒、爱尔眼科更是有超过35%的大跌。

市场下跌的原因是什么?核心资产的下跌是一种短期估值的消化吗?白酒的投资价值还在吗?……

3月10日,“聪投TOP30”基金经理、华夏蔡向阳在线上交流时,对近期备受市场关注的问题做出了他的解答:

“近期阶段性的下杀之后,汾酒在60倍估值左右,茅台45倍不到。现在白酒的估值其实已经到了一个相对底部的状态,处于可以配置的状态了。”

“****,可能目前跌完,还有5倍以上的收益率。”

“之前是400亿的免税,去年我们估计大概到了七八百亿,未来可能达到3000亿左右的回流,这个增长的空间还是挺大的,这就是投资中免的核心原因。现在已经涨了5倍以上了,即使现在这个位置来看,仍是一个相对好的机会。”

蔡向阳目前一共管理7只产品,总管理规模超600亿。

蔡向阳旗下的产品主要分为两类:一类是做绝对回报的,比如华夏回报和华夏回报2号;另外几只都是相对收益的。此外,华夏翔阳、兴阳和睿阳这几只产品都是可以投资港股的。

资料来源:Wind;截至2021年3月10日

从蔡向阳管理时间最长的华夏回报来看,这只做绝对收益的产品,常年平均仓位在60%左右,从2014年5月管理至今,一共获得177.26%的总回报,年化收益为16.19%。

另一只没有仓位限制的华夏稳盛,从2019年9月至今,一共取得了93.26%的总回报。

在本次路演中,蔡向阳对于牛年以来市场下跌的原因进行了分析;

而对于像是白酒、医药、科技等赛道中优质资产的下跌,所引起的恐慌,蔡向阳则显得较为淡定,他认为,近期市场对于这些前期估值较高的优质资产的杀跌,反而给了一个不错的位置介入,站在长期角度来看,依旧有不错的回报。

此外,对于年前高位介入,而年后因为短期大跌而备受煎熬的基民,蔡向阳更是给予了非常真诚的建议。

聪投整理了蔡向阳关于市场的精彩研判:

“今年下跌的这些股票,基本面还好,主要是因为估值涨到了一个很高的位置。这跟之前发了特别多爆款基金的建仓有很大关系。如果这些基金不加仓,净值会很靠后,所以加仓很快。

这也就促使白马公司在1月、2月实现了一个快速的上涨,在这之后,资金如果跟没有跟上继续去加仓,并且有一定落袋为安的因素出现,就会出现像目前这种快速急跌的过程。”

“近期阶段性的下杀之后,汾酒在60倍估值左右,茅台45倍不到。

现在白酒的估值其实已经到了一个相对底部的状态,处于可以配置的状态了。总体来看,目前的基本面向上,估值水平又调整到一个相对合理的位置。即使这个时点往后,它还会有一些震荡,但长期来看,收益率还是很可观的。“

“比如**、**、****等,这类公司的特征是价格不受国家管制,因为价格管控会直接影响这些公司的收益。眼科、生长激素这些,都是自愿去做的可选医疗,并不受国家定价的影响。

从这个角度来说,可选医疗与可选消费是类似的,价格都在不断上涨的过程中,比如眼科的手术之前是1万多,现在涨到2、3万,未来可能还会再上涨。”

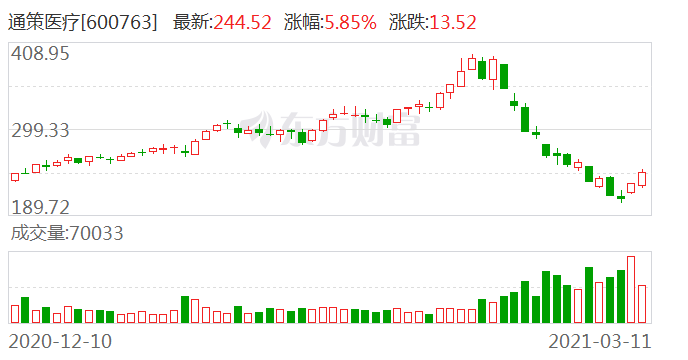

“A股历史上,无论白酒还是其他优秀的公司,都经历过很大的阶段性跌幅,比如茅台经历过70%多的下跌,爱尔眼科、通策医疗也都经历过60%、70%的下跌,该怎样理解这样的下跌呢?

如果它是一个长期优质的公司,下跌就意味着最好的买点。如果只是估值高了,但公司基本面没有出问题,它之后的上涨是必然的,只是时间问题。如果是投错了公司,比如乐视,它跌下来是不能加仓的。

所以我认为回撤控制最首要的,是选择最好的公司。”

“每缩减一个维度就更难,比如我可以判断一个5年的投资,但判断一个一年内能涨的公司就很难。因为每缩短一个时间段,它的因素会增加特别多。

让投资变得简单,就选更长的时间段,心态上淡化波动。”

最近市场下跌和前期爆款基金建仓有一定关系

经过调整,到了可以逐渐去布局的时间点

问:最近市场震荡幅度是比较大的,很多投资人最近是有点受不了了,有没有什么好的建议给到投资人?

蔡向阳:我觉得投资人选基金就选长期优秀的基金经理,因为净值确实是在波动的,在低位进行更多的加仓是比较好的一个方法。

因为整个股市一直在波动,像去年的这个时候,美股熔断,A股也在暴跌的过程中,比现在跌的还多。所以其实每年都有不同的下跌原因。

今年下跌的这些股票,基本面还好,主要是因为估值涨到了一个很高的位置。

这跟之前 11月、12月发了特别多爆款基金的建仓有很大关系。如果这些基金不加仓,净值会很靠后,所以加仓很快。

这也就促使白马公司在1月、2月实现了一个快速的上涨,很多公司涨了40%-50%。

在这之后,资金如果跟没有跟上继续去加仓,并且有一定落袋为安的因素出现,就会出现像目前这种快速急跌的过程。

但我觉得,目前这个情况,过往上涨的股票,它的基本面变化并不大,只是估值过高了,经过这轮调整,估值到了一个相对合理的水平,其实是可以逐渐去进行布局的一个时间点。

像去年3月份,也是跌到一个低点,但在那之后,有一个全年上涨的行情。

所以往往在大家最不看好的时候,是该买基金的时候;往往是大家蜂拥而上的时候,从资本市场来看都是一个比较偏顶部的位置。

像上次2015年,也是申购基金很火热的时候,在顶部的时候放量是很大的,大部分人看别人赚了钱来申购,这个会带来更大的这种下跌。

目前经过下跌之后,这个位置,放个1~2年或者更长时间,跟其他资产比,股票资产仍然是最好的。

包括像房地产的估值水平,优秀股票目前调整到的估值水平来看,长期来看是一个很好逐步建仓的位置。

最近“抱团股”调整,但长期来看都会创出新高,

核心是基本面不以情绪为转移

问:对于基金抱团股最近的调整,您还是认为是短期的一种估值消化吗?

蔡向阳:这些公司长期来看,都会创出新高,核心是基本面不会以情绪为转移。

因为大家越来越有钱,消费升级之下会选择更好的白酒,这个逻辑不会改变;

渗透率低的眼科治疗、生长激素的治疗,逻辑也不会变。

优秀互联网公司对其他公司的份额侵占也不变的时候,它的利润积累在不断增加,剩下的就是估值的问题。

估值是个艺术,之前10倍的茅台有过,现在50倍也有过。

在这个过程中,整体从股市发展历史来看,估值都是不断阶段性上移的。

很早以前巴菲特做投资的时候,当时美国市场是0.1-0.2倍Pb的公司非常多,过了几十年之后,那时候Pb水平都三四倍以上了,但是还是要投股票。

张磊写的《价值》,书中提到了“移动护城河理论”。如果在护城河还在拓宽的时候,可接受的估值更高,能接受10倍Pb。

你发现股市的发展过程,它的Pb水平,从很低的0.1、0.2倍Pb到了10倍Pb,可能目前我们看好的公司都不止10倍,很多都在20倍Pb的水平线。

这个过程是估值水平阶段性爬升的过程,一个原因就是全球货币发放太多。放钱的时候,大部分钱都流向了资本市场。

美国以及其他国家的资本市场这十几年的上涨,原因是经济发展没有那么快,而钱放得多,大家都进来买资产。

从长纬度看,我们没有看到停止。但可能阶段性的涨多了,有回撤的可能性。

所以如果没有根本性的变化,长期来看,股市的估值都是阶段性抬升的,现阶段可能是阶段性抬升的修复的回撤。

在这个位置,选择减仓是一个相对比较错误的决定。

最好的投资是

当别人不去关注或者想逃出这个行业的时候

往往是比较好的买点

散户的收益率不好,但基金的复合收益率很好,是什么原因?

每波的高点都是散户冲进来的时候,你需要下一波的高点来解放这些人。

但是大部分高点的时候,跌了之后又赎回了,所以整体看,基民的收益率并不是特别好的原因,就是大家总是在热情特别高的时候冲进来买了这些公司。

最好的投资就是,当别人不去关注这个行业,或者想逃出的时候,往往是一个比较好的买点。

去年我们也是3月份发行的产品,当时发行的规模不是特别大,因为美股、A股都在暴跌。当时买产品的人很少,但是到现在来看,收益率都很好。

但大家都关注到收益率很好的时候,就是去年11月到今年1月份去买基金,反而是进入的人越多,越难拿到收益。

对于判断不了公司高低的投资人,我觉得定投是比较好的一个方式。

如果是想判断,就当别人不去买的时候去买,然后当别人去买的时候就不买,这是相对比较好的情况。

白酒是A股最好的资产,没有之一

问:你持仓中白酒的占比较高,您如何看待白酒中长期的投资价值机会?

蔡向阳:长期来讲,白酒在A股是一个几乎最好的资产,没有之一。

拉股价来看,基本是没有能战胜白酒的,背后因素并不是炒作、概念。

第一点,核心是,整个品牌白酒的占有率非常低。

比如我们看到,到目前的情况下,茅台的市占率,从销量来看只有千分之3,加上五粮液也就千分之5左右。

目前上市的这些白酒公司,所有品牌在白酒品牌的集中度也就10%不到,大部分是散装的和没有名的酒,但酒,整体是往品牌化集中的。

第二点,白酒的消费水平在快速上移,发展越来越好,大家喝酒都是越喝越贵的。

茅台很早之前可能就几十块钱,现在按箱卖要3000以上,单瓶要2600。在这个过程中,它涨了非常多倍,销量也涨了很多倍。

在这基础上,上市以来,股价每年复合收益率在36%以上。这其中隐含的含义就是,这个行业的造利润能力特别强,原因就是大家越来越有钱,喝的酒越来越高端。

在喝到目前这个情况下,茅台的市占率还是只有千分之三,相当于1000个人去喝酒,只有3个人能喝到茅台。

随着中国不断强大,人群在扩大,有钱人资产增值是更快的,比如1亿以上资产的增值平均每年在16%左右,有5000万在9%左右,500万是6%左右,再往下100万~200万,每年资产变化幅度不大。整个社会也在不断财富往富人集中,这些富人消费产品的能力也越来越强。

其实不只是只有茅台、类白酒这些涨得这么好,像爱马仕、LV这种高端奢侈消费品,是一样的表现,核心并不是这些公司有什么特别大的变化,而是全球人群越来越富了,并且富裕人群的面积也越来越大,目前来看,这个过程是仍然没有结束的。

过往这么多年,茅台复合的股价增长率是36%,往后看,假设估值水平相对不变,我们相信20%的增速都是一个偏保守的假设,不是很激进的假设。

所以在这种情况下,这些股票常态化复合下来实现20%的年化收益率,从概率来讲是偏大的。

所以我们的组合很多是集中在白酒,也是基于它的产品属性特别好,核心还是有钱人越来越多,有钱人的消费的比例目前还是很少的。

在目前的情况来看,单纯谈A股,白酒仍然是最好的资产,且没有之一,所以在这上会配很多的比例。

现在白酒的估值已经到了一个相对底部的状态

处于可以配置的状态了

问:您刚才分析了白酒板块的长期机会,但我们也感受到了白酒的最近调整幅度比较大,是什么原因?

蔡向阳:是估值原因,基本面今年是非常好的。

为什么?跟去年比,去年因为疫情,消费是比较差的,今年比去年的实际消费能力提高了非常多。

从终端去看很多酒,增速都是非常快的,有些规模小的公司,也有接近2、3倍的增长,大的白酒公司都有30%多的增长,与前年同比来看增长是很多的。

在这个基础上,我们认为它短期的基本面是变得更好的,只是过去一两年的时间涨幅太大了,

去年茅台从1000不到涨到了2600;汾酒从7、80涨到了460,估值水平可能从之前的不到30倍提升到100多倍。

这样的估值确实相对高了一些,近期阶段性的下杀之后,汾酒在60倍估值左右,茅台45倍不到。

现在白酒的估值其实已经到了一个相对底部的状态,处于可以配置的状态了。

总体来看,目前的基本面向上,估值水平又调整到一个相对合理的位置。即使这个时点往后,它还会有一些震荡,但长期来看,收益率还是很可观的。

投资的医药类公司

不受国家定价的影响

**目前跌完,还有5倍以上的收益率

问:除了白酒以外,其实我们也注意到您在管产品的持仓中,还有一些医药企业,您怎么看待医药板块未来的发展潜力?

蔡向阳:我觉得医药也是一个会发展得越来越好的行业,因为大家越来越有钱之后,对高端医疗的要求是越来越高的。这其中要找到优秀的公司,比如**、**、****等。

这类公司的特征是价格不受国家管制,如果医药公司所处的领域受国家价格管控,这几年受到的影响是比较大的,因为价格管控会直接影响这些公司的收益。

而我投资的这些医药企业大多是自付费的,比如眼科、生长激素这些,都是自愿去做的可选医疗,并不受国家定价的影响。

从这个角度来说,可选医疗与可选消费(如白酒)是类似的,价格都在不断上涨的过程中,比如眼科的手术之前是1万多,现在涨到2、3万,未来可能还会再上涨。

做生长激素的,它原来有普通的产品,现在也推出了高级产品,整体也在推动价格的上涨。

渗透率方面,我国生长激素的渗透率在全球来看都很低,然后眼科手术量跟印度比都有几倍差距,跟美国更是有几十倍差距。

所以在渗透率低、价格还在上行的过程中,成长性都是很不错的,这跟高端白酒的情况很类似;

虽然今天大家都在说茅台、五粮液怎样,但是真正喝茅台、五粮液的人并不多,渗透率还很低,未来还有很大成长空间。

所以,我的投资逻辑就是寻找价格和渗透率都处于上升通道的公司。

像我们买的**,可能目前跌完、还有5倍以上的收益率,其他类似公司的收益率也还很可观,这些公司业绩上升的最本质原因是大家在这上付的钱越来越多,付钱的人也越来越多。

从今年的情况来看,这些公司的增长都非常不错,因为去年疫情还是造成了一些影响,而今年大家可以出来看病,做一些眼科手术了。

**的核心是它收购了很多国外优秀的品牌

以及超强的渠道能力

**的核心是我们在全球的消费回流

问:我们再分析一下其他的板块,比如一些体育类的,前十大重仓中也有安踏,包括中免等等。这些领域您能分享一下看法吗?

蔡向阳:**的核心是他收了很多国外的优秀的品牌。

如果不仔细去看,可能就觉得安踏只是单一品牌,但它旗下有很多国外品牌,比如斐乐、始祖鸟,都是**旗下,包括做网球拍的威尔逊、做滑雪用品的迪桑特,都被**收购了。

**收购了很多特别牛的国外优秀品牌,而这些品牌培养的期限都在百年以上,现在从零开始都是很难的了,这些品牌在**手里都慢慢进行孵化。

目前孵化最好的是斐乐,这个品牌现在已经有100~200亿的收入了;

未来那些品牌也在慢慢孵化,目前的收入水平可能在十几亿。这个持续的孵化过程会让所有这些品牌的品牌力在全球得到释放。

我们看到,它的渠道管理能力又是极强的,所以我们对他们的长期发展也是非常有信心。

所以我投它的核心原因就是它的优秀管理能力,使得它旗下的这么多品牌能逐渐发挥潜力,达到一个很好的收入情况。

**我们投资的时间也比较长了,它的核心就是我们在全球的消费回流。

按疫情前的数据,中国人在海外消费大概七八千亿左右,在国内的免税消费才400亿,但是国家是主导消费回流的,之前不回流的原因有很多,比如购买金额和件数上都有限制。

但现在国家鼓励回流,在金额和件数上都进行放开,去年中免涨得非常多,核心原因就是国家在海南放到了10万额度,这个的激励作用是非常大的;

比如说之前8000元的限制之下,很多高端奢侈品进不来,现在10万额度了,很多奢侈品都能进来。

如果未来更高,比如到50万的额度,很多名表也能进入国内,奢侈品的品类会扩张,

因为之前价格比较低的时候,大家买的都是化妆品,现在品类放开之后,慢慢我们可以看到像LV、阿玛尼这种高端奢侈品的出现,对整体消费回流有非常大的促进作用。另外,海南也给了中免很多优惠政策。

所以,一方面国家在推动海外消费回流,

另一方面是海外疫情还没得到控制,让很多国人没办法出国购物。

因此这个回流的趋势在加快,同时对代购的打击也在加大,相当于堵住了其他走私的部分,整个相当于是中免的业务快速扩大。

在这个过程中,之前是400亿的免税,去年我们估计大概到了七八百亿,未来可能达到3000亿左右的回流,这个增长的空间还是挺大的,这就是投资中免的核心原因。

我们也看到,其实免税牌照在放开,可能对整体净利率有一定影响;

所以,之后要观察净利率水平能下到一个什么程度。比如韩国的免税,净利率在3%~4%,我们国家免税的净利率可能在13%左右。

原来,中免的份额在90%左右,未来可能下滑到70%~80%。

净利率水平,我们判断可能从13%~14%下滑到10%左右,不太会下降到韩国那种充分竞争的3%~4%的水平。

但是在收入端有很大增长的时候,它的利润往上的弹性还是挺大的,这也是我们当时投资中免的核心原因。现在已经涨了5倍以上了,即使现在这个位置来看,仍是一个相对好的机会。

港股首先会投互联网

其次就是A股没有的新兴消费类公司

问:港股市场中,您会优先重点配置哪些板块?

蔡向阳:配置港股时跟A股的最大的区别就是互联网,A股没有优秀互联网公司,所有的优秀互联网公司不是在港股,就是在美股。

所以我们优先配美团、腾讯这种长期空间比较大,竞争能力特别强,能在很多行业快速进入并瓜分顶部份额的公司。这些股票A股是没有的。

我们第一步会去投互联网公司,第二步投一些A股没有的消费类,比如***,**,****这些新兴的消费品公司。

回撤分为永久性回撤和阶段性回撤

阶段性回撤不可怕

只要持有好公司

它迟早能涨回来

问:您怎么看待回撤?平时会用什么样的方式来控制组组合的回撤?

蔡向阳:我觉得回撤分为永久性回撤和阶段性回撤。

永久性回撤一定是投资的公司出问题了;第二个就是阶段性回撤,比如说它可能估值过高之后的下跌,

但这个下跌不是特别可怕,因为只要你持有好公司,它迟早能涨回来。

A股历史上,无论白酒还是其他优秀的公司,都经历过很大的阶段性跌幅,比如茅台经历过70%多的下跌,**、****也都经历过60%、70%的下跌,该怎样理解这样的下跌呢?

如果它是一个长期优质的公司,下跌就意味着最好的买点。如果只是估值高了,但公司基本面没有出问题,它之后的上涨是必然的,只是时间问题。

如果是投错了公司,比如乐视,之后就退市了,它跌下来是不能加仓的。但是很多长期优质的公司,阶段性下跌,你是敢于去加仓的。

所以我认为回撤控制最首要的是选择最好的公司。

我管理规模不大的时候,仓位管理用得比较多,2015-2016年,当时规模不到100亿,2015年5月份,我就把仓位降到30%,2016年暴跌之后又把仓位加上去。

随着规模的增长,通过仓位波动来控制回撤的方式就很难了。目前管理规模在600亿左右,再进行仓位的大幅调整就不太现实。

所以从投资方向,如果基金可以投资港股,进行一些分散化,比如除了白酒之外,我也配了不少互联网、医药,会适当减轻一些波动。

这次下跌并没有体现出分散投资的优势,因为所有的优质资产都在下跌,

无论港股的互联网公司还是A股的医药、白酒,都在下跌,这个时候的绝对回撤控制是很难的,只能相对的分散化。

目前投资能容纳边际是比较大的

问:随着您管理的基金规模的扩大,会影响到的您的能力边界吗?

蔡向阳:我觉得目前投资能容纳边际还是比较大的,因为投资都是大公司,这些大公司也相对是长期比较优秀的。

所以目前来看,600亿的规模比较简单,因为换手很低,去年、前年的换手率就30%多,要做的就是,来了钱买好公司就行了。

我整体的决策就是尽量选择最好的公司,这样不用做卖出动作,决策会简单很多。

从历史来看,天天去想怎么买、怎么卖,难度很高。

但是在资本市场中选商业模式最好的公司持续进行买入,是一个相对比较友好的过程。

我目前感觉来看,一两千亿的管理规模也不会出现很大的问题。

新股民需要理解这两点

被套了,也不要慌

衡量自己的资产结构

问:最近市场涌进来很多新的基民,可能一进市场就遇到了当前震荡行情,您有什么建议可以给大家?

蔡向阳:每次高点的时候都冲进来很多新基民,看到历史收益率高,觉得未来也是这样,其实往往不是这样的。

这个确实是一个经历的过程,如何从一个小白学习怎么样选好公司,怎么择时,都是需要学习的。

你很难判断明天的涨跌,要放到一个更长的维度去看选什么样的公司。

每缩减一个维度就更难,比如我可以判断一个5年的投资,但判断一个一年内能涨的公司就很难。因为每缩短一个时间段,它的因素会增加特别多。

让投资变得简单,就选更长的时间段,心态上淡化波动。

对于新股民,还是要经历一定的学习,才能到长期赚钱的状态。

第一要理解的是,股市是一个螺旋形的上升。

第二要理解什么是好公司。

即使大跌,很多好公司都会回来的。

如果是不好的公司,无论在任何时候做投资,都面临资产的清理,这种可能性是特别大的。

找到一个好优秀的投资人,让他去代为管理,选一些优秀的公司,能够长期实现股权价值的增值。

对于新的投资人,在这个位置被套了,也不要心慌,

还是认真的把这些功课做好,衡量好自己的资产结构中,对股权的投资要放多少。如果你天生不相信股权这个事情,还要进来折腾个短期收益率,这种大部分人都会亏。

如果你相信这个公司能创造这么大的价值,长期能创造很好的收益,短期跌了可以买更多,是一件更好的事情。

我自己对我那些股票长期是有信心的,它短期跌得越多,我越开心,因为我想可以继续去买。

它的历史股价长得怎么样我都知道,去年位置很高的时候,我就不太敢买。

所以还是要慢慢锻炼来学习,这也是一个挺复杂的事情。