中证网讯(记者 张利静)美债实际收益率上行冲击高估值板块,是否引发沪深300调整的关键在于风险溢价的水平?金信期货优财研究院院长刘文波3月11日认为,从国内来看,作为外资流入的首选标的,龙头股定价基准在美债,而当风险溢价处于低位时,沪深300对美债收益率的敏感性也更高。以2015年和2018年为例,沪深300风险溢价本身处于低位时,美债实际收益率的上行容易引发股市的大幅调整和行情转换,而当风险溢价处于偏高或中性水平下,美债实际收益率的上行并不会打断股指上行的节奏,是否引发沪深300调整的关键在于风险溢价的水平。

他对中国证券报记者表示,对于股市定价因子来说,估值和盈利构成了两大决定性因素,尽管2020年全球经济增长大幅放缓,但在全球流动性宽松下,估值抬升成为去年全球权益市场的核心逻辑。全球各大股指均有较为显著的涨幅,以成长股为主的恒生科技、创业板指、纳斯达克为首,而欧洲受制于疫情影响表现相对偏弱。

而今年年初以来,美债收益率的快速上行从无风险利率端冲击股市估值,全球股市,尤以对利率敏感性较高的成长性的创业板指跌幅居前,那么在美国复苏周期推动美债收益率进入上行区间下,股市是否一定会下跌呢?

刘文波表示,短端利率稳定将有利于稳定全球股票市场,复苏前半程收益率曲线熊陡,股市下行风险不大,真正需要担心的是复苏后半程的曲线熊平阶段,紧缩预期的升温不利于风险资产价格。回顾历史上利率回升阶段对股票的影响,复苏早期长端收益率快速上行,短端利率保持平稳,收益率曲线快速熊陡,美股对利率上行反应并不大,复苏预期下经济向好带来的企业盈利增长对美股形成正向推动。

“而真正对美股长牛周期形成较大回撤的是复苏后半程,加息预期及加息周期下,随着短端利率的持续走高,期限利差见顶回落,收益率曲线熊平,美股波动加剧,回撤加大,金融系统稳定性变弱。而当前发达国家仍处于复苏前半程,短端利率保持低位,复苏预期下收益率曲线熊陡,全球股市的下行风险并不大。”他说。

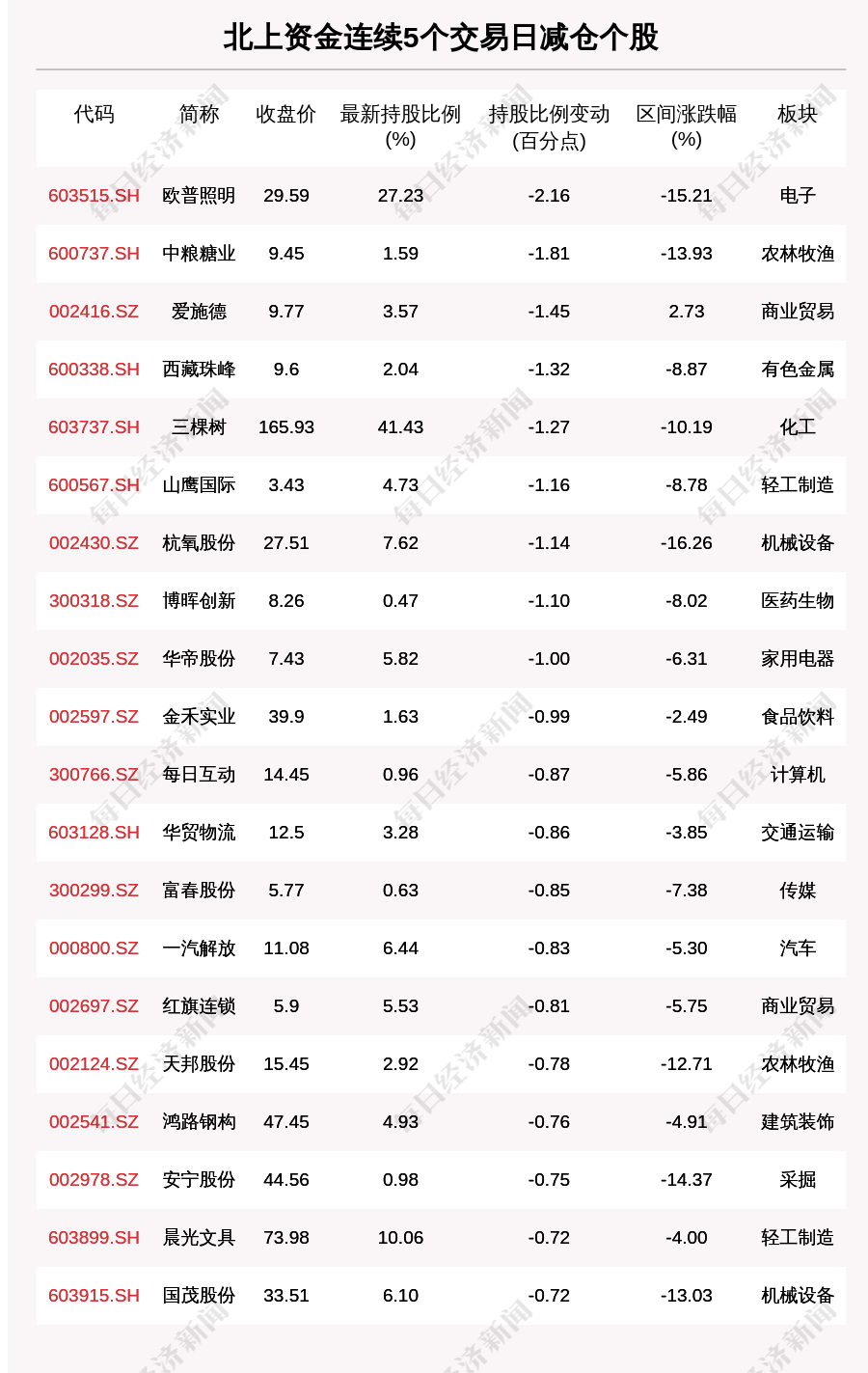

他认为,沪深300风险溢价处于低位阶段,而以中债定价的中证500的风险溢价仍处于中性水平,随着中美利差的逐渐收窄,中证500、沪深300的比值也有望从低位回升。沪深300风险溢价在去年股市上涨下持续回落,风险溢价的偏低导致去年下半年以来的快速上涨难以持续,尤其高估值的抱团股调整压力较大。

刘文波表示,由于国内复苏周期走在美国之前,周期的错位下国内货币政策去年5月以来已率先回归中性,国内服务业和核心通胀仍然偏低的环境下政策进一步收紧压力不大,A股进入下行趋势的概率也仍然较低,挖掘低估值股票的结构性机会仍然存在。以中债定价的国内中盘股代表中证500的风险溢价仍处于中性水平,中美周期错位下随着中美利差的逐渐收窄,中证500与沪深300的比值也有望从低位回升。