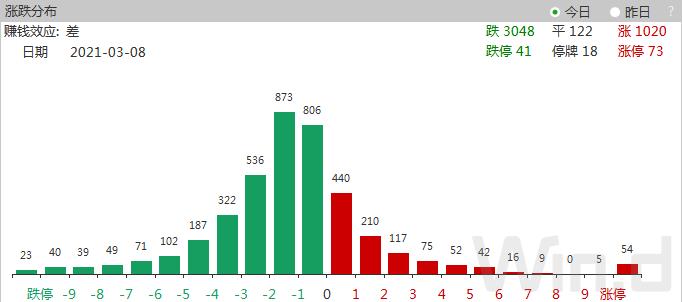

海外方面,美国疫情继续好转,欧洲部分国家疫情仍有反复,疫苗接种继续推进。国内方面,国内疫情稳定。 1-2月出口维持强势,继续超出预期,贸易差额再创新高。高频数据显示生产情况整体平稳,房产销售热度较高,建筑业活动稳健。工业品价格整体变动幅度较小,农产品价格下跌。

政策方面,2021年《政府工作报告》发布,提出6%以上的经济增速目标,回归常态,体现了与后续经济发展目标平稳衔接和强调经济的高质量发展。财政赤字率目标设为3.2%,专项债规模3.65万亿元,相比去年有所降低,但仍高于2019年水平,反映了政策的可持续性。货币政策重申稳健的货币政策要灵活精准、合理适度等。

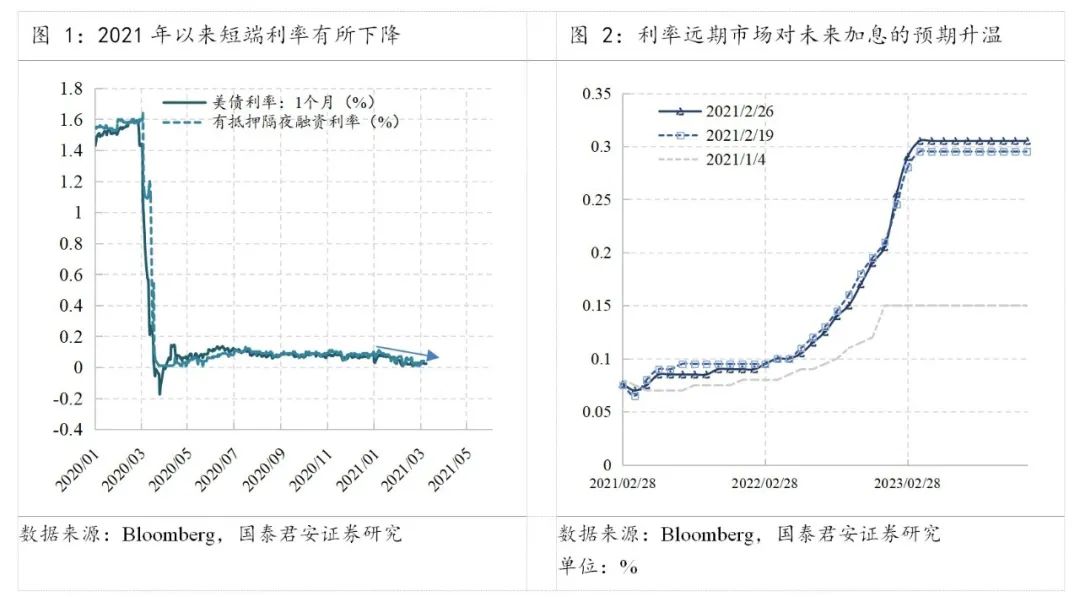

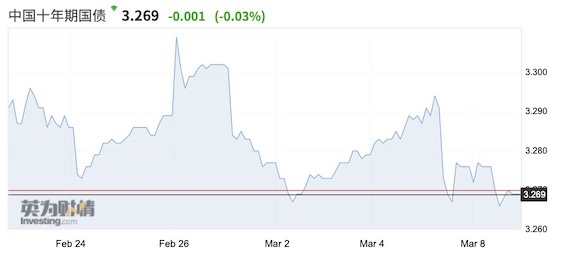

上周央行公开市场净回笼300亿元,资金利率下降,月初流动性宽松,同业存单收益率整体下行。美债收益率上行,中美利差继续回落。一级市场利率债总发行量、净供给量高于历年同期均值。此外,上周隔夜回购成交规模上升。

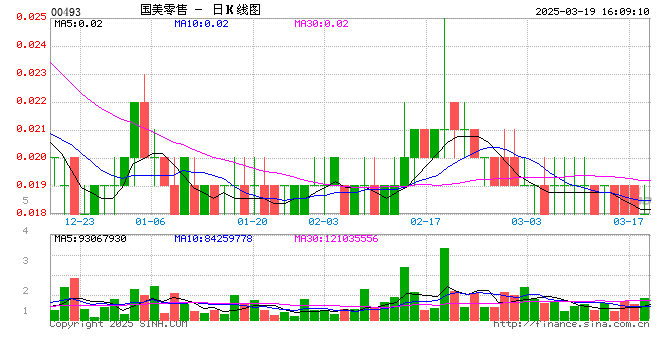

上周国债长短端收益率走势分化,短端收益率上行,中长端收益率下行。国债、国开债期限利差多数收窄,曲线走平,国开国债利差有所收窄,信用债收益率多数下行。

1季度经济和通胀仍处于上升阶段,叠加海内外补库存周期共振,就地过年对生产的推升,短期内基本面对债市仍难言乐观。政策方面,央行更加注重对整体宏观杠杆的控制,货币政策已然回归正常甚至偏紧状态。今年地方债供给节奏整体后移,在两会预期目标安排下,预计地方债供给仍在高位,供给压力或集中在二三季度。短期内利率债缺乏机会,建议谨慎操作;信用方面,金稳委会议后信用债市场整体融资功能逐渐恢复,整体信用利差也有所修复,但是投资者风险偏好没有本质提升,结构性分化仍然存在,一方面,低等级信用债面临信用利差走扩的风险,另一方面在2021年信用结构性收缩的背景下,信用债尾部风险较大,因此建议配置高等级信用债,警惕信用下沉。总体来看,信用策略建议以“防守”策略为主,保持一定的灵活性;转债方面,全球经济复苏趋势延续,国内经济短期维持较强韧性,出口依然强劲,企业盈利增速会有明显回升。权益和转债市场经过近期的回调后逐步显现性价比,转债龙头个券回落较多但依然偏股性,建议做好防守反击,把握业绩增速较高且估值较为合理的个券。

风险提示:所载观点均为当前观点,不代表基金管理人对未来的预测,也不构成未来基金管理人旗下基金进行投资决策之必然依据。本资料系中信保诚基金管理有限公司(以下简称“中信保诚基金”)版权所有,未经中信保诚基金的事先书面许可,任何个人或机构不得将此文件或任何部分以任何形式进行派发、复制、转载或发布,且不得对本文件进行任何有悖原意的删节或修改。本材料中的信息来源于已公开的资料,中信保诚基金对此的准确性及完整性不做任何保证。材料仅供参考,不构成任何投资建议或承诺,不作为任何法律文件,如因为发布日后的各种因素变化而不再准确或失效,中信保诚基金不承担更新义务。投资人自行承担任何投资行为的风险与后果。基金有风险,投资需谨慎。购前请认真阅读基金招募说明书、产品资料概要和基金合同等法律文件,并根据自身风险承受能力、投资期限和投资目标选择合适的产品