沪深300和创业板指均走熊,部分抱团资产定价接近合理位置,通胀预期的影响比较充分,后续看实际利率和通胀预期的变化以及盈利增长的消化;两会关注碳减排。

本周市场延续调整,小市值好于大市值,沪深300略好于创业板指,低于预期(沪深300技术性走熊,反弹力度低于预期)。

1-2月出口好于预期,预计后续公布的经济数据均指向经济复苏,有利于企业盈利增长,一季报仍值得期待。

两会未释放进一步政策收紧的信号,财政赤字隐含名义GDP增速在9.8%,符合预期;工作报告强调碳达峰,预计未来碳减排会成为重要的投资主线,主要涉及新能源、电气化、碳减排、碳交易等环节,同时高碳排放行业面临行业整合、低碳排放技术替代的格局变化。

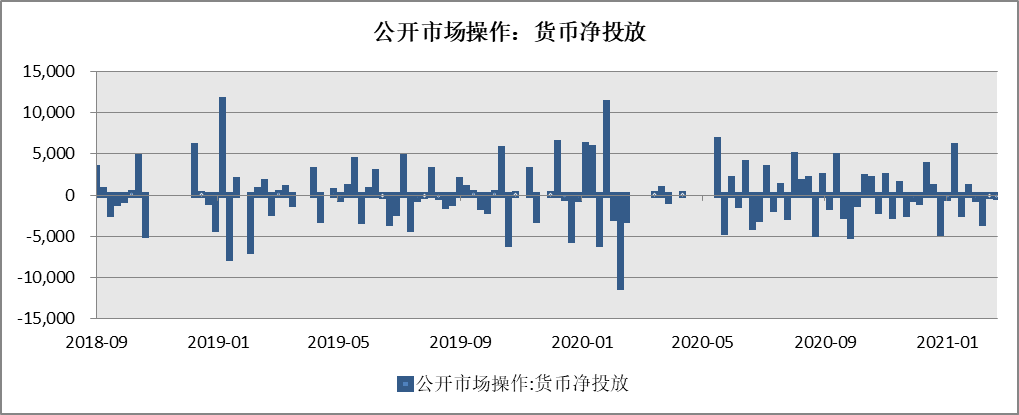

油价上行创出阶段新高,工业金属高位回调,美国非农数据好于预期,10年美债利率上行突破1.6%,目前TIPS隐含通胀预期已经在高位,未充分定价的主要是实际利率,预计美国财政刺激实施前,实际利率仍会维持偏低位置,之后随着疫苗接种逐渐回正,2H21美债、工业金属、黄金仍有调整压力。对A股而言,如果通胀预期在实际利率上行过程中回落,则影响有限,反之则同样有调整压力,看能否被盈利增长消化。

部分抱团资产在下跌过程中定价接近合理位置,可以在稀缺的高成长和高壁垒行业中寻找投资机会,同时花更多精力在顺周期、业绩突出、估值相对合理的资产中寻找机会。

作者简介:

吴昊,中信保诚基金研究总监。经济学硕士,CFA,14年证券、基金行业经验。曾任职于上海申银万国证券研究所有限公司,担任助理研究员。2010年11月加入中信保诚基金管理有限公司,担任研究员。主要管理产品有中信保诚盛世蓝筹混合型证券投资基金、信诚新机遇混合型证券投资基金(LOF) 、中信保诚新蓝筹灵活配置混合型证券投资基金等。投资上坚持超额收益核心来自于企业价值的内生增长的理念,估值变化无法持续带来超额收益,更多视其为风险因素;坚守估值与业绩成长相匹配的原则,积极布局具有国内外竞争力和全球稀缺性的行业龙头。均衡布局,严格控制产品回撤。

风险提示:

所载观点均为基金经理当前观点,不代表基金管理人对未来的预测,也不构成未来基金管理人旗下基金进行投资决策之必然依据。本资料系中信保诚基金管理有限公司(以下简称“中信保诚基金”)版权所有,未经中信保诚基金的事先书面许可,任何个人或机构不得将此文件或任何部分以任何形式进行派发、复制、转载或发布,且不得对本文件进行任何有悖原意的删节或修改。本材料中的信息来源于已公开的资料,中信保诚基金对此的准确性及完整性不做任何保证。材料仅供参考,不构成任何投资建议或承诺,不作为任何法律文件,如因为发布日后的各种因素变化而不再准确或失效,中信保诚基金不承担更新义务。投资人自行承担任何投资行为的风险与后果。基金有风险,投资需谨慎。购前请认真阅读基金招募说明书、产品资料概要和基金合同等法律文件,并根据自身风险承受能力、投资期限和投资目标选择合适的产品