图片来源:视觉中国

图片来源:视觉中国记者丨马晓甜

又见券商抛出“补血”计划。

3月7日晚间,华创阳安公告披露了公司非公开发行A股股票预案。

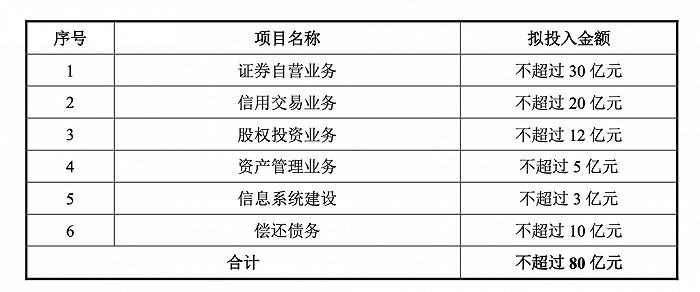

根据预案,公司计划向不超过35名特定对象非公开发行股份,发行价格不低于定价基准日前20个交易日公司股票交易均价的80%,本次非公开发行股票数量不超过5.22亿股,募资总额不超过80亿元。

华创阳安表示,此次定增募集资金扣除发行费用后拟全部用于向华创证券增资。

这也意味着,华创证券将成为今年继国海证券、东兴证券、国联证券、中信证券后,第5家抛出融资计划进行“补血”的券商。

公开信息显示,华创阳安在2016年与华创证券实施重大资产重组,当年底,公司按既定方案和交易对价将扣除相关费用后的配套资金净额 73.48 亿元对华创证券进行增资,后者注册资本由 15.79 亿元变更为 30.75 亿元。

目前,华创阳安持有华创证券100%股权。根据证券业协会公布的公司财务数据,截止 2019 年 12 月 31 日,华创证券资产总额为 390.02 亿元,2019年实现营业收入 25.02 亿元, 同比增长 37.06%;归属于母公司所有者的净利润 5.41 亿元,同比增长 130.52%。去年上半年,华创阳安实现营业收入1.91亿元,其中华创证券就贡献了1.89亿元,不难看出,华创证券已经成为华创阳安最重要的收入来源。

值得注意的是,2019年11月,华创证券还曾向嘉裕投资支付了保证金15亿元以收购太平洋证券股权,以期成为太平洋证券第一大股东,但这笔交易在去年6月已经宣告终止,华创证券谋求扩张的心愿最终落空。

从此次定增目的来看,华创阳安表示,资金将用来增加华创证券资本金,补充其营运资金,优化业务结构,扩大业务规模,提升市场竞争力和抗风险能力。

其中,拟投入到自营业务中的金额最多,达30亿元,信用和交易业务则分别拟投入20亿元和12亿元。另外,公司还计划花10亿元用来“还债”,据公告披露,截至2020年9月30日,华创证券合并资产负债率为73.50%,扣除代理买卖证券款后为68.95%。

去年以来,再融资热潮席卷证券业。其中,中信建投、南京证券、海通证券等定增落地,招商证券、国元证券、山西证券等相继实施配股。今年刚刚过去三个多月,已有5家券商加入“补血”大军,国海证券、东兴证券、国联证券分别计划定增募集资金顶额分别为85亿元、70亿元和65亿元,中信证券则计划通过配股募资280亿元,目的是为了“响应国家战略,打造‘航母级’券商”。

从上述几家券商的股价变动情况来看,在发布融资方案后一个交易日,公司股价均经历了不同程度的下跌,东兴证券跌幅相对较小,为0.63% ,国海证券跌幅最大,为8.12%,而国联证券和中信证券分别下跌了2.56%和5.98%。

扫二维码,3分钟极速开户>>