这家公司怎么了? “未满月”新基金净值重挫,上万客户投资套牢,相关公募私募产品“携手下跌”

来源:资本深潜号

一只还“未满月”的新基金,基金净值出现了大幅回撤,这意味着什么?

该基金管理公司的首席投资官亲手打理的多只基金产品,近一个月跌幅也多数超过了10%。这又意味着什么?

相关公司和兴业信托合作发行的信托计划,也在同时期净值出现近似幅度回撤,这又说明了什么?

是持仓比较激进?是新基金建仓信心太足?还是公司内部的风控提示流于形式?

汇安基金或许要回答这些问题了。

01

新发基金未“满月”,回撤近15%

此次引发关注的汇安均衡优选基金,成立于2021年2月9日,募集规模为8.20亿元人民币,募集有效认购总户数超过1.2万户。

截至最新净值更新日(2月26日),该基金的单位净值为0.8588,实打实的跌了近15%。

考虑到该基金成立还未“满月”,处于封闭建仓期。而该基金的净值已经跌了那么多,当然引发不少关注。

通常来讲,基金募集成立后会设定几个月的封闭建仓期,期间资金无法赎回,而基金管理人也会对投资比较谨慎,但汇安均衡优选显然不是这样。

02

公号发文“解释”

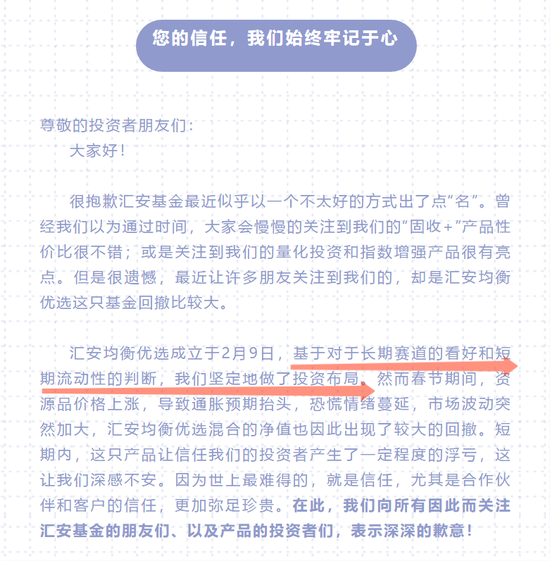

汇安基金的公号“汇安的视界”3月4日刊文,“解释”了前述基金的操作。

这篇文章提及:“汇安均衡优选成立于2月9日,基于对于长期赛道的看好和短期流动性的判断,我们坚定地做了投资布局。然而春节期间,资源品价格上涨,导致通胀预期抬头,恐慌情绪蔓延,市场波动突然加大,汇安均衡优选混合的净值也因此出现了较大的回撤。”

文章还颇费心思的提到,“曾经我们以为通过时间,大家会慢慢的关注到我们的“固收+”产品性价比很不错;或是关注到我们的量化投资和指数增强产品很有亮点。但是很遗憾,最近让许多朋友关注到我们的,却是汇安均衡优选这只基金回撤比较大。”

文章还称:“市场剧烈波动之下,许多长期赛道和资产已经开始跌出更好的价格。坚守长期主义、坚守长期赛道不漂移、坚定地重仓中国,是我们应对市场波动,保持内心坚定的定海神针。”

03

其他产品“携手共振”

值得注意的是,由同一位基金经理管理的其他三只产品,也出现大幅回撤。

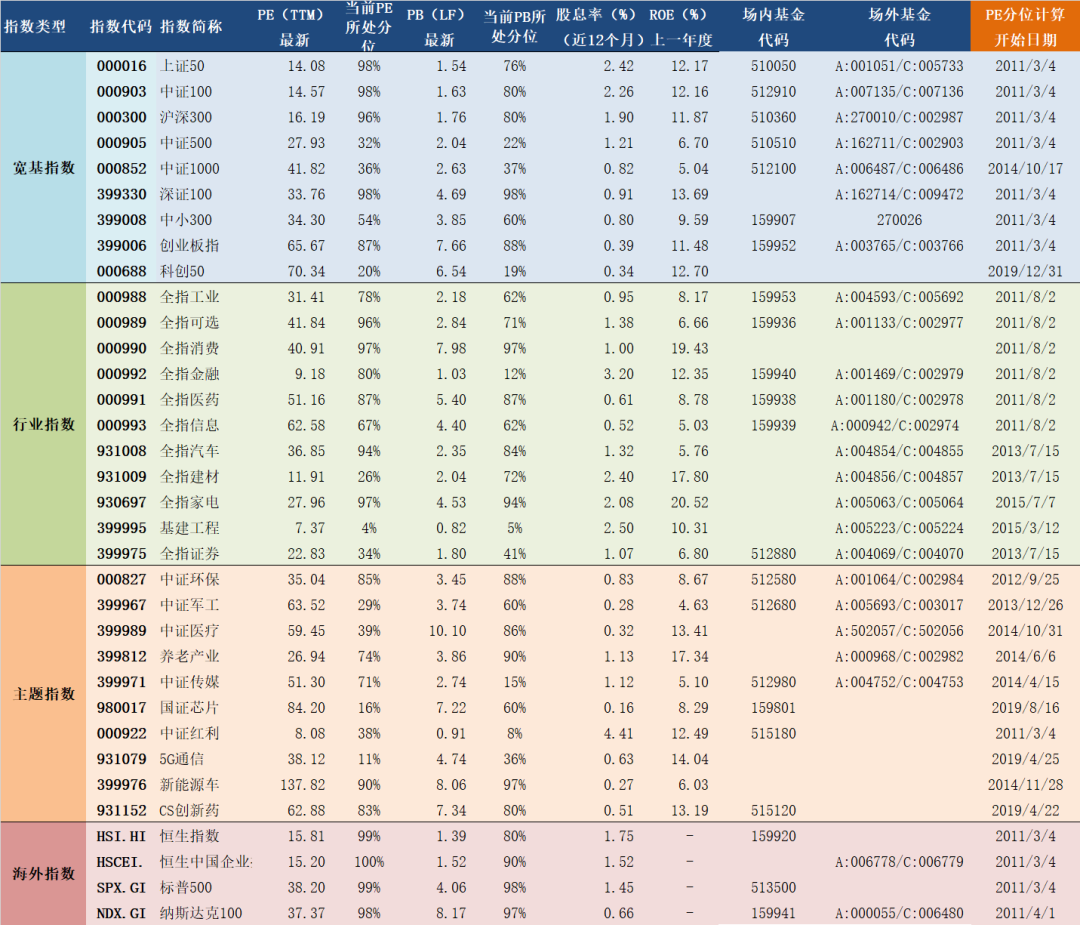

如下图显示,截至3月4日,汇安泓阳三年持有期和汇安行业龙头净值下跌约13%;截至2月26日,汇安裕阳定开近一个月更出现17%的跌幅。

▼附图:汇安部分基金近期净值表现

此外,根据私募排排网,一款名为“兴业信托-汇安稳健”系列的产品,也出现了与上述公募产品同等幅度净值回撤的情况。

如上图所示,截至2月26日,兴业信托-汇安稳健9号年内收益为-9.33%。

同一系列的汇安稳健3号、5号、6号、7号收益分别为-7.50%、-7.81%、7.71%和7.84%。

而该产品的投资顾问标注为汇安基金。

上述信托计划的认购起点为100万元,这代表着投资客群为合格投资者,本质属于私募产品。

04

首席投资官亲自打理

上述产品的下跌,可能和一个人有关——邹唯。因为,上文提及的四只公募基金由汇安基金首席投资官邹唯管理。

汇安基金是一家“个人系”公募机构。公司官网显示,汇安基金于2016年4月19日获中国证监会批复,4月25日正式成立,是业内首家全自然人、由内部核心专业人士控股的公募基金管理公司。

资料显示,邹唯2006年起开始管理公募基金,曾任职于嘉实基金等金融机构。2017年12月1日加入汇安基金,担任首席投资官、董事总经理。

截至目前,邹唯在汇安基金管理且任职时间最长的基金是汇安裕阳定开,2018年9月成立,成立以来的投资回报为70.31%。

2020年四季报中,邹唯曾给出以下观点:市场仍处于估值提升的过程,核心的驱动因素是疫情逐步得到控制,企业业绩趋势处于回升的态势;市场的机会依然大于风险。在投资过程中,基于未来1-3年的行业景气维度,新能源汽车、光伏、军工、计算机以及部分优质大消费龙头企业具备较好的投资机会。

05

“老基金”重仓股偏好集中

今年2月成立的新基金汇安均衡优选,还没有相应运作报告披露。

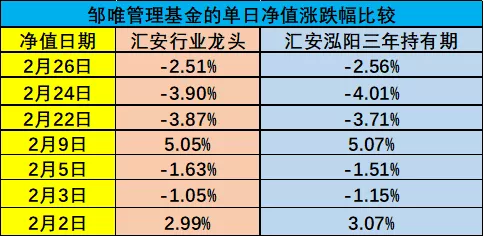

但通过比较单日净值涨跌接近的汇安行业龙头和汇安弘阳三年基金,可以看出,邹唯偏好的个股。

上述两只基金成立时间分别为2019年和2020年,在今年2月份单日均出现同等幅度的涨跌幅。

汇安行业龙头2020年四季报显示,权益投资仓位为93.49%,前十大重仓股持仓占比合计为68.65%。

邹唯管理的另一只“老基金”——汇安裕阳定开,去年四季度末权益投资仓位高达94.36%。其中,前十大持仓股票占比为67.61%。

从重仓股组合可以看出,邹唯的持股集中度较高。且重仓集中在新能源、新能源汽车和军工等个股上。

上述两只基金的重仓股主要包括,通威股份、宁德时代、璞泰来、富奥股份、恩捷股份、亿纬锂能、隆基股份均为新能源光伏概念股,中航高科和菲利华为军工概念股。