来源:中银基金渠道服务

很多朋友买基金的方式,就是在支付宝里拉业绩排名,选一只涨幅靠前、题材大热的基金。更有甚者,排名都懒得看,直接支付宝推荐买哪只就买哪只。

本来以为,这只基去年涨了100%,今年应该也能涨80%吧,结果到手后,三天一小涨,五天一大跌,刚“飘红”没几天,就开始了漫漫“飘绿”之路。

出现这样的情况,是因为大家对基金的筛选出了问题。

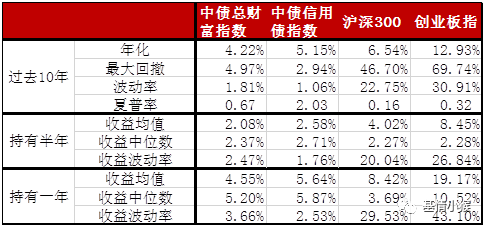

基金有很多种,单拿股票基金来讲,按风格分为:成长、价值、平衡;按资产配置分为:普通股票、被动指数、混合,按投资方向:大盘、中盘、小盘,按主题:单一行业主题(如科创主题基金)、综合行业.....不同类型、不同投资方向的基金,它的市场表现都有自己“脾气”。如果单用一个收益排名,就想粗暴的挑选一只好基,连波动率、最大回撤这种基本风险指标都不看是否和自己匹配,真的too young too naive。

今天大致给大家科普下,科学的选基法长什么样。

01

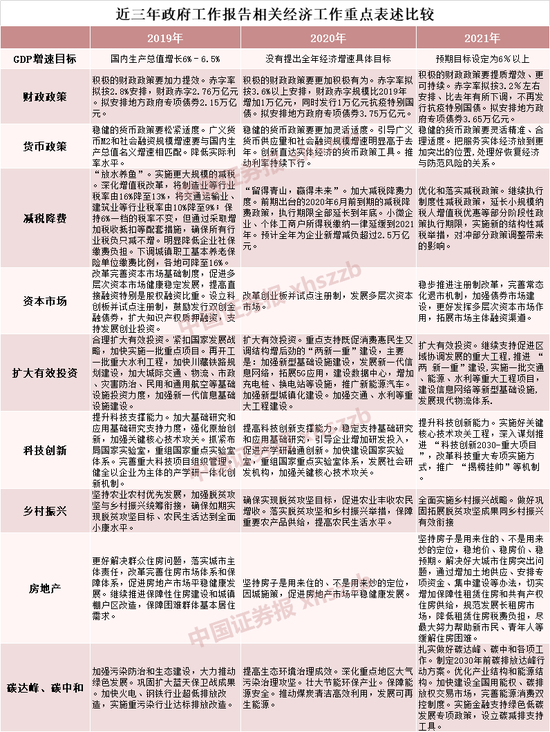

评判基金的十大指标

主要指标

年化收益率:这个不用赘述,但提醒大家,这个指标需要基金成立时间越长,说明意义越强。2019-2020年成长风格占优,很多基金净值2年翻番,但到了下一轮风格切换,某些基金经理可能无法适应新风格,业绩不如之前。投资看长期,穿越牛熊才是真王者啊!

年化波动率:基金收益的标准差。两只基金可能去年的收益相同,但波动率越小的基金,净值曲线越平稳。换言之,起伏不大,投资者的小心脏好受,更容易拿得住、不乱反应。

进阶指标(横向比较)

年化收益率、年化波动率、最大回撤,这些都是一只基金的内部评测指标。挑基金,我们还要对它做外部比较。

常用来对比的基准指数有沪深300、中证500指数等,还可以和同类策略基金作比较。常用指标包括Alpha收益、夏普比率等等。

一只基金的收益来源分为两部分:Alpha收益和Beta收益。其中Beta收益代表承担市场系统性风险带来的市场平均收益。Alpha收益代表超越市场基准的收益率,一般是基金经理通过选股、择时等主动管理获得的,反映了基金经理的实力。

夏普比率:代表每承受1单位风险,能获得多少回报。

专业指标

胜率:回望过去几个投资周期,盈利次数的占比。如某基金成立9个季度以来,有8个季度取得正收益,胜率即为8/9。

盈利能力:胜率×盈亏比,是比胜率更精细的指标。举个例子来讲,一个基金可能历史上盈利的次数高于亏损的次数,但如果一次亏损极大,很多可能将前面的多次盈利“吃掉”。所以盈利能力就是一个更具体的计算,衡量基金经理的实力。

其余的卡玛比率、下行风险都比较专业,普通投资者用到的场景很少。我们做下了解即可。

以上就是评判主动管理型基金的10大指标,我们普通投资者因为精力问题,把握最主要的几项指标即可:年化收益率、波动率、最大回撤、Alpha收益、夏普比率。

此外,对于被动管理型指数基金,在跟踪同一指数前提下,收益差距不会太大。重点考察基金公司和规模即可,可用跟踪误差和信息比率做筛选指标。

除了以上的定量指标外,我们提醒大家也要关注定性指标——投资经理变更情况。如果基金经理更换得很频繁,通常不是好事。一来,策略容易频繁更换,不利于长期投资;二来,说明业绩不佳,没有找到合适的人选。

02

排名选基要看长期

小编费力为大家解释那么多指标,是希望大家能从更底层的角度,去选择一只适合自己的基金。排名选基法固然有不错的参考性,但值得提醒的是:

在单一年度排名前列的基金,可能持仓集中、操作激进,在面临市场风格切换时,去年的策略不一定适用于今年的市场。所以,按照单一年度排名来挑选基金,投资决策可能滞后。

因此,比起单年度排名,我们更要关注基金的长期表现。

拿中银基金的成长股猎手王伟来说,他硕士毕业于上海交通大学工科,2010年加入中银基金管理有限公司,具有6年以上的基金管理经验,其投资偏好大盘成长,擅长挖掘成长性制造业产业中的机会,如新能源汽车、光伏、电子、传媒等。

上海交通大学工科硕士

2010年加入中银基金管理有限公司

主要研究方向:周期、制造业、传媒互联网和食品饮料

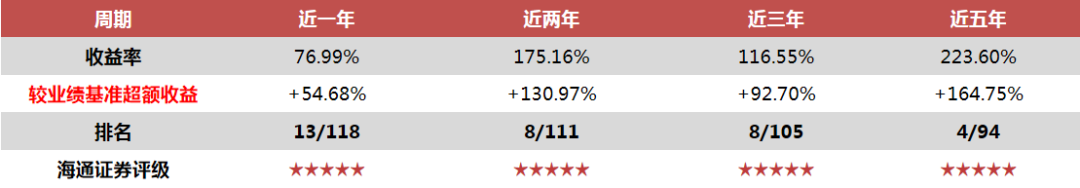

王伟自2015年5月28日起管理至今的【中银行业优选】,聚焦于新能源汽车、光伏、电子等成长股,历史业绩优异,近5年收益超基准收益+164.75%。根据海通证券数据,截至2021年1月底,近两年、近三年、近五年同类排名均位于TOP 10,并获得1年、2年、3年和5年评级★★★★★。

中银行业优选历史表现

数据来源:海通证券,截至20210129

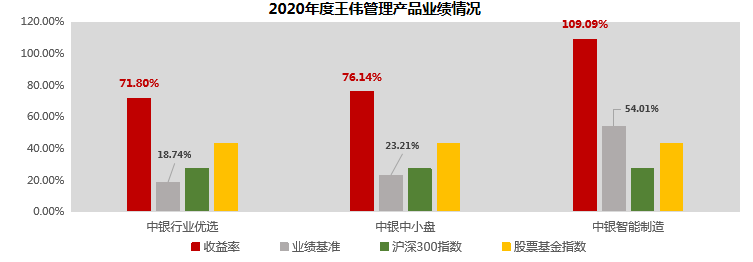

值得一提的是,王伟经理不光擅长“耐力长跑”,“爆发短跑”更是实力不俗。在2020年的结构性牛市中,其在管3只基金年度收益率均超过70%,其中【中银智能制造】业绩收益率实现翻倍,年涨幅达到109.09%,震荡市场下超额回报显著。

数据来源:银河证券,20200101-20201231

3月8日至19日,王伟即将发行【中银成长优选】股票型基金(代码:009379),聚焦中国产业升级、消费升级和平安中国的投资主线。

针对2021年,王伟认为长期慢牛格局值得期待,资本市场改革、居民资产配置转移和外资持续流入等因素将成为A股长期支撑。不过,慢牛中也蕴含震荡,流动性回归使得全球资本更看重价值投资。

当前,军工电子半导体处于历史中值附近,传媒通信、钢铁建材房地产均处于低位,金融+周期、化工及银行估值修复较为明显。

对于后期行业重点配置,王伟表示:年初把握周期和成长,周期关注受益于全球景气复苏的有色(铜/铝)、受益于油价上涨的化工,成长中关注新能源车、光伏、消费电子和军工;全年关注可选的修复机会(家电、家具、酒店)和出口链,另外5G后周期应用会在22年落地,市场可能会在21年提前反应。

王伟深耕成长性制造业领域已有12年,其投资逻辑更是管理【中银行业优选】中得到成功验证。穿越6年牛熊,长跑、短跑均取得不俗业绩的王伟,这次又将怎样书写下一个6年呢?

王伟历任管理产品有:中银美丽中国(具体业绩表现详见中银基金官方网站);现任管理产品有:中银中小盘(2015年3月任职)、中银优选(2015年5月任职)、中银智能制造(2015年6月任职)。中银中小盘于2011年11月23日成立,任职年份以来的回报/业绩基准回报分别为:2015年度44.18%/28.04%,2016年度-25.35%/-13.19%,2017年度5.55%/2.81%,2018年度-27.96%/-25.96%,2019年度47.36%/26.22%,2020年度76.14%/23.21%;中银优选于2009年4月3日成立,任职年份以来的回报/业绩基准回报分别为:2015年度49.09%/6.94%,2016年度-21.51%/-6.15%,2017年度28.84%/13.06%,2018年度-21.24%/-15.03%,2019年度55.40%/24.79%,2020年度71.80%/18.74%;中银智能制造于2015年6月19日成立,任职年份以来的回报/业绩基准回报分别为:成立日至2015年12月31日,0.50%/-23.80%,2016年度-28.16%/-16.79%,2017年度13.71%/0.49%,2018年度-38.98%/-24.03%,2019年度53.69%/23.28%,2020年度109.09%/54.01%。(数据来源:产品定期报告)

风险提示:本文所表达的观点以及陈述的信息是一般性的观点和信息,其与具体的投资对象、财务状况以及任何的特殊需求无关。文件中所表达的观点不构成中银基金管理有限公司的投资建议或任何其他忠告,并可能随情况的变化而发生改变。这些观点不必然反映中银基金管理有限公司任何部门的观点。中银基金管理有限公司尽力严谨处理本文所述的观点和信息,但并不就其准确性作出保证。如果您需要进一步的观点与信息,请与中银基金管理有限公司联系。

本产品由中银基金机构发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资有风险,在市场波动等因素的影响下,基金投资有可能出现亏损,在少数极端情况下可能损失全部本金。基金管理人不保证基金一定盈利,也不保证最低收益,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者投资基金前,应详细阅读基金的招募说明书、基金合同等法律文件,了解具体产品情况,并根据自身情况判断基金是否与其风险承受能力相匹配。