来源:永赢基金微讯

上周市场回顾

01

海外市场普跌

海外整体仍沿着财政刺激计划逐渐落地、货币宽松维持但不加码的主线推进;海外疫情的新增和疫苗的接种大体延续修复趋势。中期来看,疫苗接种推进+财政刺激有望落地将令市场担忧的政策和经济不确定性整体趋于缓和,全球再通胀预期难证伪,风险类和顺周期、再通胀类别的资产相对受益的逻辑目前来看确定性仍然较高。同时需关注病毒变异等可能破坏该逻辑的风险。

02

国内市场普跌

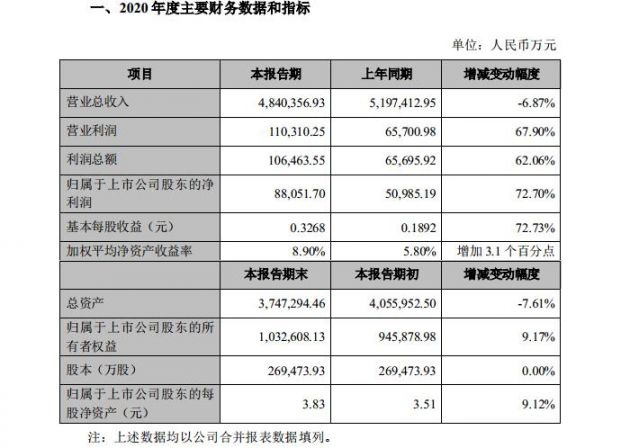

中证500 -5.06%;万得全A -5.92%;上证50 -6.42%;沪深300 -7.65%;创业板指 -11.30%。上周沪深两市成交额有所减少,北上资金净流出大幅增加,从融资融券数据来看,上周交易热度有所上升。

03

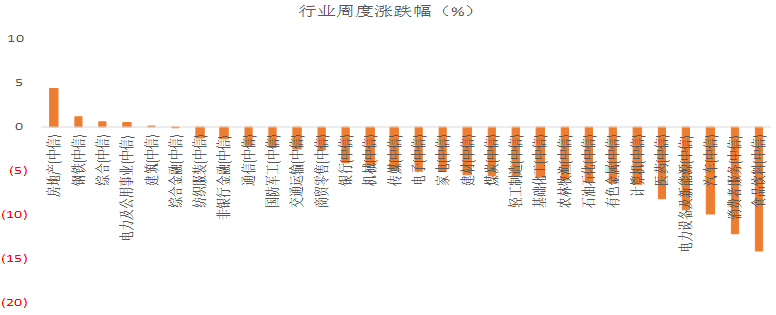

各行业普跌

跌幅前三名行业为食品饮料、消费者服务和汽车。

(数据来源:wind,2021/2/22-2021/2/26)

永赢基金认为:

理论上市场下跌空间可控,风格极致修复之后,考虑平衡配置,重视顺周期因子,自下而上精选个股。

近期美债收益上行,成为压制全球风险偏好的主要矛盾。我们认为短期市场对此可能过度担忧,全球Risk-off只是暂时的。提示几个逻辑:

(1)2月中旬以来,美债收益率上行主要由实际利率上行贡献,隐含通胀率反倒是回落的,而实际上,股市反映的是经济可能过热,通胀约束增强,远期存在宽松退出风险,我们认为当前的通胀有中期疫情改善+短期供给缺口+货币现象共同驱动,对海外货币政策宽松的约束依然是二阶导层面,国内货币政策暂时也是中性,理论上股票市场应该是存量博弈结构分化,而不是系统性下跌,未来我们关注大宗快涨之后的修正和美债交易层面问题之后的修正,这可能会带来风格的再平衡。

(2)两会临近,十四五规划全文值得期待。我们预计热点话题包括:科技创新、产业自主、释放内需(消费)、收入增长与收入分配、强化监管与反垄断、绿色发展与碳中和等。

(3)综合来看,在上周的“急跌”后,类似这种一周指数回调5-10%的急跌情况短期发生的概率已经不大,但由于调整时间尚短、幅度仍小、估值仍不低,成交量也没有出现明显的萎缩,我们估计市场后续逐步从当前急跌转为平缓盘整,大小市值板块内部结构分化。

结构配置依然聚焦顺周期,风格平衡

(1)短期来看,核心资产经过急跌,已经部分回归正常水平,可以结合基本面趋势加以关注等待市场情绪带来的较好的买点。

(2)中期顺周期品种依然是板块性更好的选择:外需中的化工、工业金属以及具有长期竞争力的出口型制造业公司,内需的关键词是后周期,包括地产后周期和后疫情复苏的部分(服务类)。

(3)重视未来5年的大主题碳中和对各行各业的影响。

风险提示:投资有风险,投资需谨慎。观点仅供参考,不构成投资建议。