文/理逻 黄祥鹏(实习生)

在防水涂料领域成为龙头企业后,东方雨虹的下一站是防水涂保一体化发展。

近年来,在发展防水业务的同时,公司开始往建筑建材系统服务商转型,创立了创立德爱威、卧牛山、华砂砂浆等系列子公司,开始发展保温、涂料、砂浆的业务。

对此,东吴证券认为,开展建涂、保温、砂浆、无纺布、粉料等新业务可以更好的满足客户一站式需求,并且涂料、保温、砂浆等市场规模可达5000 亿元,未来通过利用防水业务的渠道优势、客户资源优势、品牌优势等资源,防水业务和其他业务将实现协同,成为公司新的增长点。

公司方面在近期与投资者的沟通中也表示,目前保温市场市场规模有2000-3000亿,砂浆有8000亿。这些业务都将成为公司未来新的增长点,其中建涂作为公司最重视的新业务,近年来增速保持了翻翻的增速,2025年有望突破百亿。

那么,对于目前市值已超1100亿,市盈率超30倍的东方雨虹来说,防水涂保一体化还有多大想象空间,公司市值又有多少增量空间呢?

除防水外其余业务议价优势尚不明显

在与下游客户的议价能力方面,据公司表示,随着房住不炒政策不断深入,消费者将更加重视住房的质量,因此开发商在选择防水等建筑材料时,也会更加重视质量和服务都更加优质的供应商,而公司作为在防水、保温、涂料等领域都拥有较好口碑的企业,更受到客户的青睐,议价能力较强。

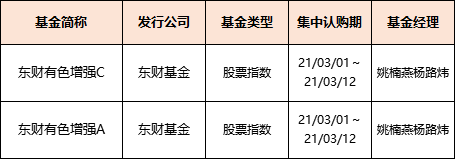

从2019年房地产500强企业首选供应商品牌占有率来看,防水领域东方雨虹具备明显的优势,占有率达35%,远超科顺和宏源。另外,在保温材料方面,东方雨虹旗下卧牛山节能以18%的首选率在保温材料类排名第一。涂料方面,公司旗下的德爱威凭借15%的首选率,获评高端水性涂料榜第一名,华砂以10%的首选率位列瓷砖胶供应商第四名。可见,公司的各类产品在供应商中拥有较好的口碑,为公司的议价能力提供了保障。

2019年房地产500 强首选防水材料供应商品牌占有率

数据来源:中国房地产业协会、中国房地产测评中心、东吴证券研究所

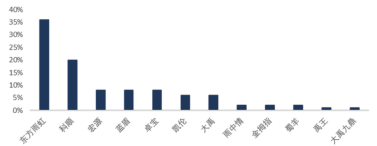

数据来源:中国房地产业协会、中国房地产测评中心、东吴证券研究所此外,在供给侧改革下,环保政策逐渐严格也使得上游小企业出清,龙头企业市占率提升。同时,房地产政策调控背景下,2019 年百强房企之间的兼并收购事件频现,房地产行业集中度维持上升趋势,而头部地产开发商采取集采来管控成本,且更倾向质量优异的头部供应商,也使得公司的市占率得到一定提升,从而具备议价能力。

资料来源:平安证券研究所

资料来源:平安证券研究所公司也表示,目前下游的前五大客户,为他们提供的防水材料都占据40%-50%以上,其中,公司占据保利供应商的40%,融创的50%,绿地的50%-60%,中海的60%以及万科的90%。此外,防水材料因为只占据建筑成本的1%,客户的敏感性较低,所以议价能力较好。反映到财报上,公司的防水产品毛利率基本维持在40%以上,盈利能力较强。

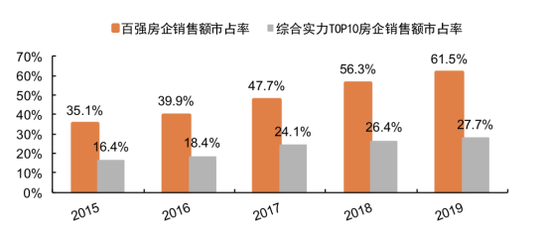

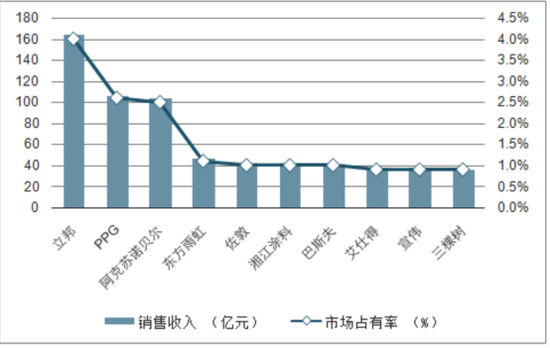

不过,在保温和涂料等领域,虽然公司具备一定口碑,但是公司刚处于起步阶段,市占率仍然较低,议价优势尚不明显。在涂料领域,竞争格局仍然及其松散,CR10仅为16%,龙头立邦只有4%市占率,而且国内涂料行业起步较晚,目前仍是国际品牌主导,外资品牌依靠标准的品质和全球化服务收到消费者青睐,18年涂料行业中CR10中有7家是外资品牌,虽然公司目前与外资品牌德爱威合作,但目前市占率仍然不足1.5%,因此虽然公司具备一定的口碑,但是在行业竞争格局松散,公司市占率不具备优势情况下,议价优势并不明显。

从毛利率来看,公司的涂料业务毛利率也仅为30%,除了规模尚未起来外,品牌也是重要原因,即使是未来有望达到40%,相较于国际品牌50%的毛利率仍然较低。而在保温材料和砂浆方面,保温材料缺乏统一标准,行业的毛利率普遍较低,仅为20%,而砂浆品种较多,行业也呈现数量多,规模小的松散格局,企业目前毛利率也仅为30%左右。

涂料行业头部企业市占率

数据来源:智研咨询

数据来源:智研咨询涂料、保温材料渗透率仍有提升空间

在渗透率提升方面,目前国内的涂料仍是以溶剂涂料为主,主要原因是水性涂料的成本较高,但是由于水性涂料更为环保,在全球的装修涂料中,水性涂料占主导地位,占全球所有建筑装饰涂料的84%,发达国家则高于平均值,但中国等亚太地区国家渗透率仍然较低。不过,近年来,由于水性涂料更具备环保的优势,并且相关部门对VOC含量的规定越发严格,许多政策相继出台,未来水性涂料渗透率提升是趋势。

同时,在精装修渗透率提升的趋势下,水性涂料的需求也有望持续增加。2019 年全国精装商品房渗透率达到 32%,同比增速为16%。2016年后国家陆续出台相关政策推动精装房在国内的普及,而目前对标国外,欧美等发达国家精装房渗透率均达到 80% 以上,未来我国精装房市场仍有较大发展空间。质量标准统一、环保要求高的精装房相对毛坯房能带来更高的涂料需求。在未来精装商品房渗透率有望进一步提升的背景下,水性涂料的需求能够得到更为有力的支撑。

此外,保温材料目前的渗透率随着国家对能耗管控逐渐严格,也将逐渐增加。近年来,《绿色建筑行动方案》、《促进绿色建材生产和应用行动方案》等政策相继颁布,鼓励发展绿色建材。

根据相关文件提出的目标,到2020年我国城镇绿色建筑占新建建筑比重提升到50%。绿色建筑建材利好政策密集出台,为保温、隔热、隔声等节能环保的节能材料扩大应用领域,打来了新的增长空间。

从地区来看,在公司调整了销售构架后,北上广深以外地区的渗透率也逐渐提升。公司表示,过去公司的业务主要集中在北上广深,导致了不同地区市占率区别较大,北上广深有10%以上,而广西云南仅1%-2%。而在资源配置改革后,将提升北上广深以外地区的市占率,加大渠道密度,扶持渠道合伙人,提升空白市场的渗透率。目前公司有12-13%市占率,在空白地区不断渗透后,计划2025年达到30%左右。

先发优势带来规模效应

从规模效应来看,公司在防水材料上,规模效应已经显现,公司的防水涂料的市占率远超其他竞争者,毛利率也维持在40%左右。由于受到运输条件和运输成本的制约,防水产品销售有销售半径限制,生产格局呈现地区化特征。而截止到2019 年 底,公司旗下50 余家分子公司,在顺义、金山、岳阳等地建设有28 个生产研发物流基地,80余条先进生产线,业务范围覆盖华北、华东、东北、 华中、华南、西北、西南等地区,辐射半径达 300 公里,可以以较低的仓储、物流成本辐射全国市场,在供货能力方面远超同行业其他竞争对手。

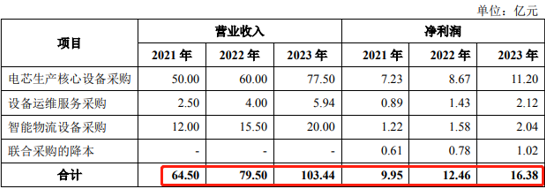

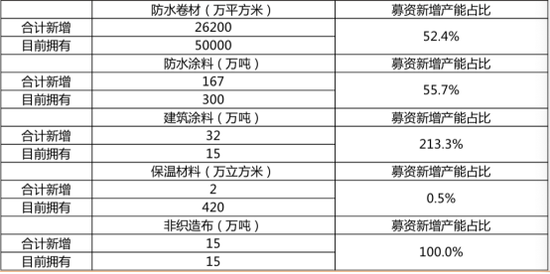

此外,公司通过80亿的定增,正不断增加其余品类的产能,其中建筑涂料此前拥有15万吨,新增后达到47万吨,保温材料原本420万吨,新增后422万吨。公司表示,随着产能投放,公司涂料业务毛利率有望从30%提升至40%,其余业务毛利率也将有一定提升。并且,公司可以利用原本防水材料的仓储、物流布局优势,降低成本。

募投项目产能情况

数据来源:天风证券

数据来源:天风证券一位机构投资者表示,东方雨虹在2021年营收仍有望保持20%的增速,主要源自保温、涂料等新品类扩张,但由于新业务毛利率等于存量业务,公司整体毛利率有下降的风险。“保温、建筑涂料等新赛道的开辟为东方雨虹带来新的增长动能,但目前看公司在这些新赛道的竞争优势尚不明显,公司净利润的增速恐怕会低于收入增速,净资产收益率稳定维持在20%以上可能难度颇大”,该人士表示。

2020年三季报显示,睿远成长价值,以及交银的三只基金仍在东方雨虹前十大股东之列,但睿远基金已持续3个季度减持公司股份。

扫二维码,3分钟极速开户>>