来源:招商食品饮料

近期板块较大幅度回调,短期情绪与资金面的波动易让人忽略基本面中的乐观因素。历史的回调上,业绩稳定性、成长性均较强的优质资产不断用业绩证明了自己,未来也将如此。短期波动提供了长线布局的机会,持有优质资产终将获得长期较高复利。我们建议以一年维度加配高端白酒(茅五泸),享受估值合理,业绩确定下的绝对收益,消费回暖中次高端白酒同样享受发展弹性,优先推荐洋河、古井,继续推荐汾酒、今世缘,关注水井坊。食品精选超预期个股,推荐估值偏低的伊利蒙牛。涪陵榨菜、绝味、恒顺等个股,亦有超预期潜力,维持强烈推荐。

报告正文

一、板块回调点评和最新观点:优质资产会证明它自己

1、路演反馈:流动性的悲观预期,在短期快速反应,湮没了基本面的乐观因素

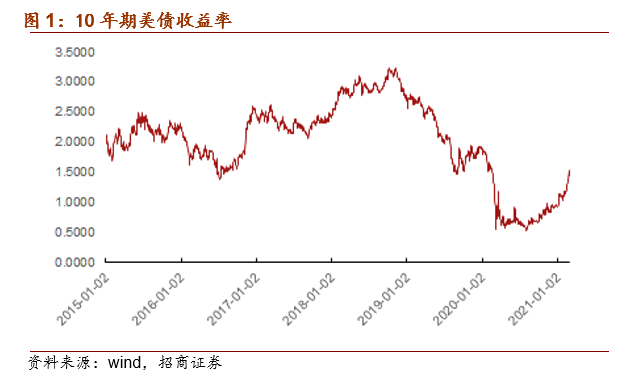

流动性、美债收益率上行等引起情绪波动,引发板块回调。本周食品饮料板块回调较大(-14.3%)。从路演反馈来看,主要系国内流动性收缩、美债收益率上行预期、资金风格切换等导致情绪波动,引发板块回调,普遍对基本面的担忧较小

我们认为:

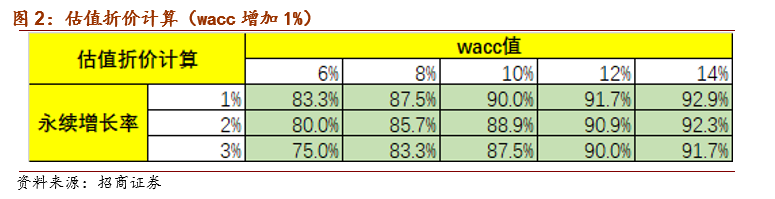

1)市场情绪在较短时间反应了悲观预期。如美债收益率上行,导致的估值回调,若根据wacc值每变动1%,实际影响估值回调幅度应当对应10%左右,年后美债收益率上行0.25%,但年后食品饮料指数已经回调超过15%。

2)A股情绪化更严重,如高端白酒回调较大,而海外市场奢侈品龙头收到影响相对较小。其中贵州茅台、五粮液、泸州老窖回调幅度分别为-13.7%、-18.7%、和-21.1%;而海外奢侈品龙头中,LVMH集团、开云集团、爱马仕国际跌幅分别为-2.0%、-0.1%和-2.9%

3)市场过多关注了资金面,基本面的乐观因素基本被湮灭。虽然高端白酒在节前已经反应了需求的强势,但是很多次高端白酒、食品由于疫情担忧,节前的预期非常谨慎(股价也因此受到压制),从节后情况来看显然超过节前的预期,但这种正向的变化在负面情绪中湮没了。

4)市场对食品板块基本面较强普遍具有一定认知,但根据我们了解下来,相对市场认知,仍具备超预期的可能。我们认为市场对春季动销不错有一定的认知,但很可能低估了后续的回补能力、年内持续超预期的可能,真实的情况将陆续体现在业绩中。

2、我们的立足:优质资产会证明它自己,持有好的商业模式,穿越恐惧与贪婪

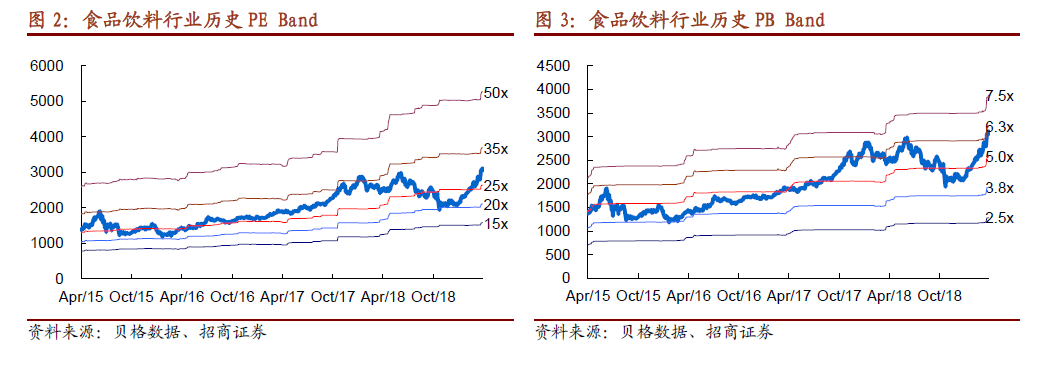

1)区别于一些市场观点中认为的白酒估值非常贵,我们认为,高端白酒板块整体估值维持在年内50X左右是较为合理的。海外奢侈品估值TTM28.5x-64.6x之间,19年业绩增速在-40%-13%之间,考虑到未来我国的无风险利率与海外趋于相似,即便海外略宽松,但我国资产可以通过盈利增长速度弥补,因此我们认为高端白酒板块估值整体稳定在50X左右较为合理。

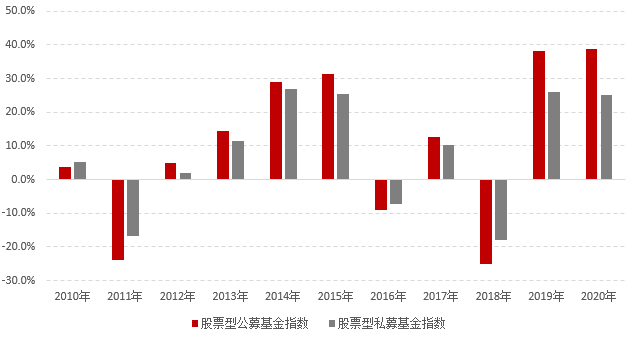

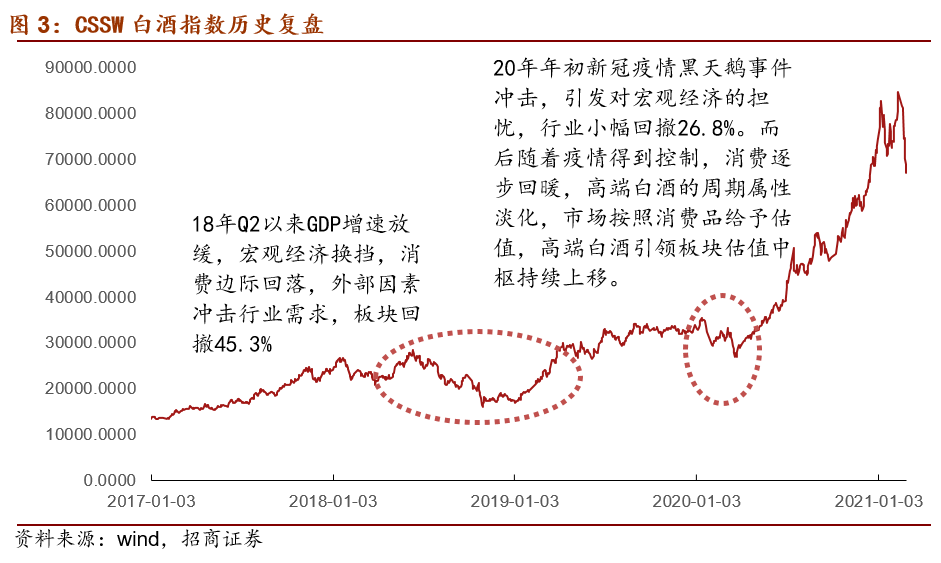

2)区别于一些市场观点中认为的白酒是“抱团股”,我们认为,白酒始终面临较高的资金博弈。事实上,由于白酒持股的分散性,是优质资产中资金吞吐量最大,最难被“抱团”的优质资产,典型的体现是18-20年每年都有较大的资金分歧,导致的股票阶段性回撤幅度较高,这也使得每隔一段时间就存在资金“抱团”风险的释放。

3)优质资产会证明它自己。从历史来看,白酒除了12-13年需求导致的业绩下滑,从15年以来,整体基本面、业绩均表现出色,尤其是近年来,在产业集中的背景下,名酒品牌、头部的调味品、食品公司,业绩稳定性、成长性均较强,优质资产在过去用业绩证明了自己,未来也将如此。1年维度来看,经济的回暖也将传导至消费,从刚刚过去的春节来看,消费者信心恢复程度高于我们的想象,根据我们的判断,我们不仅想强调春节的基本面情况良好,更多的,从中期1-3年维度,业绩有不断上调、持续超预期的可能。

4)持有好的商业模式,穿越贪婪和恐惧,这非常难,也因此值得享有较高复利。我们始终认为,研究学习能力不断提升,专业的机构管理人的选股质量就如同消费升级一样不可逆。好的商业模式、优质的资产非常稀缺,我们致力于为投资者选择优质资产,希望能陪伴这些好公司成长,也相信这些优质资产能为长期持有的投资者创造较高复利。在历史的长河中,20-30%的波动,既很难捕捉,同时(在巨大的长期复利面前)又显得微不足道。

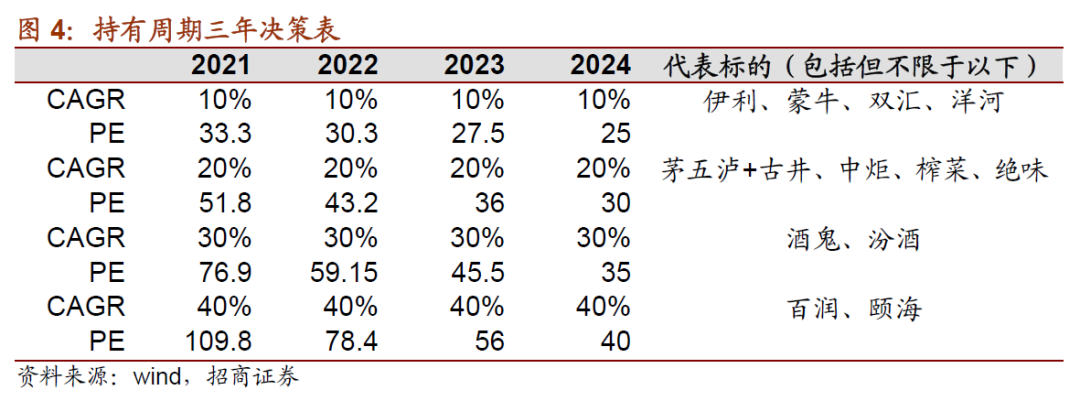

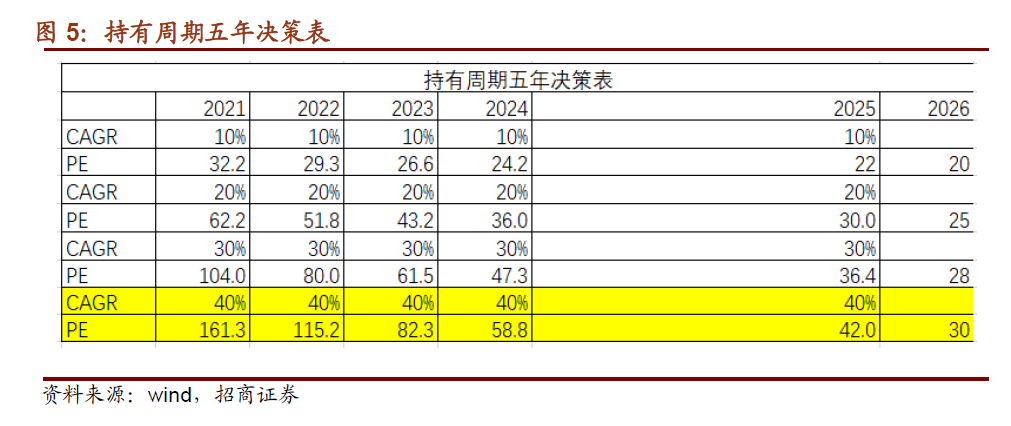

3、配置方向:持股周期决定了选股方向,1年维度建议加配高端白酒(或者说,以高端白酒为代表的增速cagr15-20%赛道)

虽然市场担忧“风格转换”,但我们不建议再降低资产配置质量。当下市场波动较大,但市场先生很难捉摸,眼下大家担心下行风险,但转天就又担心上行风险。资产的属性是客观的,不建议因为短期的情绪、难以把握的政策因素,大幅降低配置资产质量。由于流动性的边际收窄预期,则更要看重资产质量+业绩的兑现度。这与我们去年年度策略观点中的提到的观点也是一脉相承。

短期可以买入30X左右大龙头防御。19-20年由于部分优质龙头,不符合流动性宽松背景下的选股方向(市值终值想象空间大),因此估值扩张的相对慢,但依然在产业链中具有较强的地位。如30X左右的伊利蒙牛、洋河股份,可以在短期内作为防守标的首选。

1年维度建议加配高端白酒(或者说,以高端白酒为代表的增速cagr15-20%赛道)。以高端白酒为例,其估值已经逐步回落到50X以下,板块每年15-20%的业绩成长较为确定,对应明年40X,对应三年后30X,在较为悲观的预期下,一年(实际上半年,到中秋后开始估值切换)也有绝对收益。如果市场情绪反转(从谨慎到中性或乐观),这些依然赛道具备非常大的上行风险。估值在40-50X,业绩3年维度保持在15-20%的赛道,除了高端白酒,还包括次高端中的古井、洋河,食品中的中炬、榨菜等公司。

受制市场情绪,短期市场畏高,但也因此为长线资金布局高成长公司腾挪空间。资金期限越是长期,越应当买入确定的高成长板块。受制波动加大,短期绝对估值较高的面临市场的畏高情绪,但正是如此,可能会给长线资金买入高成长标的的较高折扣,建议紧盯机会,获得更好的购买成本。

二、渠道调研周周鲜:动销保持良性,批价稳中有升

茅台:原箱批价3180,环周上涨30元,散瓶批价2430,环周上涨30元,库存基本为0。拆箱政策仍持续,3月款已打,货还未到。非标茅台如生肖酒、老酒、精品批价上行100-700不等。

五粮液:批价960-980,打款40%+,发货2-4个月,库存0.5-1个月左右。

泸州老窖:批价860-870,打款40%-60%,发货2-3个月,库存维持1个月。

三、核心公司跟踪:白酒基本面仍强劲,食品收入有望提速

贵州茅台:茅台集团营收超预期,回调中买入优质资产。根据《贵州省2020年国民经济和社会发展计划执行情况与2021年国民经济和社会发展计划草案的报告》,2020年茅台集团营业收入和利润总额分别同比增长13.7%和18.2%,超出茅台集团此前定下10%的增长目标。根据贵州茅台此前发布的业绩预告显示,预计2020年营收业绩同比增长10%/10%,分别为977亿和455亿元。据测算,茅台集团和贵州茅台的利润总额差约为102亿,较19年增长59亿左右,结合习酒20年含税销售额103亿,较19年增长23.2亿元,茅台20年实际业绩有超过预告,或者为21年留有余力的可能。渠道调研反馈,茅台节前库存基本清零,节后批价稳中有升,需求旺盛,基本面强劲,短期情绪影响估值回落正带来布局好时机,维持“强烈推荐-A”评级。

五粮液:五粮液计划外执行999价格。渠道调研反馈,茅台拆箱政策和价格查处严格,五粮液最大程度受益于茅台一瓶难求,春节动销超预期。经销商出货同比增长,库存低于往年同期,动销同比双位数增长。公司力挺批价目标不改,希望短期站上1000后力争1120,计划外执行999价格,团购持续发力,高端新品有序推出。看好千元价格带品牌力最强和渠道改善后经营正循环加速,短期业绩存在超预期可能,或强势补涨,维持“强烈推荐-A”评级。

洋河股份:业绩留有余力,经营步入正循环。洋河股份发布2020年度业绩快报,公司20年实现营业收入211.25亿,同比下降-8.65%,净利润74.77亿,同比增长1.28%,Q4收入同比增长9.00%,净利润同比增长23.36%,业绩基本符合我们预期。我们认为公司经过一年多的调整,今年改善趋势良好,梦6+势能加快释放,水晶版M3、天、海有望逐步完成升级。21年新领导班子上任,正值“十四五”规划开局之年,继续看好梦之蓝品牌力及渠道的边际改善,带动M系列重回成长快车道,略调整21-22年EPS5.39、6.31,近期资金松动估值回落,建议逢低布局,维持“强烈推荐-A”评级。

洽洽食品:春节备货延期,关注Q1收入弹性。洽洽食品发布2020年度业绩快报,Q4公司收入增速放缓,主要系21年春节较晚,渠道备货从21年1月份开始,比去年同期晚10-20天。不考虑备货节奏,假设20Q4+21Q1合并收入同比双位数增长,21年Q1有望实现开门红。全年来看,低基数下收入增长有望提速,营业利润率保持稳中有升的态势。我们上调20-22年EPS至1.56、1.78、2.02元(前次 1.49、1.72、1.96元),维持“强烈推荐-A”评级。

涪陵榨菜:Q4业绩高增,看好收入提速。涪陵榨菜发布2020年度业绩快报,公司Q4收入同比增长23.15%,归母净利润同比增长87.54%,业绩超预期。我们认为公司21年高增长目标驱动下,渠道深挖及费用投入将不断为公司打开空间,做大市场的同时提高份额。低库存、顺周期的背景下看好收入中枢的不断提速。投资建议:当前位置下估值仍处于安全边际内,属于安全性较高的标的,全年业绩或有高弹性,建议逢低布局!我们上调20-22年EPS为0.97、1.07、1.33元,维持“强烈推荐—A”评级。

绝味食品:年货节销售旺盛,中期开店提速。本周绝味临时股东大会审议并通过了股权激励计划等相关议案。未来3-5年公司加速开店,预计中枢提高至1500-2000家,股权激励目标的完成核心还是依靠鸭脖主业。春节期间,就地过年号召下一二线城市人口流出减少,绝味营业门店数明显高于往年春节,同时公司推出年货节活动,上新部分餐桌卤味产品,动销旺盛迎来开门红。近期估值回落提供布局机会,继续维持“强烈推荐-A”评级。

调味品春节跟踪反馈:整体动销稳健,餐饮强势反弹。根据春节期间对KA渠道的草根调研以及节后渠道跟踪反馈来看,调味品整体动销呈现出稳定态势。各公司渠道积极完成备货,商超及线上渠道受疫情影响不明显,因此保持平稳。餐饮渠道迎来较为强势反弹,华中地区海天、李锦记库存维持低位,中炬餐渠超额增长,餐饮火爆的情绪有望持续至2月底。华东地区恒顺同比去年增幅较大,库存水平较低。整体一季度预计各调味品公司有较好的增势,成本推动下全年视角仍看好调味品的业绩兑现。

乳制品春节跟踪反馈:旺季动销超预期,白奶带动新增长。节前市场担忧疫情限制流动,对乳制品销售预期较低。节后我们进行华中地区乳制品调研,反馈一二月份整体销售同比19年(春节前40天)增长15%,比20年同期增长更高,顺利达成目标,春节期间白奶终端动销超出19年水平。一月渠道备货顺利,春节动销实现开门红,叠加去年低基数,龙头一季度目标达成概率高。当前全渠道库存处于低位,买赠促销投入有望趋缓,叠加高端产品占比提升,建议关注低基数下的业绩弹性。前期市场担忧压制伊利、蒙牛股价表现,预计短期内双击效应较大,加强推荐!

四、投资策略:首推白酒,推荐业绩超预期食品

我们对短期不悲观,对长期更为乐观。流动性的悲观预期,在短期快速反应,湮没了基本面的乐观因素,导致板块回调较大。但我们坚信好的商业模式是长期复利的关键,也坚信优质资产会证明它自己。短期来看,春节反馈较为乐观只是基本面超预期的开端,一年维度不少资产均有上调eps的潜力。

估值合理,成长加速,首推白酒。当前位置,高端白酒依然为首选,高端白酒估值回落到50X以下,估值合理,业绩确定性高,一年维度来看有绝对收益。全年消费回暖过程中,部分次高端、中档酒与经济敏感度较高,享受发展弹性,业绩有不断上调可能性。次高端白酒中优先推荐洋河、古井,继续推荐汾酒、今世缘,关注水井坊。节奏上来看,糖酒会、Q1业绩均构成短期催化剂。

推荐业绩超预期食品。精选食品个股,反复斟酌业绩兑现性。从Q1来看,乳制品业绩仍有超预期可能,同时估值相对偏低,推荐伊利蒙牛。涪陵榨菜、绝味、恒顺等个股,亦有超预期潜力,继续维持强烈推荐。

风险提示:需求超幅回落、成本上涨、外资流出、税收政策变化、竞争加剧等

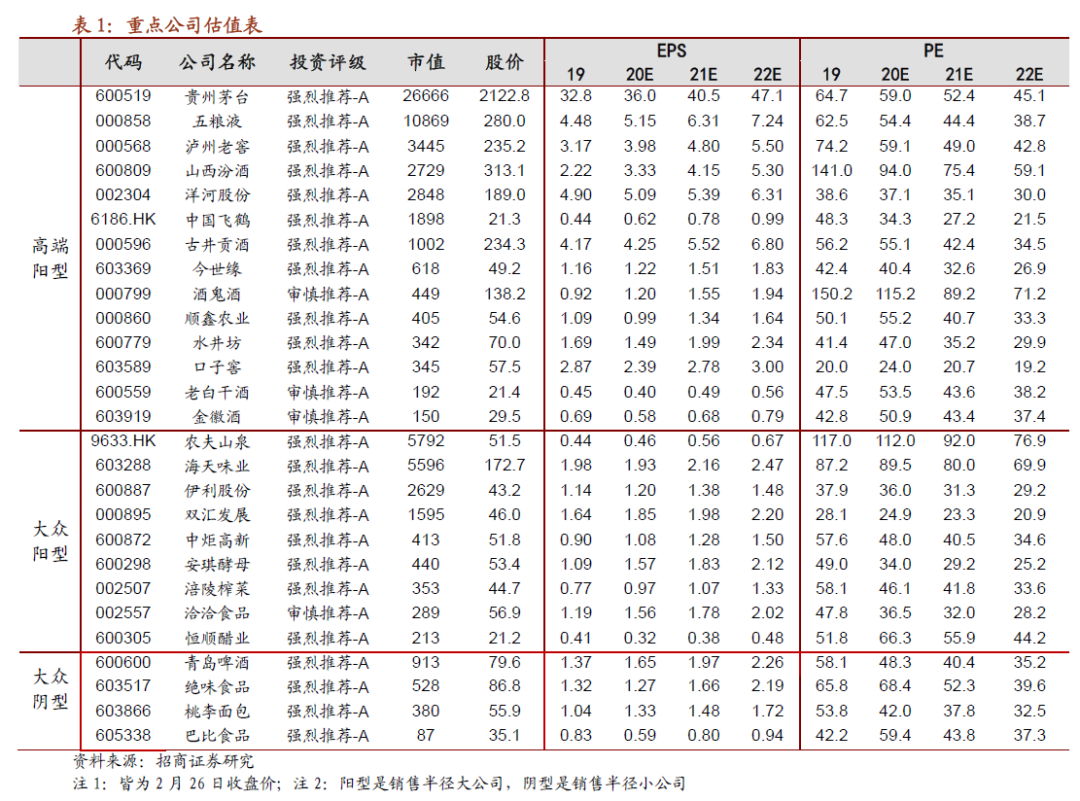

五、行业重点公司估值表

参考报告

1、《食品饮料周报暨大众品草根调研反馈—春节销售超预期,消费升级正当时》2021-02-21

2、《食品饮料行业2月最新观点—疫情降低预期,逢低加大布局》2021-02-01

3、《白酒行业专题报告—疫情反复,对21年白酒春节动销影响几何?》2021-01-25

作者风采

杨勇胜:食品饮料首席分析师,武汉大学本科,厦门大学硕士,西方经济学专业,11-13年就职于申万研究所,14年加入招商证券,8年食品饮料研究经验。

于佳琦:南开大学本科,上海交通大学硕士,CPA,16年就职安信证券,17年加入招商证券,3年食品饮料研究经验。

李泽明:四川大学本科,北京大学硕士,17年就职国泰君安证券,18年加入招商证券,3年消费品研究经验。

任龙:美国伊利诺伊理工斯图尔特商学院硕士,20年加入招商证券,5年消费品公司工作经验。

田地:复旦大学本科,复旦大学硕士,20年加入招商证券

附录:

特别提示

本公众号不是招商证券股份有限公司(下称“招商证券”)研究报告的发布平台。本公众号只是转发招商证券已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。

本公众号所载信息、意见不构成所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。该等信息、意见在任何时候均不构成对任何人的具有针对性、指导具体投资的操作意见,订阅者应当对本公众号中的信息和意见进行评估,根据自身情况自主做出投资决策并自行承担投资风险。

招商证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。对依据或者使用本公众号所载资料所造成的任何后果,招商证券均不承担任何形式的责任。

一般声明

本公众号仅是转发招商证券已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见招商证券网站(http://www.cmschina.com/yf.html)所载完整报告。

本公众号所载资料较之招商证券正式发布的报告存在延时转发的情况,并有可能因报告发布日之后的情势或其他因素的变更而不再准确或失效。本资料所载意见、评估及预测仅为报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。

本公众号所载资料涉及的证券或金融工具的价格走势可能受各种因素影响,过往的表现不应作为日后表现的预示和担保。在不同时期,招商证券可能会发出与本资料所载意见、评估及预测不一致的研究报告。招商证券的销售人员、交易人员以及其他专业人士可能会依据不同的假设和标准,采用不同的分析方法而口头或书面发表与本资料意见不一致的市场评论或交易观点。

本公众号及其推送内容的版权归招商证券所有,招商证券对本公众号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

扫二维码,3分钟极速开户>>