倒春寒过去,阳春三月来(王德伦,李美岑)——A股策略月报【兴证策略|大势研判】

来源:XYSTRATEGY

欢迎大家关注兴证策略新公众号“王德伦策略与投资”,我们将会在新公众号上陆续发布策略投资内容,点波关注不迷路哦!

投资要点

整体而言,我们维持发布年度策略《权益时代新格局》以来,看好市场,把握做多窗口期。我们自11月份以来重点推荐的优势制造出口链+消费中的服务型消费持续位列行业涨幅榜前列。

市场经过急速、快速调整后,正逐步接近本轮调整尾声。从整个3月份来看,我们看好市场,随着“倒春寒”逐步过去,有望慢慢迎来阳春3月。市场凭什么反弹?靠什么反弹?

春节就地过年,中国经济复苏时间拉长;美国疫苗接种加速与1.9万亿美元法案通过,中美经济复苏共振跨度扩大;PPI刚刚开始转正进入加速上行周期;基本面迎来量价齐升格局。“倒春寒”慢慢过去,阳春3月有望逐步到来,把握基本面复苏的结构性亮点,把握2条主线:1)全球复苏,量价齐升的中上游周期制造品。2)从疫情中逐步恢复的服务型消费。

中国、美国经济复苏共振期,量价齐升,中上游企业盈利快速复苏。

1)中国春节就地过年,有望拉长中国经济复苏的持续时间,延缓一季度末拐头向下的斜率。2)拜登1.9万亿刺激计划已获得众议院通过,只需等待参议院通过即可实施。3)美国地产销售仍在持续向上,景气有望持续到2021Q2末Q3初,现阶段美国地产库存处于历史较低位,销售有望带动投资,加速经济复苏。4)全球大宗价格上涨,PPI有望在Q2提升至5%-6%,A股中上游周期行业受益。

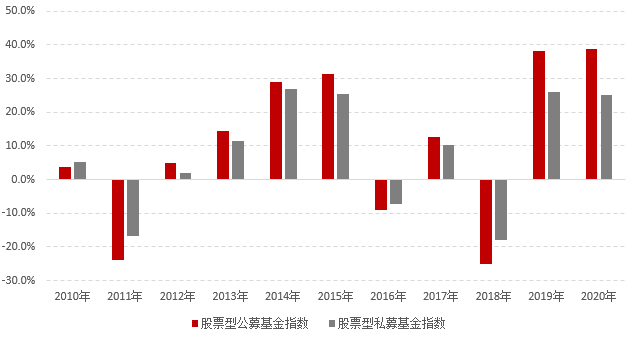

中国、美国经济复苏共振时间交差增多,PPI刚刚转正进入加速上行周期。回顾A股历史,PPI上行,对于整体企业盈利形成较为积极的推动、而在PPI上行回升阶段,无论是2009-2010,还是2016-2017两轮PPI回升,中上游顺周期板块都存在较好的表现。

美债短期上行斜率过快成为市场调整导火索,流动性收缩可能性仍较低。

近期市场由于美债收益率上行斜率过快出现一定调整。从我们观察来看,过去1周多时间,美债收益率上行主要反映了实际利率的上行,所以部分高估值的品种短期出现了较大幅度调整。往后看,1)拜登1.9万亿第三轮刺激计划即将实施,为了降低债务成本压力,美国实际利率短期较难快速上行,也会压制TIPS收益率;2)美联储主席近期多次发表谈话,强调“耐心维持宽松”的重要性,距离充分就业和强劲复苏的就业市场仍有很大距离;3)2月26日最新政治局会议,关于宏观政策和货币政策强调,保持宏观政策连续性、稳定性、可持续性,稳健的货币政策要灵活精准、合理适度,整体来看流动性大幅度收缩可能性较低。

板块配置:1)选择全球复苏+PPI上行,量价齐升,关注化工、有色、机械、家电、汽车,以及新能源车、半导体等成长链条的中上游材料与设备;2)受益于从疫情中逐步恢复的服务型消费,如酒店、影视、医美、餐饮旅游、免税、医药等。

1)受益于全球经济复苏,PPI上行,中上游周期品改善大趋势。从经济复苏的角度来看,中国和全球进入复苏周期,美国无论短期刺激计划和中长期基建计划,都有利于中上游大宗和原材料,出口链条相关的出口品。可重点关注:化工(MDI、农药、钛白粉)、有色(工业金属)、机械、家电、汽车。其次,本身行业赛道景气,关注相对业绩更好的新能源车、半导体等链条的中上游材料与设备的机会。

2)受益于从疫情中恢复的服务型消费。从2020年受损到2021年受益,从疫情中逐步恢复的服务型消费值得重点关注。如:春节档持续超预期的影视服务类,恢复趋势明显提速与消费回流的景区和演艺,以及受益于飞机供给增速收缩+航司集中度提升+时刻供给结构优化的航空等等细分领域。同时,也需要关注类似医美等此前由于疫情无法见面,2021年逐步能够恢复见面的相关服务型消费领域情况。

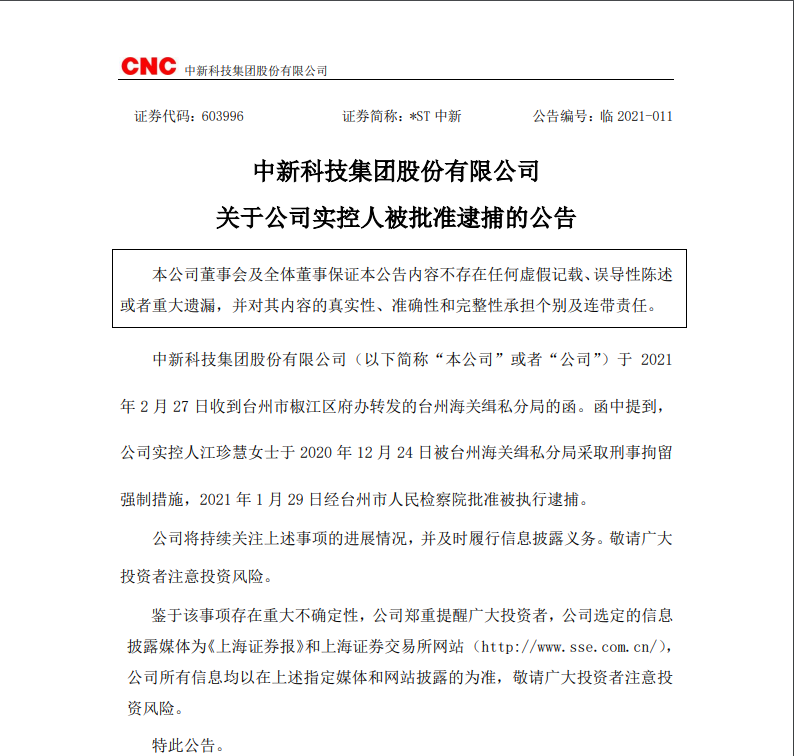

风险提示:关注三大攻坚战“抓好各类存量风险化解和增量风险防范”,特别是对于新经济业态、新型垄断和新型大而不倒可能的监管,给相关公司基本面经营和投资者预期带来的影响。

风险提示:

关注三大攻坚战“抓好各类存量风险化解和增量风险防范”,特别是对于新经济业态、新型垄断和新型大而不倒可能的监管,给相关公司基本面经营和投资者预期带来的影响。

报告正文

展望:倒春寒过去,阳春三月来

整体而言,我们维持发布年度策略《权益时代新格局》以来,看好市场,把握做多窗口期。我们自11月份以来重点推荐的优势制造出口链+消费中的服务型消费持续位列行业涨幅榜前列。

市场经过急速、快速调整后,正逐步接近本轮调整尾声。从整个3月份来看,我们看好市场,随着“倒春寒”逐步过去,有望慢慢迎来阳春3月。市场凭什么反弹?靠什么反弹?

春节就地过年,中国经济复苏时间拉长;美国疫苗接种加速与1.9万亿美元法案通过,中美经济复苏共振跨度扩大;PPI刚刚开始转正进入加速上行周期;基本面迎来量价齐升格局。“倒春寒”慢慢过去,阳春3月有望逐步到来,把握基本面复苏的结构性亮点,把握2条主线:1)全球复苏,量价齐升的中上游周期制造品;2)从疫情中逐步恢复的服务型消费。

中国、美国经济复苏共振期,量价齐升,中上游企业盈利快速复苏。

1)中国春节就地过年,有望拉长中国经济复苏的持续时间,延缓一季度末拐头向下的斜率。2)拜登1.9万亿刺激计划已获得众议院通过,只需等待参议院通过即可实施。3)美国地产销售仍在持续向上,景气有望持续到2021Q2末Q3初,现阶段美国地产库存处于历史较低位,销售有望带动投资,加速经济复苏。4)全球大宗价格上涨,PPI有望在Q2提升至5%-6%,A股中上游周期行业受益。

中国、美国经济复苏共振时间交差增多,PPI刚刚转正进入加速上行周期。回顾A股历史,PPI上行,对于整体企业盈利形成较为积极的推动、而在PPI上行回升阶段,无论是2009-2010,还是2016-2017两轮PPI回升,中上游顺周期板块都存在较好的表现。

美债短期上行斜率过快成为市场调整导火索,流动性收缩可能性仍较低。

近期市场由于美债收益率上行斜率过快出现一定调整。从我们观察来看,过去1周多时间,美债收益率上行主要反映了实际利率的上行,所以部分高估值的品种短期出现了较大幅度调整。往后看,1)拜登1.9万亿第三轮刺激计划即将实施,为了降低债务成本压力,美国实际利率短期较难快速上行,也会压制TIPS收益率;2)美联储主席近期多次发表谈话,强调“耐心维持宽松”的重要性,距离充分就业和强劲复苏的就业市场仍有很大距离;3)2月26日最新政治局会议,关于宏观政策和货币政策强调,保持宏观政策连续性、稳定性、可持续性,稳健的货币政策要灵活精准、合理适度,整体来看流动性大幅度收缩可能性较低。

板块配置:1)选择全球复苏+PPI上行,量价齐升,关注化工、有色、机械、家电、汽车,以及新能源车、半导体等成长链条的中上游材料与设备;2)受益于从疫情中逐步恢复的服务型消费,如酒店、影视、医美、餐饮旅游、免税、医药等。

1)受益于全球经济复苏,PPI上行,中上游周期品改善大趋势。从经济复苏的角度来看,中国和全球进入复苏周期,美国无论短期刺激计划和中长期基建计划,都有利于中上游大宗和原材料,出口链条相关的出口品。可重点关注:化工(MDI、农药、钛白粉)、有色(工业金属)、机械、家电、汽车。其次,本身行业赛道景气,关注相对业绩更好的新能源车、半导体等链条的中上游材料与设备的机会。

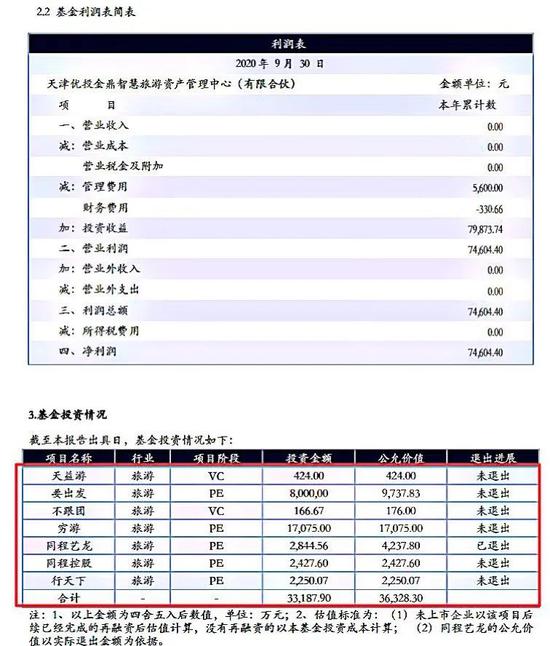

2)受益于从疫情中恢复的服务型消费。从2020年受损到2021年受益,从疫情中逐步恢复的服务型消费值得重点关注。如:春节档持续超预期的影视服务类,恢复趋势明显提速与消费回流的景区和演艺,以及受益于飞机供给增速收缩+航司集中度提升+时刻供给结构优化的航空等等细分领域。同时,也需要关注类似医美等此前由于疫情无法见面,2021年逐步能够恢复见面的相关服务型消费领域情况。

风险提示

关注三大攻坚战“抓好各类存量风险化解和增量风险防范”,特别是对于新经济业态、新型垄断和新型大而不倒可能的监管,给相关公司基本面经营和投资者预期带来的影响。

扫二维码,3分钟极速开户>>