【事件】

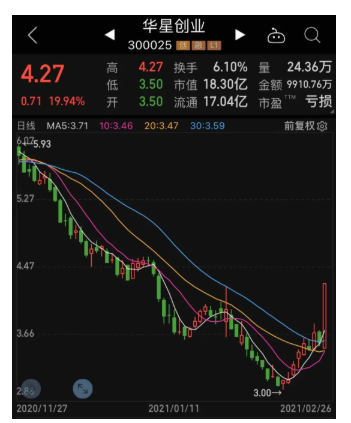

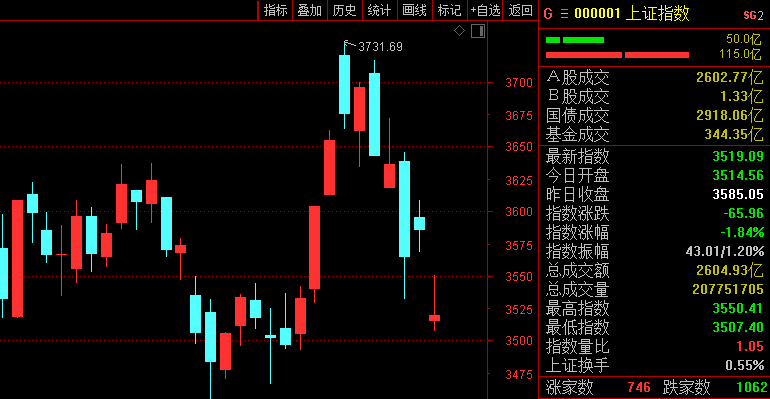

昨夜,10年美债利率突破关键关口1.5%,并在盘中一度创下1.61%的高点,为2020年疫情爆发以来的新高,债券的剧烈波动导致美股市场特别是成长股大跌,纳斯达克大跌3.5%,道琼斯和标普500指数分别下跌1.8%和2.5%。。受此消息影响,今日中小板指下跌2.62%,沪深300指数下跌2.43%,有色金属、银行和国防军工板块跌幅居前。

【原因分析】

美债长端利率的上行,与近期全球整体疫情改善、疫苗接种加速、美国新一轮1.9万亿财政刺激渐行渐近背景下,增长和通胀预期进一步向好的大方向一致,但隔夜利率突然加速上行,不排除在突破关键利率后情绪因素影响,而并非完全的基本面因素;

市场可能倒逼央行做出鹰派行动,全球资本市场不相信央行会一直保持非常低的利率水平,而提前反映了加息预期。

【中欧观点】

主要资产价格大幅波动的源头依然是债券利率上行,与近期市场担忧增长预期向好和通胀走高推升利率、进而可能压制估值拖累市场的担忧一脉相过程,而且上升斜率快速上升,足以引起资本市场高度市场警惕;

今年两会即将在三月初召开,两会前市场波动水平可能降低,今年的政府工作报告和十四五规划的敲定有望强化A股市场的政策预期,结合国内经济的持续强势,有望带来对部分周期板块的较好的结构性投资机会。

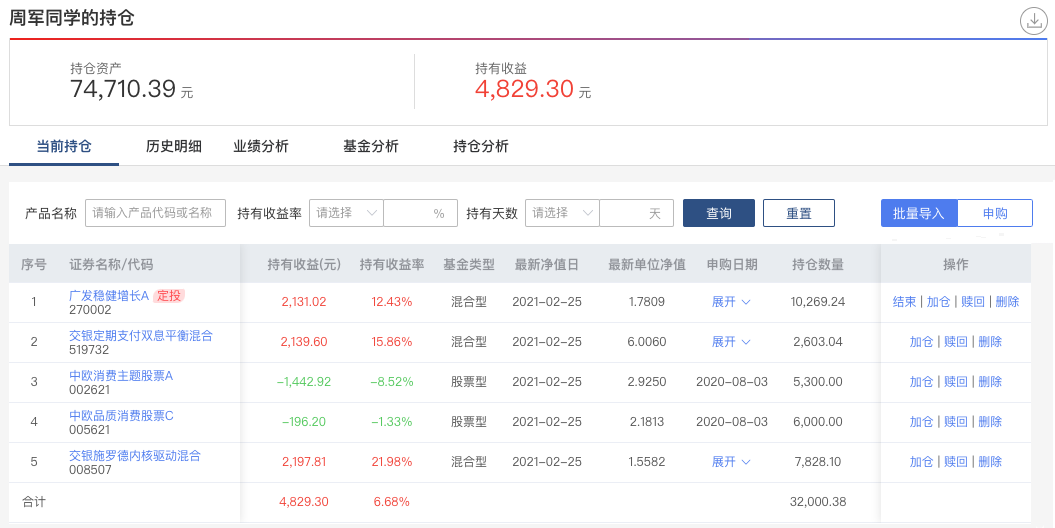

延续我们前期观点市场,在前期“抱团”瓦解后市场情绪短期内不会快速再次聚集,近期中小盘股票的上涨可能仅是前期快速下跌的修复。两会将是一个重要的时间窗口,在当前短暂的真空期内市场可能仍以震荡为主。从宏观角度,目前整体宏观状态表现为“繁荣”,我们当前资产配置的建议仍为结构性超配股票和商品,股票中可选消费受益于量价齐升利润恢复,我们仍较为看好股价表现;商品中推荐铜、原油,也可以买入相应的周期类股票。当前最突出的矛盾为工业品PPI价格上涨超预期,导致流动性边际收紧,虽然美债利率已经上升至1.34%,但好在实际利率的上行还没有开始,对于流动性的冲击还没有来到,预计今年2-3季度流动性将迎来冲击,届时对于高估值股票的估值水平将产生实质影响,彼时经济状态若切换为“过热”,股票整体将偏向必选消费(农产品、食品、医药)配置为主。

对于债券市场,利率债近期的核心关注点是全球不断强烈的通胀预期,美国1.9万亿财政刺激的加速落地、全球新冠疫情的缓和与美联储仍然偏鸽的货币政策态度是支撑通胀发酵的根源。目前,市场已经对上述最乐观情形有了较为充足的定价,往前看,美债利率、原油价格上升的方向或许不会改变,但斜率已经很难维持。

风险提示:基金有风险,投资需谨慎。本报告属于中欧基金管理有限公司所有,未经同意请勿引用或转载,其中的观点和预测仅代表当时观点,今后可能发生改变。