play向前向后

play向前向后 聂毅翔脱颖而出

近年来,公募基金发展如火如荼,总规模突破20万亿,主动权益基金获得了显著的超额收益,一批风格稳定经验丰富的基金经理,持续暂露头角。

银河证券基金研究中心统计显示,2021年1月,新基金发行119只,募集4885.10亿元。

随着大盘一路向上,“基金”话题频繁上热搜,百亿基金、“一日售罄”等现象,不断发生,面对市场热情,不少明星基金放出了限购的大招。

但在这时候,基金投资者更需要冷静。

有句老话叫“人多的地方不要去”,我在这里提醒下,市场越火爆,越要提高警惕,因为公募基金向来有“好做不好发、好发不好做”的特点。

最近不少人问我,热门基金太火了,想买纷纷限购,还有哪些不限购、业绩和水平都不错的新基金,可以考虑呢?

我认为,鹏华聂毅翔的新基金鹏华创新成长混合值得关注。

“到了芝加哥大学以后,我觉得学校有一句话使我印象非常深刻,就是从事你自己所热爱的行业,那就没有一天是工作,我对这句话体会非常深刻,也觉得自己是做了正确的选择。”

“在美国的经历,有两点对我影响比较长:一个是长期来看,市场是有效的;所以从投资上来讲,更多的是一定要选到好的标的,长期持有;第二、短期来看,要克服很多个人的行为金融学的影响。”

“我的投资理念,用英文讲就是GARP,更多的就是从合理的估值水平,去赚企业盈利增长的钱。”

这些话出自鹏华基金经理聂毅翔。

短短的三句话,清晰地勾勒出了聂毅翔在投资中的信念:坚守成长价值投资,注重可持续的、高质量的盈利增长,在估值合理的基础上买入并长期持有,追求赚企业基本面的钱。

投资价值观源自诺奖大师,业绩表现亮眼能够迅速获得市场关注,和聂毅翔在基金管理上的亮眼表现不无关系。

鹏华基金研究部副总经理/基金经理 聂毅翔

聂毅翔,美国乔治梅森大学计算科学与信息学博士(PhD),后转读投资,攻读美国芝加哥大学工商管理硕士(MBA),特许金融分析师(CFA),12年投资与证券从业经验。

对于自己人生重新出发的“冒险”,他将其归为遵从内心的呼唤。

聂毅翔在全美金融排名第一的芝加哥大学攻读MBA期间,曾师从2013年诺贝尔经济学奖得主尤金•法玛,后者对其投资观的塑造产生了深远影响。

尤金•法玛的“有效市场理论”,对聂毅翔投资观的塑造产生了深远影响。

聂毅翔认为,从长期来看,对好公司的坚持,它的价值最终会被体现出来。

2017年1月,拥有多年海外投资与证券从业经验的他重新回到鹏华基金,担任研究部副总经理,目前管理运作鹏华沪深港互联网、鹏华创新驱动、鹏华研究驱动等5只基金。

聂毅翔将自己的投资风格总结为基本面选股,同时融合了“GARP”策略,类似于“成长&价值”。

作为长期投资的拥趸,聂毅翔积极寻找那些盈利增长能力强的细分行业的龙头公司,同时也希望投资者能够将钱放长远,从而能够分享经济发展和符合未来科技发展趋势的长期红利,少做短期博弈。

“最好的投资策略是找到有优质增长潜力的公司,与公司共成长,唯有‘成长’才能穿越牛熊。”聂毅翔说。

1.业绩亮眼

作为一个基金经理,聂毅翔把他的长期投资理念,贯穿到实际操作中去,知行合一,用业绩说话。

他的代表作是鹏华创新驱动混合和鹏华沪深港互联网。

鹏华创新驱动混合2018年6月6日成立,中长期业绩大幅超越业绩比较基准。截止2021年2月19日,累计净值增长率100.59%,同期业绩基准仅增长32.55%。

数据来源:Wind,鹏华创新驱动混合,截至2021/2/19

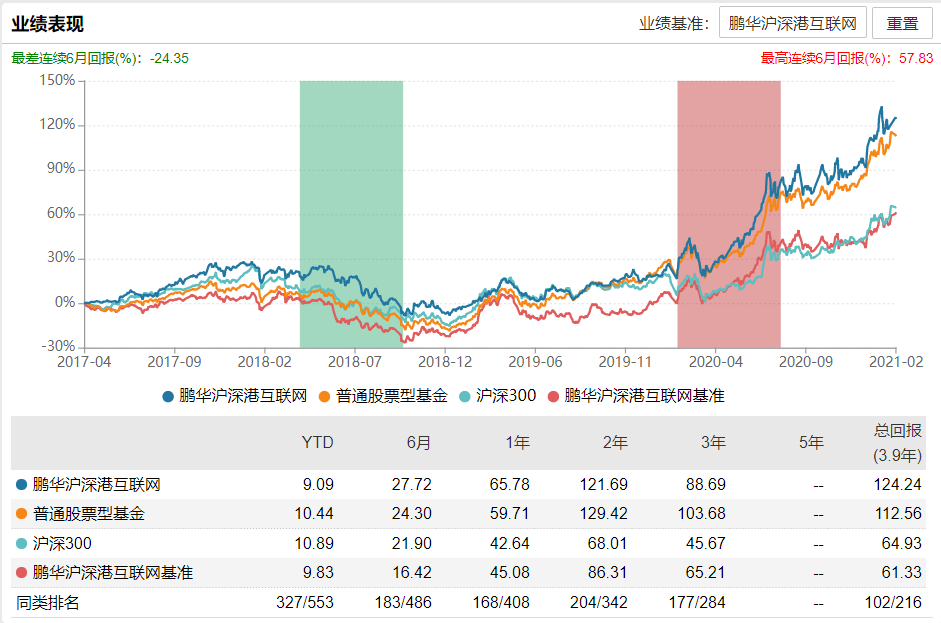

再以他的另一个代表作鹏华沪深港互联网股票基金来看,在A+H沪深港三地精选优质个股,中长期业绩均超越业绩比较基准。

截至2021年2月19日,该基金过去1年净值增长55.78%,同期业绩基准增长45.08%;过去2年净值增长121.69%,同期业绩基准增长86.31%。

数据来源:Wind,鹏华沪深港互联网,截至2021/2/19

2.行业均衡,精选个股,长期持有

数据来源:鹏华创新驱动混合2020年2季报-4季报,基金过往持仓不代表现在持仓,也不预示未来持仓,不构成实际的推荐建议,市场有风险,基金投资须谨慎。

在配置上,聂毅翔是”均衡成长“的风格,偏重成长股,行业均衡。

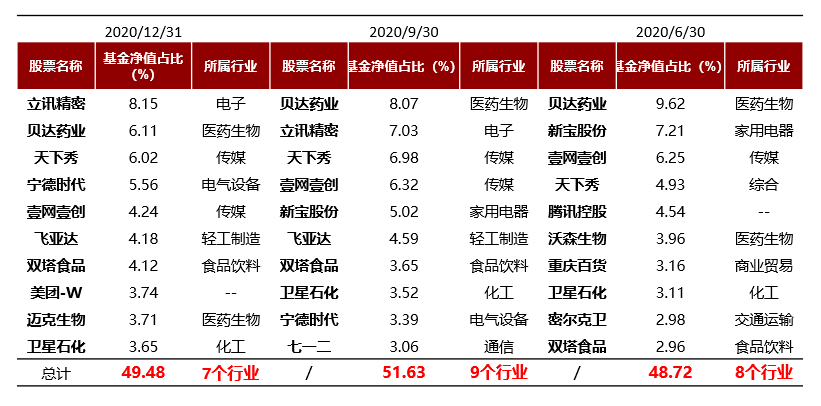

鹏华创新驱动混合坚持长期成长价值投资,自下而上精选个股,前十大重仓股具有持仓行业分散、个股集中的特点。

聂毅翔看好的公司,盈利一定要符合三个层面:

第一,符合社会经济科技发展的方向。

第二,公司具备核心竞争力及优秀管理层。

第三,企业未来盈利增长的确定性。

数据来源:鹏华创新驱动混合2018年3季报-2020年4季报,申万I级行业分类,基金过往持仓不代表现在持仓,也不预示未来持仓,不构成实际的推荐建议,市场有风险,基金投资须谨慎。

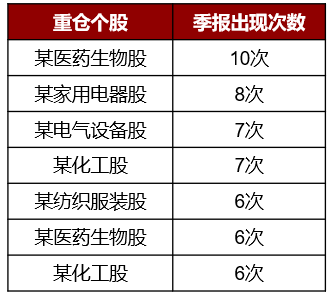

聂毅翔坚守成长价值投资,产品历年重仓个股信息显示,投向上倾向于创新药、科技(包括高端制造)及新兴消费;研究深入,跟踪紧密,持股周期较长,10个季度的基金季报统计显示,有7只重仓个股出现在6次以上季报中。

他的选股横跨A股和港股,在符合社会发展方向、管理层优秀、盈利增速稳定可靠的上市公司里精选投资标的。

数据来源:Wind,鹏华创新驱动混合的历年季报

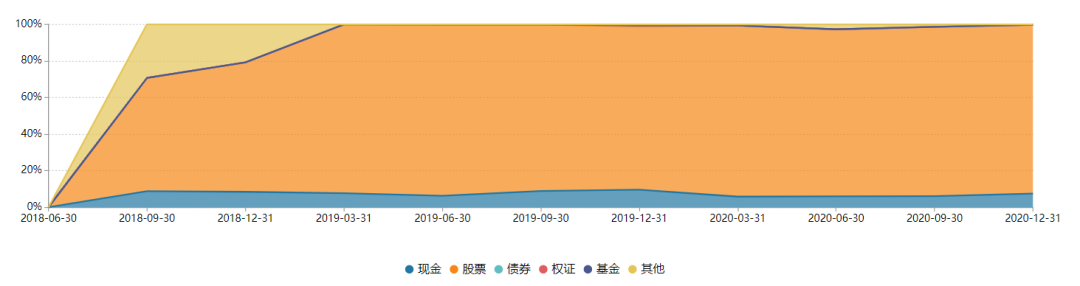

在组合管理上,聂毅翔是弱择时,从2019年一季度开始,他就保持着90%以上的高仓位运作。

拥有海外学习和工作背景,长期在A+H沪深港三地精选个股,也让聂毅翔的投资研究个股覆盖港股、 A股市场,在选股上具有开阔的全球视野。

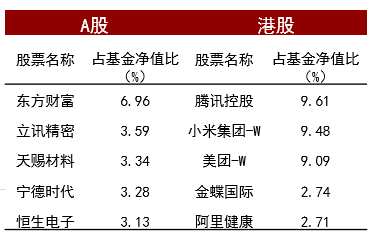

数据来源:鹏华沪深港互联网2020四季报,基金过往持仓不代表现在持仓,也不预示未来持仓,不构成实际的推荐建议,市场有风险,基金投资须谨慎。

“相比A股,投资港股还需要有全球视野,才能站在全球配置的角度来看香港市场的投资机会。在个股层面我们也需要学习和海外投资者一样用全球投资的视角进行跨市场的公司比较。如何做到和做好扎根中国与全球视野相结合是对投研能力的最大挑战。”聂毅翔表示。

此外,在组合管理上,聂毅翔不追求基金的短期业绩和排名,而是重视组合的均衡,追求长期积胜、和基金的长期复合回报。

通过组合构建的方式,他力争控制回撤风险,行业均衡配比,力争一个组合尽量有多条符合未来行业发展方向且相关性低的优质投资脉络。

3.鹏华主动权益投研团队实力突出

作为在鹏华基金成长起来的基金经理,聂毅翔的投资风格,带着鲜明的鹏华基金烙印。

鹏华基金是老10家的基金公司,成立已22年,鹏华基金在2020年包揽包括金牛奖在内的中国基金业三大权威奖项。截至2020年底,鹏华基金管理规模近8000亿,主动权益规模位居行业前10名。

鹏华基金,致力于成为“基本面投资专家”,公司始终坚持“长期投资,稳利致远”的理念,这是在公募基金行业竞争格局加剧的背景下,鹏华基金得以破局的关键之所在。

如果用一个公式来看待鹏华基金的投资理念,那就是ROIC>WACC。

一家企业的投资资本回报率,要高于其融资成本。只有当公司的ROIC大于WACC,才能够长期创造社会价值,否则就是对社会价值的毁灭。

鹏华基金的基金经理,虽然风格多样,但他们都不会去追逐风口,都不从短期角度思考问题,而是坚持基本面的价值投资,本质都是从寻找创造现金流的企业出发,都是立足于寻找为社会创造价值的公司。

他们坚信,市场并非充分有效,但从长期看,投资于有效成长(ROIC>WACC)的公司,可以获得企业长期增长带来的超额收益。

鹏华成长投资天团的领军人物——梁浩,作为公司副总裁、研究部总经理,对鹏华主动权益的研究体系建设,投入了大量的精力与心血;他在去年校招宣讲会上强调,一个研究员向基金经理的成长,必须具备深度研究公司的能力。

同在研究部的聂毅翔,其所在的梁浩所领军的鹏华A+H投资体系是比较强大的,有大概30多个研究员覆盖上百个二级子行业,无论是A股还是港股,在投资覆盖上是非常有深度的。

鹏华一个基金产品体现出的业绩,背后不仅仅是基金经理的个人力量,而是包括宏观、量化、行业组长以及重点领域研究员,都贡献了非常大的力量。

而通过系统化的团队能力,能够让鹏华的基金经理尽可能的多覆盖好的标的,不错过一些好的投资机会,尽可能快速迭代升级自己的能力圈。

聚焦创新成长,寻找时代的阿尔法

鹏华基金在权益投资的深厚积累,聂毅翔在证券投研的12年积累(其中8年基金投资经验),两者碰撞无疑是强强联合。

不断的基金管理经验积累,过去12年涉及A股、港股、美股的深度投研,在包括消费、互联网、医药、高端制造、科技等成长行业不断拓展能力圈,也为聂毅翔在基金管理上打开新的空间。

据了解,2月22日起,聂毅翔即将发行一只新基金——鹏华创新成长混合型证券投资基金(认购代码:011460),该基金将在严格控制风险的前提下,精选创新成长主题的企业进行投资,分享其发展和成长的机会,力求超额收益与长期资本增值。

为了方便大家快速了解鹏华创新成长混合的产品特征、定位,以及基金经理的投资理念、对市场的看法,下面把聂毅翔最近的对外交流内容,以对话的方式整理出来,供投资者参考。

Q1、新基金投资于创新成长主题相关证券占非现金基金资产的比例不低于80%,什么是创新成长主题公司?

聂毅翔:基金所定义的创新成长主题公司,指在中国经济结构转型及产业升级的进程中,通过技术创新、产品创新、商业模式创新或组织与制度创新等多种创新形式实现成长的上市公司。

该类公司通常具有核心研发实力和技术、较高的行业知名度,以及良好的创新管理和企业文化,在市场竞争中具有核心优势和持续发展能力。

具体来说,本基金所指的创新成长主题相关股票隶属的行业包括但不限于互联网技术、信息产业、传媒、通信、节能环保、生物医药、高端装备制造、新能源、新材料、新能源汽车、新兴消费等行业。

鹏华创新成长混合,主要是从上面这些方向挑选优势上市公司,力争为投资者谋求基金资产中长期稳健增值。

Q2、当前时点为什么要发行这只产品?

聂毅翔:创新成长主题,首先非常有时代的趋势,我们正处于一个创新发展的年代。

过去30年,美国引领世界科技进步,信息科技、可选消费引领股市,目前美股市值前五的公司均为科技、消费公司。生物医药也获得长足发展。传统行业如电信服务、公用事业、原材料等则相对跑输。

而中国目前的经济正在转型,从食品饮料、家电、医药,未来向科技创新、大消费发展,或将是一个长期趋势。

新基金将从社会发展、产业发展和企业发展的多层次维度,通过投资于中国经济发展过程中形成的中坚产业,出现的新兴产业和优秀公司,追求社会发展、产业发展和企业发展所带来的超额收益。

Q3、能否介绍一下您的投资逻辑?

聂毅翔:我的投资理念是GARP,均衡成长风格,投资思路是在具备时代β的细分行业,寻找核心竞争力强,未来盈利确定的企业。

投资逻辑主要是以下几点:

1、基本面研究主导

逻辑基础:股票长期价格由基本面决定,投资的目的在于分享优秀公司成长过程带来的长期红利,而非在市场上买卖证券赚取价差。

2、盈利第一,成长第二

逻辑基础1:公司的盈利能力与资本回报率是股东红利的基础,成长性是“放大器”。

逻辑基础2:公司能够长久维持高盈利核心是进入壁垒和其创造的独特价值。

3、安全边际

逻辑基础:即使竭尽全力,投资经理仍不可避免在一些公司基本面的判断上犯错;为了保护投资者的资金,必须确保进入价格隐含足够的安全边际。

该基金将自上而下与自下而上相结合,在A+H两地市场精选优质标的,争取为投资者创造稳定可持续阿尔法。

Q4、新基金的建仓思路是什么?

聂毅翔:新基金的整体管理思路主要是两点:

1、关注安全边际:对价值类高质量行业龙头,在对公司基本面和未来盈利充分研究的基础上,勇于左侧买入,追求盈利反弹与估值修复的双重超额收益。

2、追求赚取产业发展的长期成长红利:通过深入基本面研究,投资于未来两到三年盈利成长确定性较高的细分行业龙头公司,在估值合理的基础上,买入并持有以分享公司长期成长的丰厚红利。

新基金将以估值合理的细分行业龙头公司为核心持仓,估值为买入和卖出的依据。

中长期看,组合将会有稳定的核心持仓,这些持仓品种是经过一定时间检验,基金经理对于该公司价值的理解也相对到位的品种。

选股时着重关注有盈利的成长:关注可以持续实现收入和现金流增长的公司,不追求高成长。

评估所在市场的长期机会和行业的竞争结构,盯准龙头或者将要成为龙头的企业:公司的盈利能力与资本回报率是股东红利的基础,成长性是“放大器”。

高品质:高品质公司是在有吸引力的行业中拥有很强且仍在不断强化竞争优势的公司。拥有丰富经验和才华的管理团队,稳健的财务结构,丰厚的毛利率,持续的现金流入以及可观的资本回报率。

组合构建中以估值为买入卖出的依据。

投资的专业人士在长期研究的基础上有能力判断市场对具体公司估值是否恰当,基金经理会权衡市场判断的正确与错误,尤其在公司和行业发生变化时,抓住配置机会。

Q5、新基金可以投资港股通标的,港股近年表现突出,投资者关注度提高,2021年的港股投资有哪些机会?

聂毅翔:首先港股的机会有多方面的,折溢价是一个机会,折溢价更多的是有它背后的驱动因素,还有投资者构成的变化趋势。

很多人看好港股的原因就是折价会缩短,回到正常的水平,这个过程就可以带来比较好的收益。

但是,不要去过多的赌在这个上面,还是要更多把你的精力放在可以把握的东西。

港股的机会,从两点来讲,第一个是投资港股,很多稀缺的标的是对A股组合非常有利的补充。

稀缺标的好不好,并不因为它稀缺我要买,好不好还是回到前面的投资框架,要好的行业,好的公司,可以看到成长,赚到盈利的钱,还是从这个角度上讲,我才来决定要买。

第二点,港股更多反映的是中国基本面和全球的资金面。

今年总的来看,对港股还是比较乐观一点,在于今年中国的经济基本面还是复苏的态势,在全球来讲,中国经济韧性比较强的,这次疫情更加地意识到了,海外投资者更加关注到了这点,也是全球增长的引擎。

全球的资金面还是比较宽裕的,而且债务负担太重,美联储很难比较快速的升息,包括美国,包括欧洲等等。所以在资金面还是不错的。

历史上往往在这两者能共振的时候,港股会表现的是比较好的,这就是我觉得今年港股可能还是有比较好的表现。

在港股里更多还是白马股和绩优股是我们比较关注的,一个是提供比较好的流动性,大家对公司的认识相对来说不容易出错,第二个它能够比较好的业绩体现,我觉得估值至少还能够在合理的水平追求赚业绩增长这部分钱。