来源:嘉实财富Club

“我不认为,投资是关键时刻的灵光一现,高位逃顶,低位抄底。” 李晓星,这位80后明星基金经理在他的一篇专栏文章中如是说到。作为全市场2015年至2019年连续五届蝉联金牛奖的的3位主动权益类基金经理之一,李晓星的任职总回报是245.82%,而同期市场指数沪深300的涨幅只有39.60%(wind数据,截至2021年2月7日)。然而,他却不认为这是天赋使然。他说,他所见过的长期业绩出众的基金经理们无一例外都是勤奋型:回顾每一笔交易的得与失、为调研终端需求跑断了腿、在孤灯下翻看一张张报表。

本期,让我们把聚光灯对准这位才华正盛的80后,一同看看支撑他天赋发光的专业追求,驱动稳健业绩增长的强大逻辑。

银华基金董事总经理、主动股票投委会副主任、股票综合策略投资部团队长李晓星

“我的投资论叫景气度趋势投资”

李晓星投资的顶层思维是“长期稳定的超额收益就是绝对收益的来源”,他认为,“一个基金经理每年如果能获得10-20%的超额收益,那么长远看更可能给客户提供绝对收益”。因此,他专注追求超额收益,将精力放在选股上,并提炼出自己的“景气度趋势投资”四步走。

1)找到景气度向上的行业;

2)从景气度向上的行业中,找到业绩增速快的公司;

3)从这些公司中挑选出估值合理的标的;

4)挑选的标的需要和市场有一些基本面的预期差。

相较于普通的景气度投资,李晓星更看重组合的性价比,希望时刻维持投资组合在最佳的性价比。行业景气度、公司业绩增速、估值的变化,三个会导致组合性价比产生变化的核心因素是李晓星投资论中关键的变量。即使有些行业景气度很好,但是个股整体估值偏高,李晓星也会选择放弃。

涉猎广泛不偏科

李晓星的团队由7个不同背景的行业专家组成,形成互补的能力圈,判断各自擅长行业的景气度。李晓星本人是工业自动化专业出身,组内其他成员的研究领域深度覆盖了消费、科技、价值、中小盘等行业,最大程度上挖掘出市场中的投资机会。

背靠自身的投资方法论,这只触角广泛的专家团队在过去6年内稳稳的把握住了市场的主旋律,在2015年重仓了TMT和新能源、2016年重仓了中小市值和家电、2017年-2019年重仓了白酒,2019年下半年开始布局科技股,2020年则开启均衡布局。

港股走势强劲,时机如何利用?

面对近期港股的强劲势头,李晓星也提出了自己的看法。他认为,港股对于A股而言,是非常好的补充,并有三点独家的优势。

首先,港股拥有一些A股所没有的优质赛道的龙头公司;其次,一些同股同权的公司,港股价格更低,从长期的角度讲,同样的东西,更便宜的价格会提供更高的收益率;最后,可以预见未来将有一定数量的科技企业到香港上市,进一步丰富可投资的标的。长期来看,A股和港股的收益率相差无几,2019年、2020年A股表现显著强于港股,而2021年可能是港股拥有较大收益的一年。

2021年困难多?

李晓星认为,2021年市场总体的流动性相对2020年相对收缩,行业的估值预计都会有所下降。因此在选择标的时,需要选择未来业绩增速快于估值下降的个股。在业绩增长快于估值下降的情况下,投资依旧拥有较大的盈利空间。

在这样的市场背景下,2021年不同质地的股票收益可能将会出现明显分化,因此对基金经理提出更大的挑战与要求。可以预见,能力水平不同的基金经理管理的产品收益率将在2021年拉开差距。对于持有人来说,还是要抱有长期投资的决心,选择优秀的基金管理人,让他用自己的专业与勤奋帮助投资人抵抗2021的难题与不确定性。

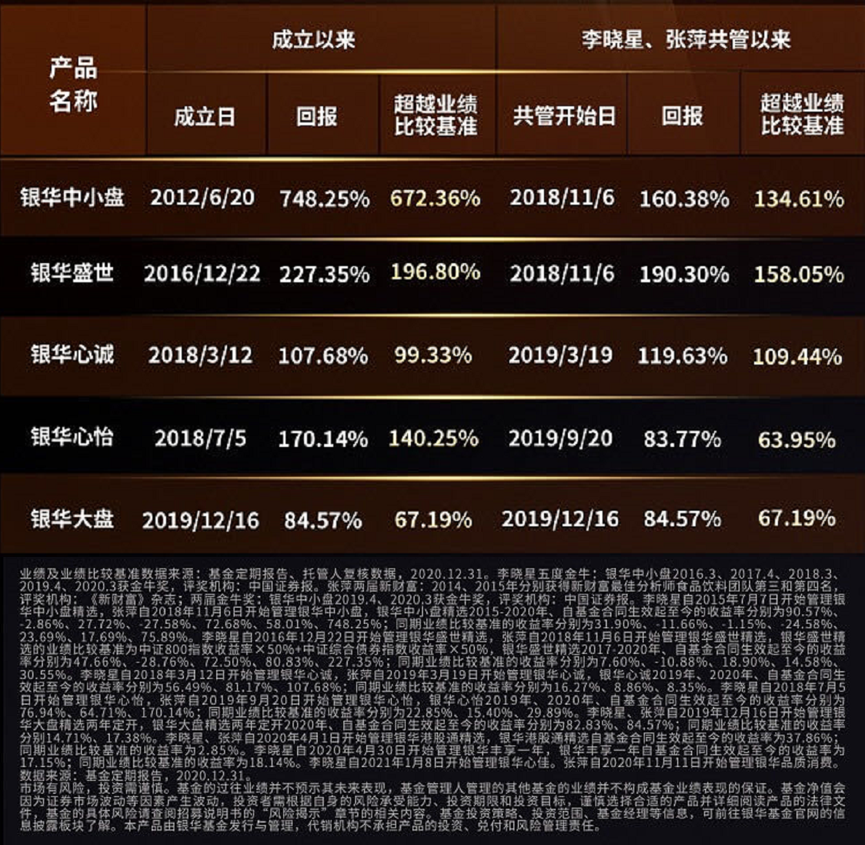

2021年开年,李晓星与银华基金旗下另一位金牛基金经理张萍,共同管理的银华心享一年持有期混合型基金,即将于2月25日发行。从历史数据上看,截至2020年12月31日,二人共同管理的产品均为正收益,共管代表作银华盛世精选自2016年12月22日成立以来(至2020年12月31日)回报 227.35%;共同管理的银华大盘精选成立于2019年12月16日,成立以来至(2020年12月31日)回报84.57%,超越同期业绩比较基准67.19%。

此次搭档,李晓星负责行业配置及科技领域投研工作,张萍负责消费领域的投研工作,以实现科技、消费均衡配置。此外,此只新基金可兼顾投资A股、港股,在当前市场板块轮动的背景下显得较为合适。一年持有期,在保证持有人流动性需求的同时,帮助忽视市场短期的波动,避免追涨杀跌,同时可以保持基金规模及运作的稳定性,力争为持有人创造良好的长期回报。