威高骨科:财务造假、向山东国资利益输送,华泰联合视而不见?

来源:富凯IPO财经

本文系富凯IPO财经解读公司第510期,山东威高骨科材料股份有限公司(以下简称“威高骨科”)。

内容:宋旭光

排版:孙 恒

山东威高骨科材料股份有限公司的主营业务为骨科医疗器械的研发、生产和销售,主要产品包括骨科植入医疗器械以及骨科手术器械工具,公司始终以技术和产品为导向,专注于骨科医疗器械的创新与研发。

对于威高骨科这家公司,富凯IPO财经总结出5大风险点,指向该公司面临巨大经营风险,甚至不排除财务造假的可能。

风险点1:是否面临行业巨变、产品售价将断崖式下滑?

2020年11月,业内一份《关于开展高值医用耗材第二批集中采购数据快速采集与价格监测的通知》的红头文件流出。文件中,国家医保局表示,将开展第二批医用耗材清单集中采购数据的快速采集与价格监测,国家级带量采购第二批医用耗材清单主要包括以下类别:人工髋关节、人工膝关节、除颤器、封堵器、骨科材料、吻合器。涉及产品信息1万余条,具体到规格型号约32万条。

制图:富凯IPO财经来源:国家医保局

制图:富凯IPO财经来源:国家医保局此前,同属于植入性医疗器械的冠脉支架集采结果显示,其集采中位价在700元左右,最低价低于500元,平均降幅超90%,撼动了整个耗材行业。第二轮集采已经将目标瞄向骨科领域,威高骨科也面临盈利能力大幅下滑的压力。

风险点2:是否对山东国资旗下财金集团突击入股、利益输送?

根据招股书披露,山东省财金集团于2019年12月16日以50000万元认购增发的25252467股股份,本次增资定价依据为参考发行人2018年及2019年的盈利情况,增资价格按照增资前发行人整体估值66亿元计算,增资价格为19.80元/股。

另据《审核问询函的回复(修订版)》披露,上市公司恒基达鑫在2016年6月15日披露的《珠海恒基达鑫国际化工仓储股份有限公司重大资产置换及发行股份购买资产并募集配套资金暨关联交易报告书(草案)》显示,恒基达鑫拟以置出资产与威高物流、威高股份合计持有的威高骨科81%股份中等值部分进行置换,经交易各方协商确定的交易价格为606,000万元。

也即在2016年6月时,威高骨科81%股权的公允价值就已经高达60.1亿元了,对应整体估值高达74.2亿元,这显著高于2019年12月山东省财金集团突击入股时参照的66亿元整体估值。山东省财金集团不费吹灰之力,收获了巨额资本收益,这等好事儿为什么单单落到山东国资的兜里?

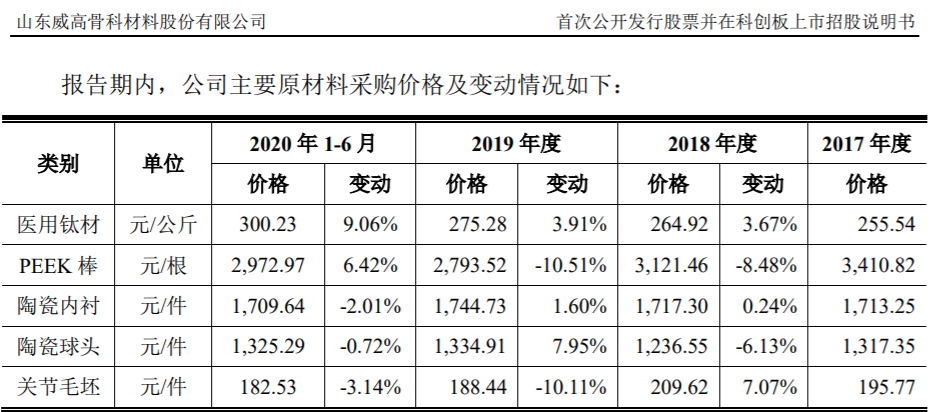

风险点3:原材料采购单价失真,威高骨科VS航亚科技谁在说谎?

根据招股书披露,关节毛坯是威高骨科的主要原材料之一,2019年和2020年上半年的采购占比均将近20%。该项原材料的主要供应商为航亚科技,2019年和2020年上半年采购金额分别为1544.64万元和836.71万元。

富凯IPO财经来源:威高骨科

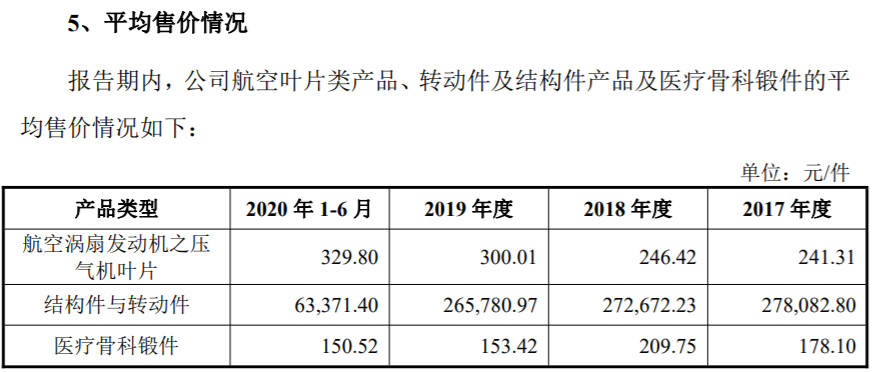

与此同时,根据航亚科技发布的招股说明书披露,威高骨科同样是航亚科技“医疗骨科锻件”产品的最主要客户、销售占比都在50%左右,2019年和2020年上半年销售金额分别为1559.56万元和919.37万元,都与威高骨科披露的采购金额当体相符,则在正常逻辑下,航亚科技的关节毛坯产品销售单价也应当与威高骨科同类产品采购单价大体相符。

但事实上,航亚科技披露2019年和2020年上半年的该产品销售单价分别仅为153.41元/件和150.52元/件,相比威高骨科披露的采购单价低了将近20%;与此形成鲜明对照的是,航亚科技披露2018年度销售单价209.75元/件,却与威高骨科披露的同年209.62元/件的采购单价基本一致。这进一步凸显出两家公司针对2019年和2020年上半年购销差异是非常值得怀疑的,富凯IPO财经不得不问一句:航亚科技和威高骨科是谁在说谎?

富凯IPO财经来源:威高骨科

风险点4:经销商行贿,威高骨科是否纵容违法经营?

根据《中国裁判文书网》公布的判决书显示,江苏宝应县人民医院骨科医生陈某、鲁某、仲某、朱某以及扬州市第一人民医院骨科医生荆某、王某等多次收受威高骨科销售商的好处费,以提高威高骨科的耗材使用量,均获判受贿罪。

而在2020年4月,国家医保局关于征求《关于建立药品价格和招采信用评价制度指导意见(征求意见稿)》意见的函在业界流传,函件显示,国家医保局将合理利用相关部门打击和治理医药领域商业贿赂、操纵市场执法成果,通过企业承诺和契约管理,采取适当的失信惩戒措施。

按照要求,即便企业雇佣人员或委托服务企业、代理企业涉嫌医药商业贿赂、操纵市场,以及其他违反相关法律法规的价格和营销行为的,药企也将被追责。根据情节轻重,企业面临书面告诫、提示风险,乃至暂停全部药品挂网、投标、配送、报销资格等处罚。

风险点5:坐拥巨额资金仍要上市只为“圈钱”?

根据财务数据显示,威高骨科的现金流非常充沛,2019年末和2020年上半年末货币资金余额分别多达18.12亿元和13.38亿元,足以应对一个完整年度的经营活动现金支出需求。在此背景下,公司本次在A股IPO仍计划募集18.81亿元,其中还包括总投资额仅为3亿元的“研发中心建设项目”。

在公司现有资金储备足以应对该募投项目投资需求的背景下,威高骨科仍要通过融资来实施上述项目,富凯IPO不禁要问一句:这不是圈钱,又是什么?

富凯IPO财经来源:威高骨科