来源:华安锐智会

Wind数据显示,截至2021年2月8日,恒生指数累计上涨7.67%,同期上证指数上涨1.71%。机构纷纷看好港股中长期的投资价值,内地资金南下积极。

但什么才是投资港股的正确姿势?

对于普通投资者来说,港股投资规则和环境不同于A股,如果以短炒思维参与港股,很可能带来较大风险。港股是一个高度开放的成熟市场,投资者结构以机构为主,如果客官们想要布局港股,不妨选择一只绩优沪港深基金入局。

基金经理盛骅、陆秋渊,是小安家的港股投资黄金搭档,两位基金经理均为港股研究员、港股基金经理出身,对于港股市场有深厚的积淀,近三年不断向A股拓展能力圈,是真正的在沪、港、深三市场中精选优质龙头股的基金经理。

今天小安带来了他们共同管理的华安沪港深机会(004263),A股、港股配置较为均衡,长期投资回报优异,是银河证券认证的三年期五星级基金(评级来自银河证券,截至2021年1月29日)。

长期回报优异的沪港深基金

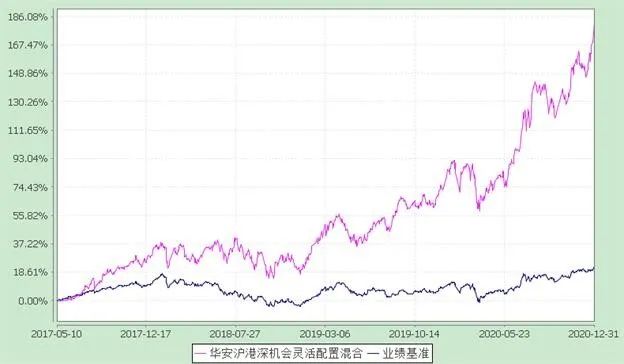

华安沪港深机会自2017年5月10日起成立,是一只成立比较早的沪港深基金,运作期间基金净值趋势向上,获得了较好的长期超额回报。

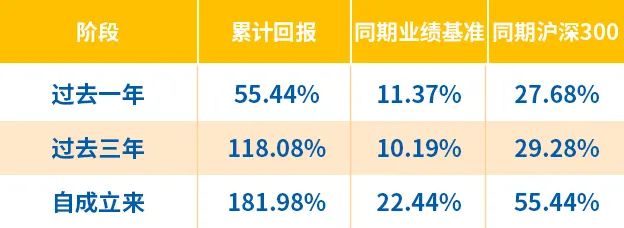

根据基金四季报,该基金自成立来至2020年12月31日,累计回报高达181.98%(对应年化收益率32.85%),同期业绩比较基准收益率为22.44%。

此外,与同类基金相比,华安沪港深机会的阶段回报排名也相当靠前,据海通证券统计,“华安沪港深机会”的最近三年排名同类前1/10水平(111/1188)。

华安沪港深机会成立来各阶段回报

(基金业绩和业绩基准数据来源于基金四季报,沪深300指数涨幅来自Wind,截至2020年12月31日)

华安沪港深机会及其业绩基准历史走势

(数据来源:基金净值和业绩基准数据源自华安沪港深机会的2020年四季报,2017年5月10日至2020年12月31日;业绩排名源自海通证券,截至2020/12/31。华安沪港深机会混合基金的排名体系为“主动混合开放型—灵活策略混合型”。风险提示:历史业绩不预示未来。)

回撤控制好,投资者体验好

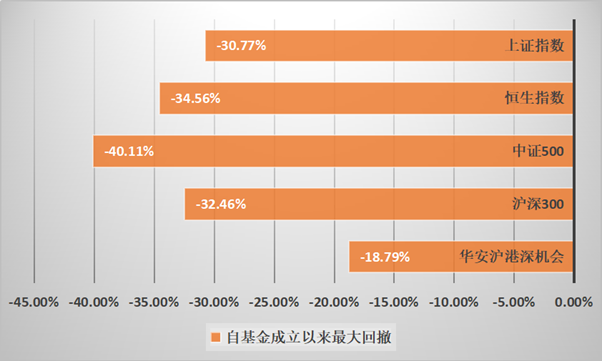

在投资的过程中,如何把产品的好收益转换为好体验,也是基金经理盛骅、陆秋渊始终探索的问题。在运作华安沪港深机会的过程中,两位基金经理形成“严控回撤”的管理风格。

据Wind数据统计,截至2020年12月31日,该基金成立以来最大回撤为-18.79%,同期沪深300为-32.46%、中证500指数为-40.11%、恒生指数为-34.56%,该基金的回撤明显好于各主要指数。值得一提的是,在2018年各指数跌幅超-25%的背景下,该基金年度收益率为-5.96%,相对较好的控制了下行风险。

自基金成立以来最大回撤VS各大指数

(数据来源:Wind;统计区间:2017年5月10日至2020年12月31日)

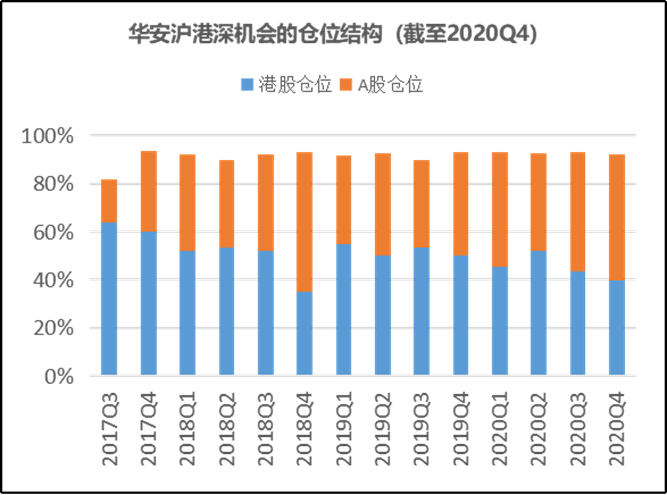

均衡配置A股、港股

该基金的股票占基金资产的比例为0-95%,其中投资于港股通标的股票比例占基金资产的 0-95%。该基金对A股、港股的配置特点是——均衡配置,根据历史季报统计,自2017年第三季度至2020年第四季度,港股仓位均值50.37%、A股仓位均值41.16%。

基金经理盛骅、陆秋渊,以AH两地视角选择最佳性价比机会,挖掘港股独有板块和独特机会。个股选择中,注重布局优质龙头,看重企业现金流和估值。

华安沪港深机会均衡配置A股、港股

(数据来源:基金季报,自2017年第三季度至2020年第四季度)

前瞻后市,在国内经济复苏和资金流向优质资产的大背景下,基金经理盛骅、陆秋渊持续看好中长期基本面和供给端格局好、现金流良好、估值合理甚至偏低的优秀公司,重点关注建材、军工、电动车、云和啤酒白酒等行业。