图片来源:视觉中国

图片来源:视觉中国记者 | 刘晨光

编辑 | 彭洁云

142万人申购,1.28万亿港元资金冻结,1218倍超额认购,仅4%的一手中签率。2月初,在港股投资者们奔走直呼“疯了疯了”的奇景下,快手上市火爆程度造就港交所“历史之最”,也开启了2021年港股“打新”盛宴。

在开年以来汹涌的南下“扫货”大军中,打新这一分支不容小觑。上车了吗?中到肉签了吗?孖展真的香吗?港股“打新”拥有别样江湖。

“一手党”稳稳套利?

从参与小米开始成为职业选手,蛰伏港股市场两年多,“85后”高明轩觉得自己是一枚港股打新“老人”了。

2018年4月,港交所实行“25年来最大变革”,允许尚未盈利的生物科技企业以及同股不同权的公司上市。随着港交所上市制度改革实施,越来越多新经济公司垂青港股资本市场。

2018年7月和9月,小米和美团两支“同股不同权”新经济股相继上市。

“小米上市时稍微涨一下就破发了,那时候市场情绪还比较悲观,一直持续到2019年10月,360旗下鲁大师上市时,打新市场热度才开始升温。”高明轩回忆道。

2019年11月,阿里巴巴时隔十二年回归港股,上市募资约880亿港元,成为港股史上最大IPO。阿里在港股的不俗表现形成二次上市示范效应,加之此后美股市场经历瑞幸造假事件,中概股遭遇空头“猎杀”的风声鹤唳,越来越多的中概股巨头开始蠢蠢欲动。

2020年,京东、网易等内地科技巨头在港股再聚首,开启二次上市潮,这一年也被业内称为“中概股回归元年”。

高明轩认为,港股“打新”热潮在2020年才开始疯狂席卷,7月份时达到第一个高潮。

记忆犹新的是,参与思摩尔国际的“打新”让他斩获最丰。“一个乙头中了11手,一手12400港元,中了13万港元的货,股价上来就翻了一两倍,用20倍孖展(即融资打新)的话,仅用30万港元的本金就赚了20多万港元,收益率接近70%了。”

数据显示,思摩尔国际在去年7月10日上市,首日收涨150%,以一手收益18600港币(以收盘价卖出)稳居2020年上市首日收益头把交椅。

图片来源:富途证券

图片来源:富途证券港股打新市场分为国际配售和公开配售。国际配售一般占所有发行股份的90%左右,通常是投资机构或专业投资者参与,公开发售一般占所有发行股份的10%左右,通常是散户参与。公开发售又按500万门槛的标准分为甲组和乙组。甲组指申购金额在500万(港币)以下的中小户,乙组是申购金额在500万(港币)以上的大户。

快手的公开发售起初只占2.5%,但由于超额认购倍数高达1218倍,触发调整机制,公开发售占比最终扩大至6%。

高明轩坦言:“乙组不能保证中得多,但基本会中一手,乙组第一档(即乙头)最划算,既保证了确定分配,而且分配率相对平均。”甲组的末尾为甲尾,乙组的开头为乙头,因为甲尾和乙头是甲乙组认购金额的分水岭,一般受关注和比较较多。

中泰国际策略分析师颜招骏则认为,甲组不一定就完全认购不到,关键是看股票发行数和认购人数,“如果快手像京东或蚂蚁一样发行有数十万手,甲组就会有必中,但快手在公开发售甲组只有11万手左右。”在颜招骏看来,虽然乙组中签概率极高,但也并不是一定会打中。

相比于内地A股市场打新中签的极低概率,港股的一手中签率具有较大吸引力。一手中签率就是指,在所有申购一手的客户里面,被抽中获配1手的概率。

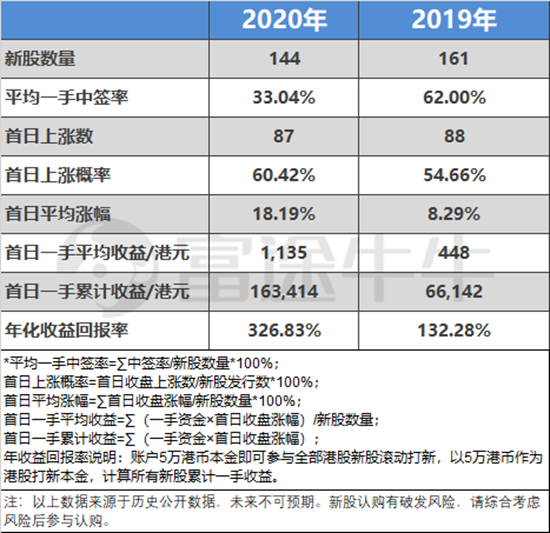

根据富途证券方面提供数据,2020年港股平均一手中签率为33.04%,2019年的中签率则高达62%。

图片来源:富途证券

图片来源:富途证券但具体到个股,一手中签率打新分化十分明显。类似快手这样的“大肉签”抢购人数爆棚,所以其一手中签率仅为4%。

“快手打新的中签率太低了,直接做了一手党。”逢新必打的李峰感慨。

据界面新闻记者了解,港股实施的是优先保证一户一签的普惠分配政策,对散户相对比较友好,会优先满足一手中签,之后再进行配股。因此,“一个账户只打一手”成为很多港股投资者的打新策略,这群人自称“一手党”。

为李峰等“港股打新族”所熟悉的是,散户投资香港股市理论上禁止同一个身份证开多个账户,重复申购同一只新股,但由于两地身份证识别系统不同,还是会造成“一人多户”的情况出现。

不少内地投资者也是钻了这一空子,借助多个港股账户实施一手打新,以提高资金利用效率。

此外,为了让企业顺利上市,多数赴港上市的企业会在股价方面进行让利,吸引更多投资者参与申购。

或是由于港股整体“低估值”的原因,今年开年以来,资金也在持续南下。东方CHOICE数据统计显示,2021年南向资金累计净买入总额超过3500亿港元,单日净流入超百亿的交易日超过20个。

2020年以来,港股一众热门股打新,李峰一个都没拉下。“京东、网易、快手、医渡科技都参与了,中签了融创物业、恒大物业和泡泡玛特,物业股最开始涨得还挺好的,后来回调比较厉害,泡泡玛特的收益还不错。”

“港股打新可以稳稳套利。”李峰透露,除去打新需要的手续费和融资利息,他在只投入2万元打新本金的情况下,半年时间获利超过20%。

进入2021年,港股打新族们摩拳擦掌。

在快手开启港股打新盛宴后,紧随其后将在今年登陆港股的新经济巨头还有字节跳动、滴滴出行、喜茶、奈雪等,传出二次上市消息的公司则包括百度、B站、腾讯音乐、携程等。

对于港股打新,高明轩抱持“佛系”态度。“还是以平常心对待吧,不跟风不追潮,市场好或不好的时候我都会参与,就当基金定投,关键公司质地要好。”

“孖展”是打新神器?

和A股所不同的是,港股可以借钱打新。在港股打新族的眼中,用更少的资金认购更多的股票,以提高资金利用效率,“孖展”无疑是打新神器。

“大多数内地客用券商打,因为银行指明要香港身份证,所以他们不能用。”一位资深港股分析人士告诉界面新闻,孖展融资利息方面,银行是0.9%-1.2%,证券公司大约3%-6%不等,

就快手孖展数据来看,捷利交易宝数据统计显示,除了汇丰银行的孖展利息在0.8%,其他的券商利息基本上都是3%-4%之间。

在李峰看来,不同券商提供的孖展倍数不同,从10倍到30倍不等。“例如富途一般是10倍杠杆,华泰一般是33倍杠杆。”谈到自己的打新策略,李峰坦言,如果比较看好就满杠杆,如果不加杠杆就是一手打新资金。

作为职业打新者,高明轩一直以来参与的都是乙组打新,两年多来参与标的有200只左右,打中100多只。“乙组基本是必中的,所以每次为了提高资金利用效率,我都会加杠杆。”

界面新闻了解到,港股打新市场对于孖展需求日趋火爆。以快手IPO打新为例,富途准备了近300亿港元融资额度供投资者使用,首批释放的80亿港元,在招股开始后不到三分钟的时间就被抢购一空。

在不少港股打新族看来,如果利用好孖展工具,对于优质股打新往往是事半功倍。

高明轩告诉界面新闻,以泡泡玛特为例,乙组第一档是20万股,对应的就是770万港元,至少每个认购人都给了9手,一手是7700港元,相当于一个乙头就分了约7万港元的货,用了70万本金,放了10倍的孖展,打回来7万的货,相当于配了10%的货回来,如果再翻个倍,相当于在两个星期内就是用70万港元赚了7万多港元。

“类似泡泡玛特这种标的非常’香’,认购得不是特别多,分出的货很多,而且涨幅又很高。”谈到泡泡玛特的战果,高明轩表示满意。

不过另一方面,借钱打新必然存在风险,比如回撤过大,这将导致收益无法覆盖融资成本。

“即便是有回撤风险,如果不是挑选很小市值的股票,基本上都是相对合理定价。比如大型TMT科技企业、生物制药企业这些,几乎就没有回撤风险。”在高明轩看来,从长远角度来看,经过挑选的股票赚钱概率还是相对较高。

颜招骏坦言,股价首日回撤风险并不高,杠杆融资打不中亏损利息的风险会比较突出。

由于孖展利息是按天计算,从截止申购日开始计算,到公布中签日(上市前一个交易日),如果没有打中,也会有几日利息支出。以泡泡玛特为例,利息设定3%,借贷7天时间,10倍和20倍融资打乙组第一档利息大概需要3000-6000港元的利息。

由于快手此次认购太过火爆,此前一直都奉行“满杠杆打新”策略的李峰这次选择用自有资金申购。

“中签率太低,融资就是送钱的。”他无奈表示,热门股票加杠杆需谨慎,很有可能“无功而返”。

暗盘释放什么信号?

新股打中之后自然也不是“万事大吉”,还要决策何时出货,这将直接决定收益确认。即便是热门股,选择恰当的卖出时机也十分必要。

除了有孖展这样的融资打新工具,港股和A股的另外一个重要的区别即是暗盘机制。

“暗盘”即场外交易市场,在香港一般用于新股上市前交易,于新股上市前一个交易日的收盘后进行,具体时间为下午4时15分至6时30分。暗盘交易不通过交易所系统,而是通过某些大型券商的内部系统进行报价撮合。

“如果错过打新或者打新未中签,但又十分看好某只新股,不用等到开盘,就可以在暗盘中进行买卖购入。”一位资深港股分析人士告诉界面新闻。另外,为了实现账户资金“高周转”,散户参与暗盘的动力会更大。

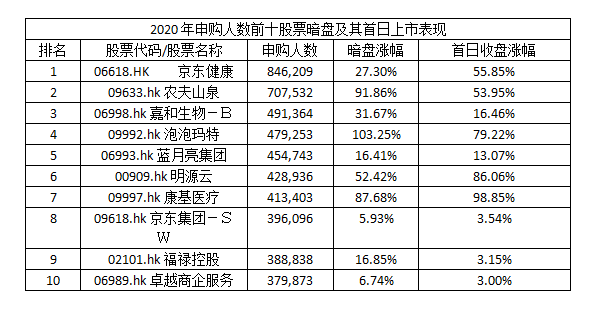

据华盛证券数据统计,2020年港股市场暗盘股价增长前十名的股票,第二天上市股价上涨的概率非常大,但是增长幅度上会有所差异。在全年145只IPO股票中,暗盘表现为涨的概率为59.31%。

图片来源:华盛证券

图片来源:华盛证券在多数受访的港股打新人士看来,暗盘交易具有一定参考价值,一般如果暗盘大涨,上市之后股价会呈现出正相关。

“我基本上都会看暗盘的表现,如果暗盘表现还行,一般第二天就卖了,如果暗盘表现不行,可能暗盘的时候就卖了。” 李峰表示。

但也有交易不成功的情况。李峰表示,如果遇上热门股,暗盘交易可能就会出现暂停的情况。

李峰所言在快手的暗盘上展露无疑,2月4日,快手暗盘抢购火爆,部分互联网券商暗盘暂停,有报道称,此类券商均使用了辉立证券的暗盘系统,疑因上游券商辉立系统故障所致。

据界面新闻了解,港股交易的暗盘主要由几家券商在做,比较知名的是辉立、耀才、富途,他们都有自己的自研暗盘,其他券商则与之进行对接。据李峰观察,一般情况下,富途的暗盘表现行情会更火热一些,用户多、资金量多,股价波动会更大。

高明轩则有自己的一套牛熊暗盘论。在他看来,牛市的时候,新股上市首日一般会比暗盘涨的更猛。反之,熊市的时候,暗盘会表现得更为敏感,很多股票高开站不住,很短时间就跌下来,第二天上市会继续下跌。

他认为,暗盘对于操作小市值股票很有意义。“换言之,即是对纯粹投机的部分很有指导意义。”他坦言,“如果是一些’大票’,基本上不会怎么安排(暗盘),因为我们看好它未来的成长空间。”不过面对一些所谓的投机股票,“蚊子腿也是钱,不能放过!”高明轩笑言。

“辛辛苦苦打回来的股票,一定要处理好呀!”高明轩表示,快手即是一支有价值的股票,“可以多拿一阵,也可能会进指数,等几个星期再卖吧。”

虽然没有中签快手,但李峰并不认为这是一次惨痛的“失败”,毕竟他没有投入很多资金进行“孖展”,“今年还有很多重要标的,一定会继续参与的。”李峰表示。

(应受访者要求,文中的港股投资者李峰、高明轩均为化名)

扫二维码,快人一步开启牛年行情!