富国大通投研:一周市场点评

宏观方面,CPI方面,春节将至,需求拉动下1月猪价和菜价均上涨,冷冬影响下菜价涨幅超出季节性效应,但由于翘尾因素拖累,CPI同比或下行至0.1%。另外冬季疫情反复,叠加政策引导就地过年,线下消费、旅游和交运受影响较大,核心CPI和非食品中的服务项难见起色。PMI方面,上下游分化持续,大宗仍是主要贡献项,预计1月同比回升至0.4%。从PMI价格数据看,临近春节生产季节性回落,价格环比涨幅有所回落,但同比回升趋势仍然明晰,预计上游大宗仍是主力,中游放缓迹象明显,下游预计仍是拖累,整体库存有被动累积迹象。

市场方面,本周上证指数+0.38%、深圳成指+1.25%、创业板指+2.07%。板块方面,休闲服务、银行、食品饮料行业涨幅居前;国防军工、有色金属、计算机行业跌幅居前。当前市场关注度较高的事流动性问题,本周中国人民银行货币政策司司长提出坚持“稳字当头”,并进行了适当的等量操作,部分打消了市场对于货币政策快速收紧的疑虑,预计资金环境相较一月有所宽松。盘面上机构抱团行情在各行业龙头间转换,大盘股和小盘股走势分化的趋势越发明显,例如以白酒为首的机构抱团股再度成为市场焦点,贵州茅台更是大涨近6%站上2300元。此外高位机构抱团股的陆续闪崩大幅加剧了市场主流资金的避险情绪,银行板块也因此成为资金的避风港,招商银行、平安银行、兴业银行均再创历史新高。指数调整力度虽然不大,个股却再陷低迷,尤其是业绩支撑较弱的中小盘股,由于缺乏资金的关注,普遍陷入跌跌不休的窘境。

市场展望方面,春节长假即将来临,市场各方表现均较为谨慎,持币观望的特征较为显著,预计沪指节前继续保持窄幅震荡的可能性较大。配置方面,从景气度的角度,经济复苏和产业趋势两个维度。其一、制造业进入新一轮的景气上升周期;其二、交易复苏的逻辑未发生变化,寻找外需产业链。可关注金属制品、有色、螺纹钢、石油等;其三、海外复工复产之后通胀抬头,布局“通胀早期”的受益品种,包括汽车、医药等。

富国大通投研:重要市场数据

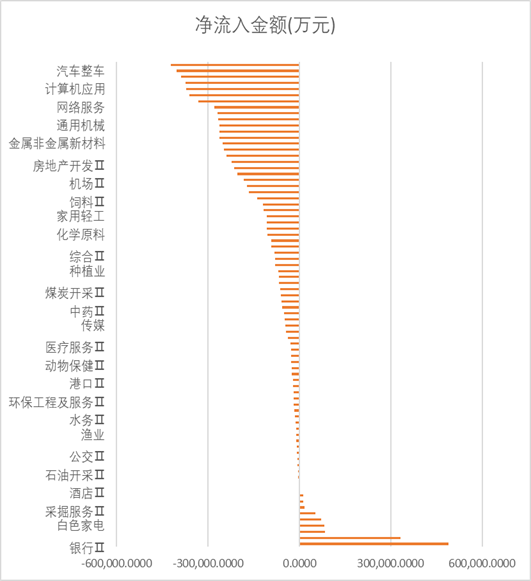

1、资金流入排名(申万行业)

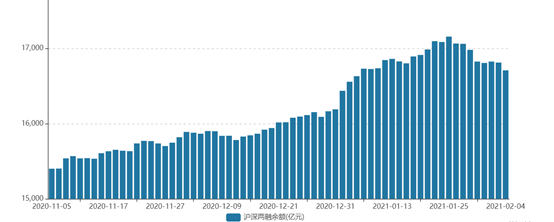

2、两融余额

3、大宗交易

本周,共有222支个股发生大宗交易774宗,总成交金额约为282.2亿元。

※成交金额TOP10

大宗交易标的

成交金额(万元)

宗数

立讯精密

737837.1

13

中公教育

391936.1

89

长江电力

197530.9

17

宁德时代

174631.9

7

金山办公

128002.9

40

华大基因

74447

3

成都银行

59464.32

14

浙江龙盛

43281.16

17