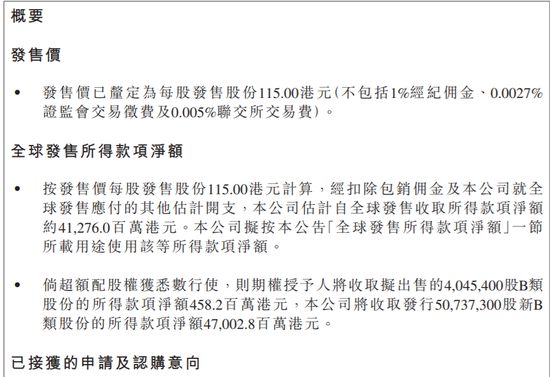

2月4日消息,快手-W(01024)发布公告,公司全球发售约3.65亿股,发售价定位每股发售股份115.00港元,所得款项净额约412.76亿港元。预期B类股份于2021年2月5日上市。

根据香港公开发售初步提呈发售的香港发售股份获大幅超额认购,相当于香港公开发售初步可供认购香港发售股份总数约1204.16倍,认购人数高达142.3万人。香港公开发售的发售股份最终数目已增至2191.32万股发售股份,占全球发售初步可供认购的发售股份总数约6.0%(未行使超额配股权),并已分配予香港公开发售的174040名成功申请人。

国际发售初步提呈发售的发售股份获大幅超额认购,相当于国际发售初步可供认购发售股份总数约39倍。国际发售的发售股份最终数目为3.43亿股B类股份,相当于全球发售初步可供认购发售股份总数约94.0%(未行使超额配股权)。

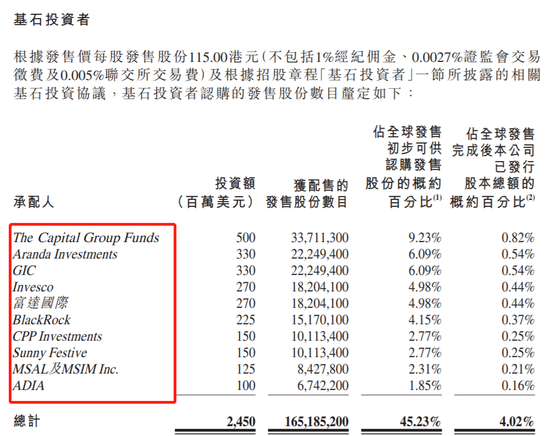

根据发售价每股发售股份115.00港元及基石投资协议,基石投资者认购合共1.65亿股发售股份,相当于公司紧随全球发售完成后已发行股本约4.02%、及全球发售的发售股份数目45.23%。GIC持股0.54%,富达国际持股0.44%,黑石持股0.37%。

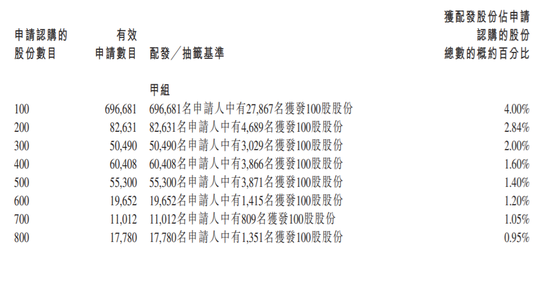

70万人认购一手,一手中签率为4%,甲组尾中签率只有0.18%,6289名申请人4万股中,只有4528名获得一手。乙组头认购5万股,只分得1手。