来源:华宝财富魔方

分析师:张青(执业证书编号:S0890516100001)

分析师:余景辉(执业证书编号:S0890519120001)

1. 本期专题:盈利驱动的逻辑——从年报业绩预告挖掘潜力板块

回顾去年四季度市场行情,我们可以看到市场主要以顺周期行业为主导,如上游资源及中游行业,而成长性行业如计算机、传媒、通信等行业则表现不佳,这反映了市场投资逻辑从流动性维度的估值驱动走向经济复苏下的盈利驱动。

近期部分上市公司披露了年报业绩预告,如何基于这些预告的数据,挖掘企业盈利大幅改善的行业板块,进而拟定行业配置策略,本期我们对此进行探讨。

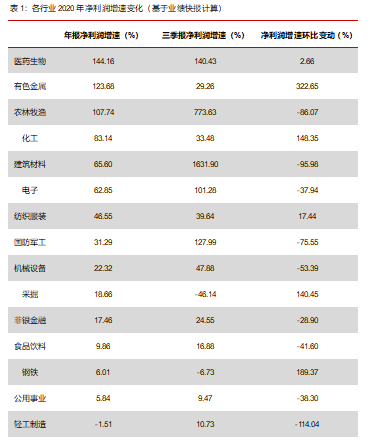

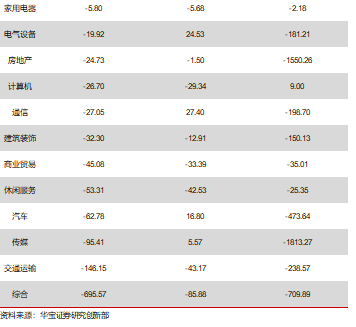

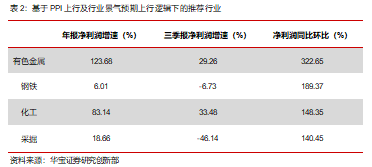

我们提取了截止2021年1月底所有上市公司发布的最新业绩预告中的净利润增速数据,并根据申万一级行业分类,对每个行业内披露的个股业绩数据进行个股市值规模加权,以此表征该行业的2020年净利润增速。由于资本市场关注的是边际变化,于是我们还调取了各行业2020年3季报的净利润增速数据,然后求两者的环比变动值,这样就可以观察出哪些行业的业绩是在边际改善的了。考虑到有些行业内个股公告数过少无法很好的代表整个行业,因此我们设定阈值,要求当前行业内公布业绩快报的个股数需要大于行业内所有个股数的30%。

上述这些行业中,我们重点关注2020年的净利润增速大于0,且较之2020年3季报增速是在边际改善的行业,因为这些行业表现出了景气上行的特征。可以发现,景气上行的行业主要集中于上游与中游,如有色、采掘、化工、钢铁;受益于出口的强劲表现,纺织服装行业的景气也处于上行阶段;医药生物行业依旧表现不俗,4季报预测增速仍旧保持较高增速,且较之3季报小幅提升。

如何进一步锁定未来值得重点配置的行业?我们考虑基于宏观基本面指标的研判结果做进一步分析。企业盈利的变动是量价变动的结果,尤其价格是先行指标,其中PPI对企业盈利,尤其是顺周期性行业的企业盈利具有前瞻指导意义。我们基于过去5年相同月份PPI环比变动的均值作为未来各月份PPI的环比变动预测值,并进一步推导出了同比变动的预测值,以下图中的红色曲线代表PPI的预测值,从图中可以看到,未来几个月PPI我们预计继续维持上行趋势。

我们之前对PPI在价值与成长风格轮动的研究中发现,PPI的上行往往对应的是周期股的盈利上行,而PPI的下行则可能意味着周期股的盈利回落。相较之下,成长股具有的一定的弱周期属性,对PPI的变动并不敏感。鉴于此,在PPI的上行期,我们更看好周期类行业的机会。进一步的,结合对业绩预告的分析,两者取交集,我们建议未来一段时间的行业配置,可重点关注以下几个周期性行业。

2. 本期资产择时观点

对于A股市场,1月A股市场开门红,但波动较大,尤其是最后一周市场出现明显调整,沪深300指数下跌3.91%,北向资金净流出近67亿。市场的大幅波动,一方面源于海外疫情反复引致的全球权益资产调整,另一方面则主要是国内投资者对货币政策转向的担忧,1月最后一周央行流动性持续收紧,资金利率上行,这是引发股市调整的主要原因。随着本月初央行公开市场上流动性的投放力度加大,市场短期也迎来了修复。不过,近期市场的大幅震荡相应也暴露了当前机构抱团股估值高企的微观结构下,市场自身的脆弱性。春季躁动虽然还可能延续,但风险也已经在集聚,前期市场对于流动性过分乐观的预期需要重新修正,高企的市场估值也需要时间进行消化,对于后续股票资产的配置,我们认为更应考虑的不是如何进一步扩大投资回报,而是如何防范风险,逐步兑现已经不菲的收益。

对于债券市场,1月国债终结了近期的反弹走势,十年期国债收益率上行约4个BP,10年国债期货下跌-0.26%。前期债券多头的主要信心来自于对货币政策不急转弯下的流动性过度乐观预期,但近期央行为了抑制房地产等资产泡沫采取的相关措施引发的预期差,则动摇了债市做多的信心。预计未来一段时间债市走势仍主要受资金面的影响,临近春节,央行按惯例加大了流动性投放,债市短期可能迎来修复,但拉长看,伴随疫苗投放下的全球经济复苏共振,预计货币政策的主线是逐步收敛并回归紧平衡,这预示着债市的趋势性行情机会有限,仍以波段操作为主。

对于港股市场,近期港股市场表现亮眼,恒生指数连续三个月上涨,1月恒生指数涨幅更是接近4%。港股市场的发力,是基本面与情绪面多重因素驱动的结果。首先,伴随居民端资产配置向权益资产的转移,以港股为代表的高性价比的中国权益资产对内地资金的吸引力提升,今年以来南下资金流入港股市场迅猛,而从4季度公募基金持仓数据看,内地公募基金也普遍加大了港股配置。其次,2020年港股市场的疲弱表现,主要是受地缘政治和海外疫情影响,压制投资者风险偏好,AH溢价指数一度突破50%,意味着港股被严重低估。伴随地缘政治环境阶段性的改善可能以及人民币的升值趋势,港股对海外资金的吸引力也在提升。近段时间,虽然A股市场的上行趋势仍旧完好,但A股市场的机构抱团现象有所松动,市场风格轮动明显加快,市场分歧加大,这相应也会带来市场的波动加大,短期市场的操作难度会有所提升,相较之下,港股市场的趋势性投资机会更加确定一些,从分散化投资的角度,我们建议当下时点适时配置部分港股品种。

对于黄金市场,1月黄金市场表现不佳,全月跌幅超过2.5%。近期黄金走势的纠结,源于两大基本面因素的角逐,一方面美元指数持续走弱,对黄金价格形成支撑,而另一方面美国实际利率水平1月小幅上行,又对黄金价格形成压制。这一基本面格局的拉锯,导致了黄金最近几个月的走势以高位震荡为主。不过,受疫情反复影响,近期VIX指数的波动加大,1月27日更是出现了单日大幅跳升,这预示这最近全球投资者情绪与风险偏好的剧烈波动,若VIX指数持续走高,则有望从避险情绪的逻辑催生一波黄金行情。考虑到黄金资产与传统金融资产的低相关性,同时黄金资产具有抵御尾部风险的特性,从大类资产配置的角度,我们建议近期可以适度考虑配置黄金资产。

3. 大类资产多维度择时体系跟踪

3.1. A股市场择时跟踪

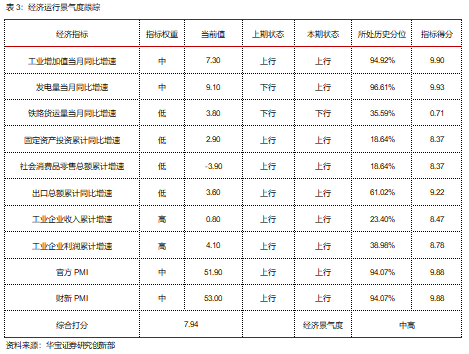

我们采用多维度综合打分的方法对A股市场未来走势进行研判。择时维度涵盖经济增长、实体流动性、动量趋势以及投资者行为监测。截止2021-1-31,我们跟踪的宏观经济运行指标综合打分为7.94 分,对应景气度研判“中高 ”。其中,工业生产持续修复,从分项来看,投资、消费以及出口处于上升趋势。企业盈利恢复较好。

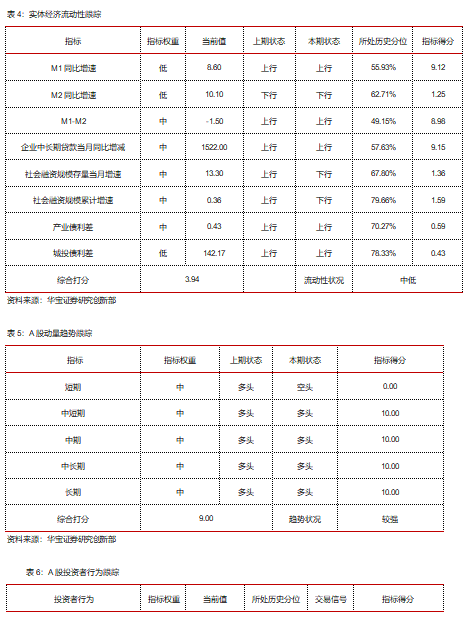

流动性方面,当前我们跟踪的指标综合打分3.94 分,流动性状态研判为中低 。从货币供应量的角度来看,M1维持上行趋势,M2维持下行趋势,货币供应量有所收窄。企业中长期贷款处于上行趋势,社会融资规模累计增速转为下行趋势。利差方面,产业债利差和城投债利差为上行趋势,两者分位数均不断走高,融资环境略微收紧。

A股择时我们综合考虑经济运行、流动性、动量趋势以及事件驱动维度。从动量趋势看,基于周K线构建的唐奇安趋势跟踪指标,除短期看空外,其他期限均看多,动量趋势较强。

事件驱动方面,从分项指标看,市场估值处于高位,发出看空信号,北向资金持续流入发出看多信号,其他指标未发出信号

3.2. 债券市场择时跟踪

对于债券市场,我们主要从经济运行(与A股跟踪采用同一指标体系,但影响逻辑完全相反,经济景气度越高,逻辑上越有利于权益资产,利空于债券资产)、通胀、流动性(具体划分为货币流动性与实体流动性,其中逻辑上货币流动性与债券投资回报率正相关,实体流动与债券投资回报率反向相关)动量趋势以及估值5个维度进行跟踪。

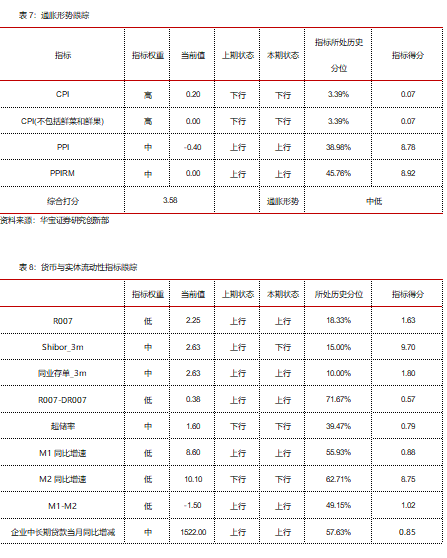

通胀形势方面,当前我们跟踪的指标综合打分为3.58 分,通胀形势研判为中低 。CPI和CPI(不包括鲜菜和鲜果)均处于下行趋势,,PPI和PPIRM处于上行趋势。

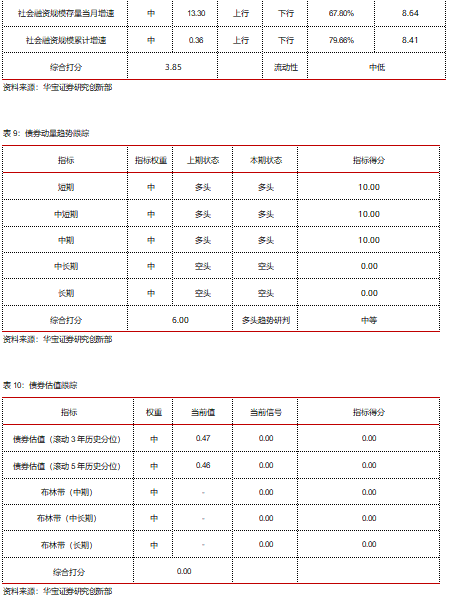

流动性方面,我们从两个维度进行跟踪,货币市场流动性、实体经济流动性。流动性综合打分为3.85 ,其中R007-DR007、SHIBOR和同业存单利率均处于上行趋势。实体经济流动性方面,M1-M2处于上行趋势,社会融资规模累计增速转为下行趋势,总体流动性打分为中低。

动量趋势方面,短期、中短期和中期动量看多,其余期限动量为空,整体动量中等;估值方面,债券估值维持正常水平。

3.3. 港股市场跟踪

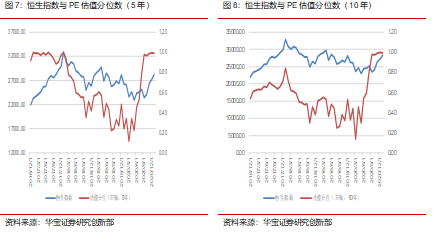

对于港股市场,我们主要从港股的动量与估值,并结合A股市场走势进行研判。动量方面,各期均发出看多信号,多头趋势较强。

3.4. 黄金市场跟踪

对黄金市场,我们从基本面、市场间分析、动量趋势以及事件驱动四个维度进行择时研判。基本面方面,美国10年期国债收益率持续上行,利空黄金,但美元指数呈现下行趋势,美国CPI呈现上行趋势,对黄金形成一定的支撑。动量趋势方面,中期呈现看空状态,短期和长期呈现多头趋势。事件驱动方面,估值角度,当前黄金价格处于过去5年91.7%分位数,发出看空信号;VIX指数发出看多信号。

4. 资产配置模型跟踪

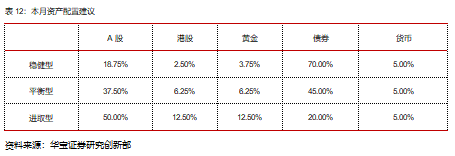

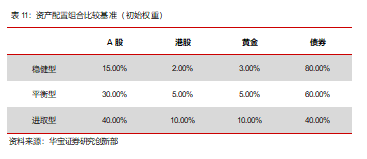

我们结合本期量化择时观点,分别构建了稳健型、平衡型以及进取型三款资产配置组合,涵盖A股、港股、黄金及国内债券资产以及货币五个大类资产,比较基准设定如下:

我们将比较基准作为资产组合的初始权重,并根据本期量化择时观点进行权重调整。量化择时观点由到高依次为谨慎、相对谨慎、中性、相对乐观以及乐观。当某资产择时观点为中性时,维持初始权重不变,当某资产择时观点为相对乐观时,则在初始权重基础上上调25%,当为乐观时,则上调50%,当为相对谨慎时,则下调25%,当择时观点为谨慎时,则下调50%。

本期大类资产配置具体建议如下: