来源:好买臻财VIP

好买说

你能接受的最长投资期限是多少?

对于每个人来说,答案或许略有不同。2年、3年、或是5年?

今天上证指数再度站上3000点,换句话说,2007年2月16日上证第一次突破3000点后的十多年里,指数的涨幅可忽略不计。那十年的时间,私募基金能赚多少钱?金牛奖今年颁了一个十周年杰出私募公司奖,获奖的三家私募管理公司,过去十多年的平均涨幅超过350%。

但十年就是极限了吗?如果有人说,自己定制了一个封闭期长达20年的产品呢?

恐怕大多数人都会觉得不可思议,甚至有些信口开河。就算剩下一小部分相信他的人,也是相信他一定是因为忘记了自己的账户密码。

因为,20年实在是太长了,几乎不会有人会在这么长的时间面前仍然保持投资的信心。

然而,许多事情的真相往往与人性的直观感受相反,在投资上尤其如此。有的时候,忘记密码未必是一件坏事。无数的证据在表明,我们往往会高估自己一年能取得的收益,却常常低估我们二十年能够取得的收益。

01

封闭20年,真有人敢?

美国共同基金“教父”约翰·博格在回顾自己的生涯时说:“我选择一条少有人走的路,所有的不同由此开始。”

近日,好买研究员在实地调研合作私募的过程中获悉一个消息,“有投资人定制了一款LIFE-LONG基金,投向A股市场,持有期间可以追加,20年到期赎回。”

是的,我们又确认了一遍,没写错,就是20年。看起来,这位投资人似乎毫不担心在各大年度策略会上被反复提到的,“中国当下面临的复杂的内外部环境和宏观经济下行的风险”。

无独有偶。

也是在上个月的走访过程中,好买研究员遇到某百亿私募的持有人。他持有某只股票基金已经10多年了,这一笔十年前为女儿提前准备的嫁妆在岁月的流逝中,已经从开始时的3000万,不知不觉地沉淀成了3个亿。大家都知道,过去十年在A股做投资,这只产品少不了亲历数轮牛熊,净值也难免起起落落,能够坚持10年不放手的投资人寥寥无几。

为什么有人能做长期投资?事实上,大多数人就算拿了好产品,也总有许多看不顺眼的时刻,回撤一大情绪也跟着波动、短期收益落后就容易觉得里面有猫腻,哪怕良心投顾多轮苦口婆心的心理按摩也还是无济于事,反而继续像追逐当季爆款口红一样,频繁更新自己的持仓基金并乐此不疲。

问题出在什么地方?

一个最最重要的原因是没有建立长期思维,换言之,许多人不愿相信自己的投资寿命会很长。

“持续经营”假设是会计学上的基本假设之一,就是说如果不存在明显的反证,一般都认为企业将无限期地经营下去。同样的,如果不出意外,我们也可以假设,我们的生活在预期寿命之内可以“持续经营”。那我们的预期寿命是多少呢?

根据上海市卫健委的数据,2018年上海户籍人口人均期望寿命83.63岁,其中男性81.25岁,女性86.08岁。

这里面,做投资的期限有多长呢?这要从拥有可供投资的闲置资金开始算起。毕竟含着黑金信用卡出生的富二代是少数,毕业数年仍是月光族才是每一代大多数人的常态。假如奋斗到35岁摆脱了月光,小有积蓄,那到65岁退休,尚有30年的时间,按80岁的寿命计算,那投资的长度就有将近50年之久。

也就是说,其实对大多数人来说,投资是长跑。那我们就要有与之匹配的长期思维。短期收益的高下与最终收益的多寡没有必然联系,可持续的收益要比短期的暴利更有意义。

02

基金投资中的“公务员”思维

事实上,虽然很多人在投资上没有建立长期思维,但在生活中早已深谙精髓。为什么父母喜欢孩子去考公务员?为什么现在北清复交的毕业生开始涌入中小学校当老师?是外企工资更低吗?还是BATJ不招人了?

并不是。原因大家都知道。外企高管的收入可持续性比体制内还是差了点,金饭碗的职业生涯也不如铁饭碗来得稳定。体制内最大的优势就是至少可以稳定地以现有工资折现,且折现的年限至少能有几十年。所以,也就更有价值。

同样,要想让投资更有价值,也必须建立在长期的基础上。只有长期,复利才会发挥作用。

我们不妨先定一个小目标,假如在36岁能积累下一笔100万的闲置资金,假设年化收益只有区区5个点——一个让很多人觉得都不配打开手机去操作的收益率。不考虑货币贬值,在投资的前10年,或许收益会都让很多人感觉微不足道。但如果是30年,100万的投资金额就会滚雪球般变成432万。一旦这个年化收益率能提高到10%,30年后将会有1744万;提高到15%,则会有接近6621万。

数据来源:好买基金研究中心

如果35岁没有实现这个小目标呢?我们再假设一个初始资金更低的情境——假如我们从35岁开始,在30年的时间里,每年都有10万的闲置资金去做投资,情况又会如何?假设年化收益也先从区区5个点算起,投资3年,收益不过是3.1万。但如果是30年,共300万的投资金额最终变成了697万。而如果年化收益率能提高到10%,30年后将会有1809万;提高到15%,则会有接近5000万。

▼图1:每年10万闲置资金的投资在不同年化收益率情况下的投资表现

数据来源:好买基金研究中心

以上无论哪种情况,都说明了长期复利的威力。当然,也不得不说,初始资金较大,投入产出比也会更高。一旦从提供劳动换取收益的阶段过渡到靠资本谋生之后,在好的资产上下重注,比细水长流的投资更高效。

03

年年都买第一名,不行吗?

更进一步,长期投资也可以不以一个人的生命长度为限。

可口可乐公司在2019年12月9日迎来股票上市100周年。1919年价值40美元的单只股票现在的价值早已超出1800万美元。从40美元到1800万美元,在长达100年的维度里,保持了13.9%的年化复利。不只是名家字画或是黄金玉器,所谓可乐恒久远,一票永留传,一些能够持续带来财富增值的金融资产也同样值得代际传承。

中国人民一向有为子孙后代考虑的传统。《战国策·触龙说赵太后》曰“父母之爱子,则为之计深远。”中华民族穿越了历史长河,时至今日在世界的东方屹立,这与我们薪火相传、前赴后继的精神息息有关,这也正是长期思维的展现。

经常有人提及阶级固化,可《愚公移山》里也说,“虽我之死,有子存焉;子又生孙,孙又生子,子又有子,子又有孙,子子孙孙无穷匮也”。借由复利假以时间,才能为子孙后代积累下起跑线上的优势。

所以,当你建立起长期思维来考虑问题时,就已经为成功埋下了种子。

反过来,如果我们只顾及当下,只用地球绕太阳公转一年的时间来思考问题,会是怎怎样的结果?基金行业里一个很好的例子,就是排名。每到年终盘点时,这山望着那山高,就会有人顿生赎意。但问题在于,我们投资的并不是过去的日子,而是投资基金的未来预期。

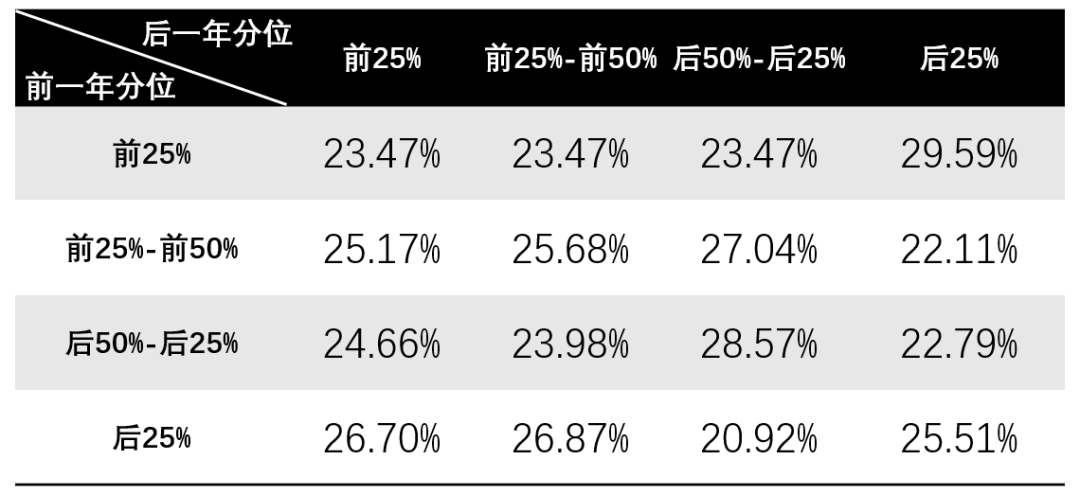

然而,基金的年度业绩持续性差已经是不争的事实。以2013年之前成立的392只公募偏股混合型基金为例,2013-2019年间,连续两年保持前25%的基金不到1/4。

▼图2:基金前1年和后1年业绩排名对应概率

数据来源:好买基金研究中心

实际上,作为专业的基金研究者,我们会发现如果有人宣称其投资能力能够适应所有市场环境,旗下的产品业绩从来都是每年最佳,那么通常这就是一个彻头彻尾的骗局。

当我们反观那些优秀长跑选手,往往没有一年拔得头筹,但时间越长越会体现出实力带来的必然差距。正所谓“善战者无赫赫之功,善医者无煌煌之名”,既要长期业绩,何必介意短期的高下?

▼图3:某私募基金历年业绩表现

数据来源:好买基金官网

数据区间:20112.1.1-2019.11.29

当然不得不承认,也有一些投资者并非计较短期历史业绩高下而更换产品,而是相信自己有择时的能力。基于自己对宏观经济和市场风格有一定程度的把握,敏感于各种变化和转换,他们勤于预测哪类基金未来潜在收益更高,自信可以充分驾驭市场。

在这一点上,“股神”巴菲特早已把丑话说在前头。

他说,如果你试图去预测股市明天或明年的走向,你已经输了一半。不信,去看看各大券商每年出炉的来年市场策略,事后不被打脸的预测,恐怕一半都没有。

04

“长期”投资也要小心假动作

不过,这一切都建立在挑选“善战者”和“善医者”的前提之上。选基金,必须要做到区分运气和能力。

有些投资者虽然买了基金,但对基金认识不清晰。有时候,买入一些基金虽然赚钱但赚的是一时的糊涂钱,错把偶然性当成了必然性。我们需要保持清醒,当你买入一只并看不清其内在逻辑的基金时,往往在开始的时候就已经埋下了祸端。因此,当不明白基金为什么赚钱的时候,正确的姿势反而是见好就收。

也有一些投资者会觉得自己就是长期投资者——“手上的基金被套了好多年,我都没赎回。”在好买基金研究中心针对投资者赎回行为的分析中,我们也发现,往往被深套的投资者会选择不动、被动持有。反而是逐渐涨回面值的基金,迎接它们的却是被取代的命运。但实际上,这混淆了长期投资和被动持有之间的关系。

理论上,我们都知道,遇到投资逻辑有问题的基金,亏损再多,也要斩立决,继续持有就是对投资生命的不尊重。然而理论与现实之间总是充满了摩擦。如果没有真正内化的长期思维,有时候就算持有五年十载,也是人性误区下的假动作。

值得注意的一点是,近几年,帮助客户被动长期持有的制度性的保障措施也逐渐在私募基金中被广泛应用。市面上三年期封闭的私募已经越来越多。可问题是,三年就是长期了么?三年到了之后该怎么办呢?

思路决定出路。

最根本的事情,还是正确投资理念的树立。这是一件难事,但我们必须要做这个艰难而长期正确的事。