来源:一地基毛

日前,证监会对基金注册改革大提速,纳入快速注册程序的权益类基金注册期限不超过10天,未纳入快速注册机制的权益类基金注册周期原则上不超过30天,权益类基金注册效率大大提升,大力发展权益类基金的监管导向也越来越清晰。

监管会议的多次表态,让公募基金业也重新审视“受人之托、代客理财”的发展初心。大力发展权益类基金,正在成为公募基金继续发挥专业投资力量,提升广大基民获得感,助力资本市场改革,以及促进经济转型升级的历史性使命。

随着公募基金权益基金迎来较好风口,基金公司更需要沉下心来踏踏实实打磨业绩,提升自身成绩,妄想浑水摸鱼往往最后落得 “一片鸡毛”。

长盛基金的新产品“浑水摸鱼”

以长盛基金的新产品长盛龙头双核驱动混合为例,长盛基金派出了老将吴达管理,其累计任职时间11年又15天,任职期间最佳基金回报30.54%,现管理5只基金产品,资产总规模22.67亿。

初看似乎不错,吴达是一个经验丰富的老将,但是累计任职时间11年,最佳回报仅30.54%?年平均回报不到3%?这个数据连余额宝都没有跑赢,实在难以令人满意。

资料显示,吴达目前管理5只产品 3只跑输同类平均收益且排名靠后。其中长盛转型升级主题灵活配置混合任职回报-0.23%,跑输同类产品6%排名1846/2520。长盛沪港深混合任职回报2.2%,跑输同类产品16%排名1102/1482,长盛环球行业混合(QDII)任职回报30.54%,跑输同类产品28%排名10/11,排名倒数第2名!

细分到产品来看,吴达管理时间最长的QDII产品长盛环球行业混合(QDII),任职时间为9年又152天,任期期间总回报30.54%,近5年有2年出现亏损,在2014年和2015年仅收获5.2%和0.18%。

拉长周期来看,吴达接手长盛环球行业混合(QDII)恰巧是美股十年牛市的起点,在这十年期间,道琼斯指数翻4倍!而长盛环球行业混合(QDII)却仅仅涨了30%,实在有些尴尬!你要知道,就算是在A股这样恶略的生态环境下,也有不少基金经理实现翻倍的表现。

而从持仓来看,吴达接手长盛环球行业混合(QDII)时的持仓可以说几乎都是牛股,摩根大通、苹果、昆仑能源、微软、美国银行、辉瑞、纽约梅隆银行等等。

值得关注的是就在昨日,苹果公司股价再创新高。苹果股价在收盘时上涨1.73%,收盘价达到了240.51美元,总市值报10869亿美元,期间股价上涨超过30倍!而若其持股不动,这也足以让产品净值翻倍了!

再看其他两只产品,也是各有各的“问题”。其中长盛沪港深混合(002732)近3年仅实现2.2%收益,年平均不足1%,甚至跑输了活期存款。而今年以来该产品仅仅实现收益5.58%!

从资产配置来看,该产品大幅度跑输市场是因为资产配置方面出现重大失误。截至二季度末该产品依然持有87%现金!

长盛基金规模缩水超过60% 内部管理混乱

长盛基金成立于1999年3月26日,是国内最早成立的十家基金管理公司之一,也是首批获得全国社保基金管理资格的六家基金管理公司之一。

数据显示,截至2019年二季度末,长盛基金总规模294亿元,早已经跌落第一梯队,而较2016年730亿的规模峰值缩水超过60%。

此外,作为一家老牌公募基金,经过多年的积淀管理理应更加成熟,但是近期却接连发生让人啼笑皆非的事情。

8月14日,长盛基金发布公告,调整长盛战略新兴产业灵活配置混合型证券投资基金基金经理。长盛战略新兴产业基金经理变更为杨衡和孟棋,冯雨生和李琪离任。

对于冯雨生和李琪的离职,长盛基金公告称均为工作原因,并转任公司其他岗位。

这次更换基金中途还出了乱子, 8 月 14 日发布的《长盛基金管理有限公司关于调整长盛战略新兴 产业灵活配置混合型证券投资基金基金经理的公告》,将其中“1.公告基本信息” 栏中“离任基金经理姓名”写成“共同管理本基金的其他基金经理姓名”

从长盛战略新兴产业的近3年的走势来看中规中矩,分别是-2.65%,12.26%和-20.88%,其中2016年和2017年排名还在前30%。

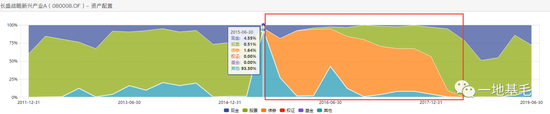

但是这些稳健的收益是建立在较大债券资产配置比例上。从这张图上可以看出,在2015年6月末,长盛战略新兴产业对股票资产全面清仓,这不仅成功躲过了股灾的折磨,也成功规避了之后2年的磨底。

从基金经理来看,自从王克玉离开之后,本是长盛基金“拳头”产品的长盛战略新兴产业迟迟没有找到一位合适的基金经理,不得不让人怀疑,长盛基金是一个“能打”的都没了吗?