数据告诉您为什么要投资基金?

资本市场起源于欧美发达国家,我国建立资本市场的时间尚短,不过三十多年年。从发达资本市场的一些规律或许能够看到我们未来的影子。

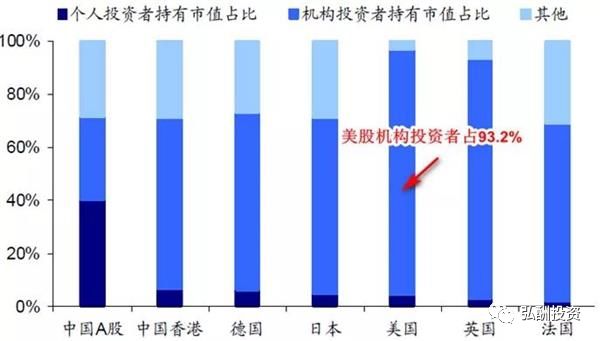

下图是2018年,全球主要资本市场的投资者结构图

从图中可以看出,包括中国香港在内的发达资本市场,其个人投资的占比都极低,大多在5%以下,法国市场更是只有1%左右的个人投资者,机构投资者占据绝对优势,尤其是美国市场,其机构投资者在市场中占据近93.2%的比例。对于中国市场而言,个人投资者仍然占据主流,比例约40%,而机构投资占比仅为25%,远低于发达资本市场。

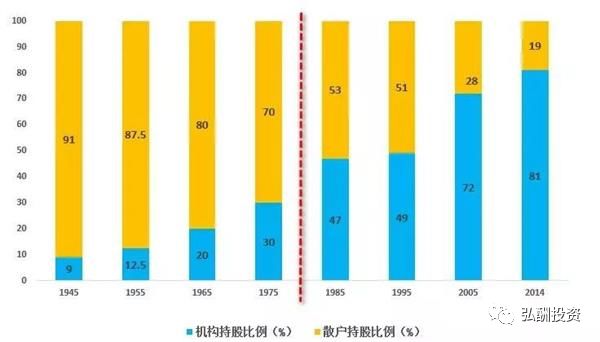

当然在发达国家资本市场发展的早期,也同样面临投资者结构散户化的问题。一战结束后,美国经济高速发展,企业盈利激增,股市也随之繁荣。1927年至1929年,道琼斯指数上涨超一倍,赚钱效应下,散户纷纷入场,当时散户持有流通市值一度达到90%,史称‘咆哮的二十年代’。同样在二战结束后,美国为首的第二次工业革命,带来的经济的繁荣和股市的暴涨。战后十年,美国道琼斯指数涨幅超200%,在此赚钱效应下,散户再次跑步进场,持股比例一度超过90%。直到上世纪七十年代中期之后,才逐渐降低。

美国市场去散户化的主要原因:

一、社保等机构投资者进入市场之后,个股是市场波动性降低,散户投机热情下降,转而通过养老计划和共同基金间接参与市场。

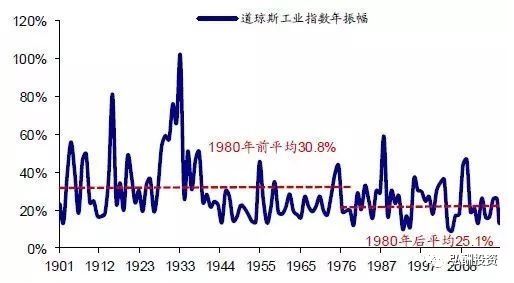

二、随着机构投资者占比提高,美国股票市场的波动率逐渐降低,这也在一定程度上削弱了散户的热情。

三、注册制的推行,退市股票增多,个股踩雷概率较大,散户更加不愿轻易参与市场。

对于中国A股市场而言,随着我国资本市场制度的不断成熟,注册制的推进等,相信,我国资本市场也必然经历去散户化。

近一两年来,A股市场,个股暴雷现象时有发生,且越来越频繁。个人投资者一旦踩中,损失将会十分惨重。而散户投研能力不足,分散投资也未必能有效分散风险,通过基金参与资本市场增长必将是最佳的选择。(来源:弘酬投资 )