沃伦·巴菲特对于支付过高的代价感到厌恶,战胜了他坐拥大量现金的挫败感。

随着股市创下新高,伯克希尔哈撒韦公司(Berkshire Hathaway Inc。)上季度的股票净卖出额比上一季度多10亿美元,创下2017年底以来的最大净卖出额。去年,巴菲特在苹果公司(Apple Inc。)持有大量股份,并向美国最大的几家银行投资数十亿美元。今年的反弹并没有吸引他。

巴菲特此前曾处理过在等待收购时现金不断累积的问题,但从未处理过如此规模的收购。他已经有好几年没有进行过重大收购,甚至放弃了一种较新的现金配置方式,减缓了第二季度回购伯克希尔股票的速度。其结果是,该公司的现金储备飙升至创纪录的1,220亿美元。现金储备是投资者近年来的主要关注焦点。

Edward Jones分析师吉姆·沙纳汉(Jim Shanahan)周六接受电话采访时表示,“很难看到最近几个季度的现金余额和现金使用情况,对他们没有收购任何公司、没有购买多少股票、也没有回购大量自己的股票感到失望。”

不断增长的现金储备反映了巴菲特在同一屋檐下组建起来的运营业务的实力,并使这位亿万富翁投资者在出现大笔交易时能够迅速采取行动。但他承认,数年来,1,000多亿美元的投资回报微乎其微,这对公司的增长构成了压力。

现年88岁的巴菲特凭借持续超越大盘而获得了传奇般的地位,但过去5年、10年和15年,伯克希尔的总回报率一直落后于标准普尔500指数。这引发了这样的疑问:伯克希尔的规模是否已经扩大到无法产生超额回报的地步?把这些现金返还给股东是否比留给他最终的继任者进行重大交易更好?

巴菲特一直试图摆脱这些担忧,他在过去几次年度股东大会和致股东的信中,都在颂扬伯克希尔作为一家综合企业保持团结的价值,并将公司的地位作为第一个需要独特机遇的公司。

理查德·库克(Richard Cook)表示,“伯克希尔成立以来是反周期的,拥有一个可以利用市场重大混乱的战争资金。”库克管理着3.3亿美元的资产,包括库克和拜纳姆资本管理公司(Cook&Bynum Capital Management)的伯克希尔股票。

巴菲特以前也来过这里。在他1998年写给投资者的信中,他哀叹150亿美元的现金正在烧他的口袋,而在良好的收购或大规模股票投资方面,“没有任何前景”。几个月后,当网络公司风靡一时、伯克希尔的股价下跌时,他购买了电力公司中美能源(MidAmerican Energy)的多数股权。

这笔交易成为伯克希尔能源业务的基石,他现在将其称为伯克希尔森林中最有价值的两棵“红杉”之一。该公司的高管格雷格·亚伯尔(Greg Abel)也在其中——很多人认为这位竞争中的领先者是巴菲特的继任者。

2004年底,巴菲特再次面临创纪录的430亿美元现金储备,此前他曾表示,他“放弃”了几笔数十亿美元的收购交易。当时,这一水平相对稳定,直到2008年金融市场陷入混乱,伯克希尔开始运作,向高盛集团和通用电气提供了数十亿美元贷款。

现在,投资者面临的问题是,巴菲特愿意等待多久,才能找到价格合理的机会。自2017年底以来,巴菲特持有超过1000亿美元现金,去年他触发了更多的股票回购,这是他在伯克希尔历史上一直避免的做法。2000年,当伯克希尔的A股跌破4.5万美元时,他曾考虑回购,但最终他推迟了任何行动。

Lountzis Asset Management总裁保罗·隆茨(Paul Lountzis)表示,“长期来看,相信他们确实是正确的策略。”该公司管理着超过2亿美元的资产,包括对伯克希尔股票的投资。他称,“作为公司的首席执行官,很少有人有勇气像他们那样坐在那里耐心等待。根据他以往的记录,他能负担得起。”

部分现金储备将很快投入使用。伯克希尔哈撒韦同意向西方石油公司(Occidental Petroleum Corp。)注资100亿美元优先股,以帮助为收购阿纳达科石油公司(Anadarko Petroleum Corp。)提供资金。如果阿纳达科股东本月晚些时候批准合并,这笔交易将完成。

去年,巴菲特说交易价格太高,他不喜欢,所以他花了150多亿美元购买了苹果的股票。他还增持了银行和航空公司的股票,但其中许多公司的股权现在已接近10%的持股门槛,他说他不希望超过这个门槛。上个月,他甚至通过持有美国银行的股份达到了这一水平。

隆茨称,尽管巴菲特近年来更倾向于收购运营中的公司,但他增持大型上市公司的股份帮助他降低了现金水平。

“如果他没有这么做,账面上的现金数额将会非常可怕。”隆茨说。

伯克希尔本季度4亿美元的回购规模低于今年前三个月的17亿美元。这一数字低于巴克莱分析师预期的15亿美元。伯克希尔董事会去年改变了回购政策,将其作为配置巨额现金的另一种方式,但巴菲特保持了相对有限的回购,自政策调整以来仅回购了34亿美元。市值与伯克希尔最接近的金融公司摩根大通同期回购了约200亿美元。

股市走高限制了巴菲特的投资机会,但也推动他的股票投资组合价值超过2,000亿美元,并推高了收益。新会计准则将未实现收益计入利润,因此该公司79亿美元的投资收益推动净利润跃升17%。

除了股票投资组合的收益,该公司还能从较高的市场中获得其他切实的好处。伯克希尔哈撒韦公司在2019年上半年对十多年前几项股票指数的看跌期权获利近10亿美元,其中近一半将于今年到期。

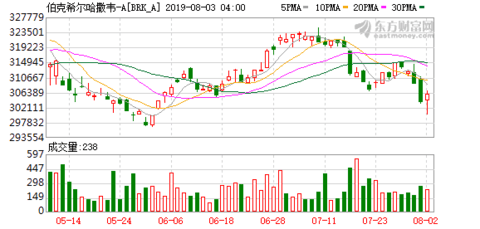

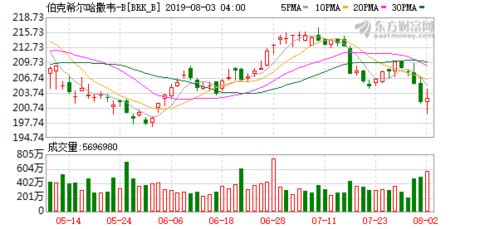

尽管如此,投资者并没有因为伯克希尔哈撒韦的股票投资获得回报而获得回报。尽管标普500指数今年上涨了17%,但伯克希尔哈撒韦的A类股却完全没有变化。