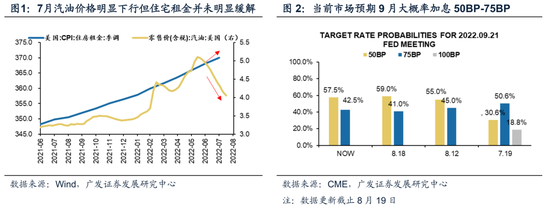

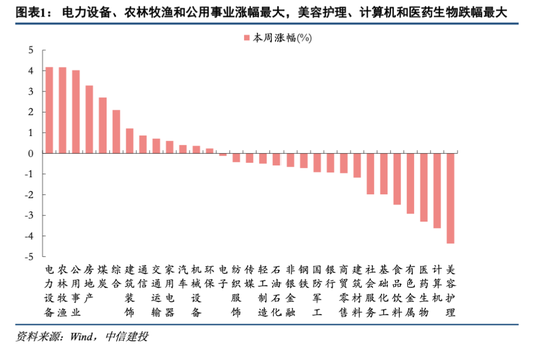

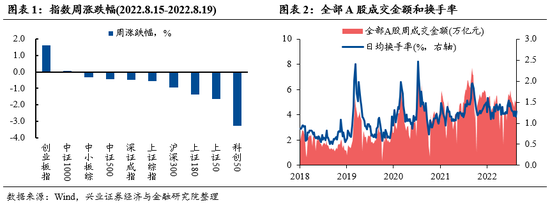

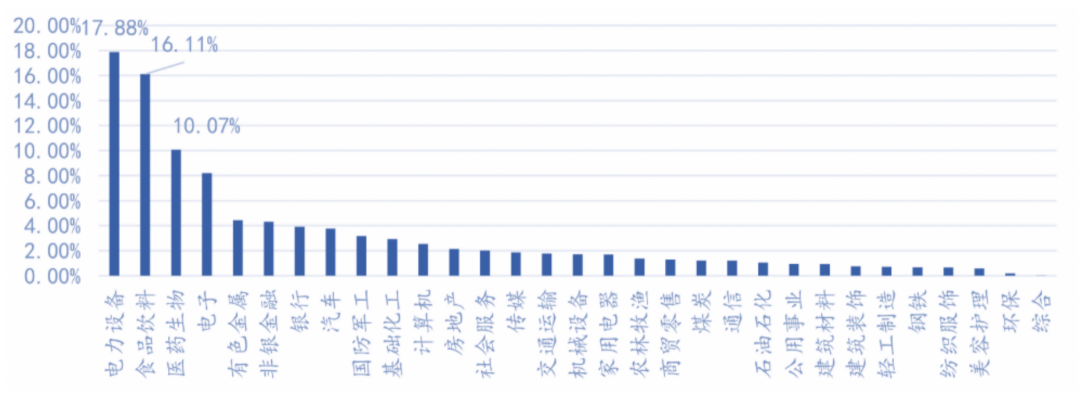

在经历4月底以来的反弹后,7月A股进行回调。截至8月19日,7月以来,国内主要股指出现不同程度下跌,其中沪深300下跌7.45%,上证指数和深证成指下跌均超过4%,创业板指下跌2.72%,中证500下跌近1%。行业表现方面,124个申万二级行业涨跌互现,54个行业上涨,70个行业下跌。其中,家电零部件涨幅达21.37%,酒店餐饮、装修建材、旅游及景区跌幅均超过15%。国际方面,7月美联储宣布加息75bps,市场对加息反应逐渐钝化;此外,8月公布的通胀数据弱于市场预期,美联储加息步伐进一步放缓,标普500和纳斯达克指数连续四周上涨。

债市方面,7月美债长端利率小幅回落,短端收益率则整体上行,10Y与2Y利差倒挂加深,“抗通胀”和“衰退担忧”仍是当前美债交易主线,后续美债收益率或以震荡为主。此外,8月15日央行超预期下调中期借贷便利(MLF)和公开市场逆回购(OMO)操作利率,利率短期可能会呈现易下难上的情况。

大类资产配置建议

建议投资者在基金的大类资产配置上可采取以股为主、股债结合的配置策略。具体建议如下:积极型投资者可以配置40%的积极投资偏股型基金,10%的指数型基金,10%的QDII基金,40%的债券型基金;稳健型投资者可以配置30%的积极投资偏股型基金,10%的指数型基金,10%的QDII基金,40%的债券型基金,10%的货币市场基金或理财债基;保守型投资者可以配置20%的积极投资偏股型基金,40%的债券型基金,40%的货币市场基金或理财债基。

偏股型基金:

布局均衡配置风格产品

从市场环境上看,7月,国内投资、消费回落,基建发力明显,出口强韧性,房地产市场投、融资继续萎缩。整体来看,当前经济增长的多种压力尚未完全消散,A股将更多的呈现“结构性震荡”行情为主。因此,在权益类基金的选择上,建议投资者重点布局以弹性更大的成长板块为核心策略的基金,或者核心资产以均衡配置风格为主的产品,并选择相应的主题基金。

债券型基金:

配置久期管理能力较佳债基

利率债方面,央行OMO、MLF降息为LPR打开空间,宽信用将进一步加码,稳增长政策发力背景下收益率有上行压力,但空间有限,可能保持区间震荡格局。对于债券类基金的投资,追求稳定收益的低风险偏好投资者,可以考虑配置久期管理能力较佳、选券能力较强的纯债基金;对于希望博取一定收益的中等风险偏好的投资者,可以考虑专注于打新、可转债等以权益产品增强收益的“固收+”基金。

QDII基金:

中长期持有港股QDII基金

海外市场方面,受能源价格下跌和交通运输需求回落的影响,7月美国通胀数据略有改善,市场加息预期有所回落,但是食品价格上涨、能源价格的不确定性、地缘冲突等问题仍支撑着通胀水平,美联储“抗通胀”尚未结束,美国经济下行趋势明显,或陷入技术性衰退。此外,7月美联储会议纪要显示,未来某个时候会放缓加息的步伐,积极加息预期减弱。整体来看,短期内美股或将维持震荡。建议投资者选购QDII基金时采取防御性姿态,谨慎选择欧美市场具有长期配置价值的产品,并中长期持有港股QDII基金。

炒股开户享福利,入金抽188元红包,100%中奖!