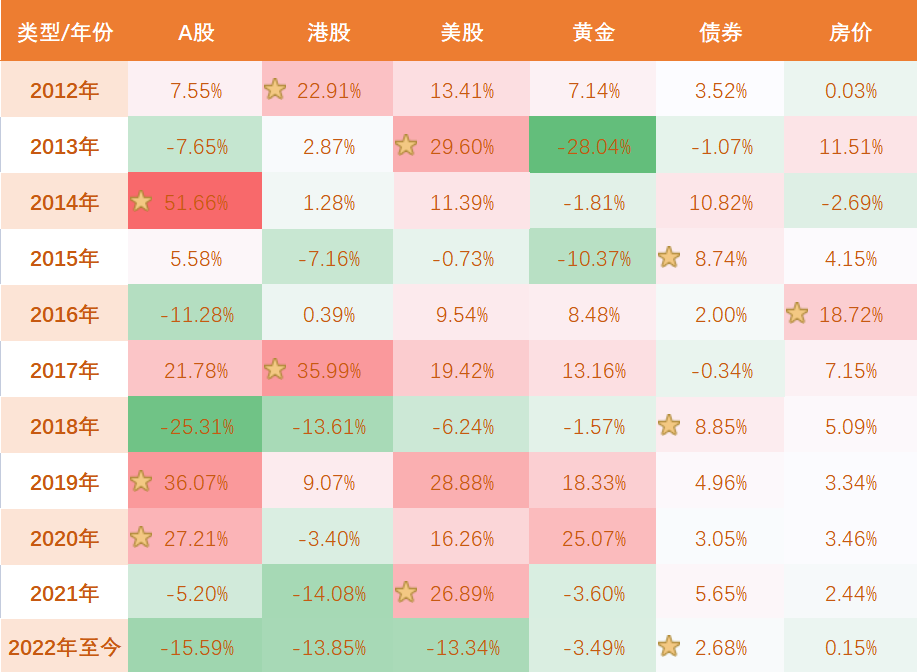

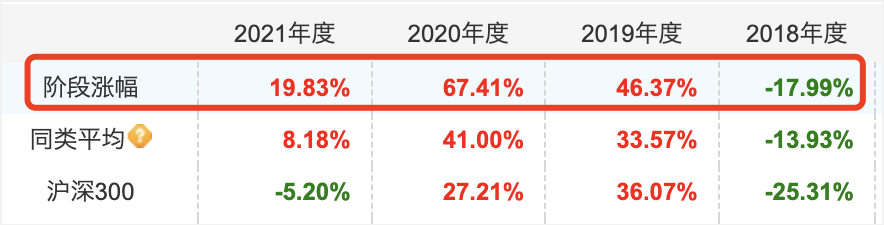

截至7月底,已有超过120家医药上市公司揭晓成绩单,其中超五成业绩预增,主要集中在CXO、医疗器械、疫苗等细分行业。同时叠加医药板块估值不断回落,达到28.01倍,位于近10年历史最低分位点,医药板块下半年有望迎来较好的投资窗口期。接下来我就从一些方面来具体聊聊,今年下半年医药投资的逻辑缘由。(数据来源:wind,时间截至:2022/7/31)

首先从整体投资逻辑上说,2022下半年疫情虽仍有不确定性,但整体影响将会趋弱。同时,集采等医改政策预期稳定,悲观预期已经反应在股价中,医保资金依然宽裕,运行健康。医药作为产业的刚性需求,也是国家战略性产业,目前正处于产业升级的关键窗口期,医药产业的投资机会将呈现多层次性、多方面,这一点在下半年依旧非常明显。并且随着半年报及三季报陆续披露,医药估值切换下投资性价比较高,可从业绩角度出发,把握医药赛道投资机会。

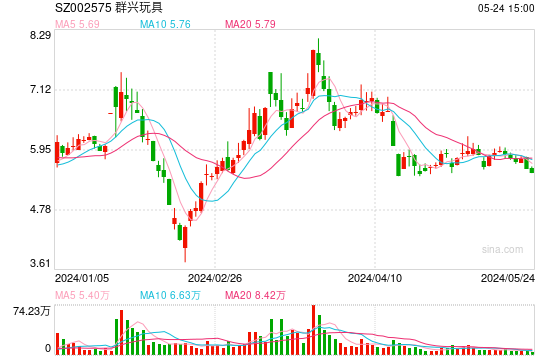

具体到细分赛道,我比较看好CXO。CXO行业下半年内外需求依然旺盛,预计未来5年行业的复合增速可以达到25%以上。不仅全球药物研发投入和销售额将持续增长,国内大型药企和中小型Biotech公司也在加大对创新药领域的投入力度,这些均对国内CXO行业的发展构成支撑。

除了CXO,我还会重点关注疫苗、科研试剂、创新器械等领域的投资机会。HPV疫苗渗透率仍有较大提升空间,未来数年行业将保持高景气度,上市公司业绩有望加速爆发,居民自费的二类疫苗符合消费升级的方向,同时也有利于节约未来的医疗支出;生命科学试剂、医疗设备上游、生物制药上游、IVD等上游供应链旨在解决基础研究的痛点,景气度同样较高,但需要把握解禁和估值节奏;十四五重点提到要加大医疗新基建的投入,加上疫情推动了新基建的提速,可以重点关注受益于新基建加速及具有出海逻辑的医疗器械企业。

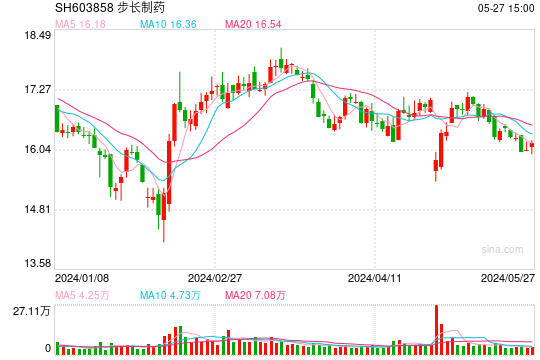

最后在具体个股的选择上,我主要会从这四个维度来进行选择:第一关注个股的行业景气度,主要关注政策导向、技术变革方向及消费者行为习惯的变化;第二关注公司的核心竞争优势;

第三关注公司治理结构;第四关注公司估值与成长性的匹配度。当然我也会竭尽全力,争取为投资者布局估值合理、成长性高的公司,和投资者一起分享生物医药行业成长的红利。

风险提示:本资料仅供参考,仅作为陪伴服务内容之一,不构成具体产品的宣传推介材料或法律文件。摩根士丹利华鑫基金已严格审查本资料的内容,但不保证其准确性、完整性和适用性。在任何情况下本资料中的数据、信息或所表达的意见并不等同于实际投资结果,也不构成任何对投资人的投资建议、承诺或担保。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成新基金业绩表现的保证。基金运作过程中存在净值波动的风险。摩根士丹利华鑫基金郑重提醒您注意投资风险,并请根据自身财务状况及风险承受能力谨慎选择。