近日,网红百亿级私募希瓦资产旗下产品巨亏60%的消息,在业内传开。

对此,记者第一时间联系希瓦资产相关人士进行核实。该人士坦言,消息中提及的产品并非由公司董事长梁宏管理,而是公司另一位资深投资经理。他管理规模较小,重仓物业板块。虽然公司已经对该产品进行了风控动作,但是由于物业股出现巨幅调整,部分在产品净值高位买入的投资人,回撤确实超过60%。

资料显示,这位资深投资经理为地产研究员出身,在泽熙投资担任过研究员,2018年加入希瓦资产。其管理的产品曾在一年多的时间中快速翻倍,不过此次大幅回撤后,其风控问题备受质疑。

旗下部分产品

净值大起大落

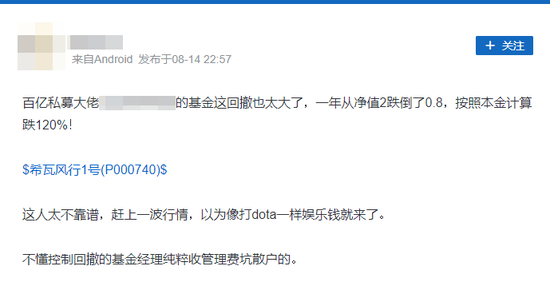

近日,有投资人在雪球平台抱怨,百亿级私募希瓦资产旗下产品已经回撤60%,净值从2元跌至0.8元附近,“基金经理不懂得控制回撤”。

记者采访希瓦资产相关人士获悉,该产品由希瓦资产投资经理洪某管理,重仓物业板块。近日,物业板块剧烈调整,产品净值也快速回调,最大回撤超过60%,“部分高位进场的投资人回撤幅度确实比较大。”

资料显示,洪某曾任湘财证券、招商证券和申万宏源房地产研究、研究组长,后在泽熙投资任研究员,2018年加入希瓦资产,目前管理规模不足1亿元。从其管理的产品情况来看,净值可谓大起大落。

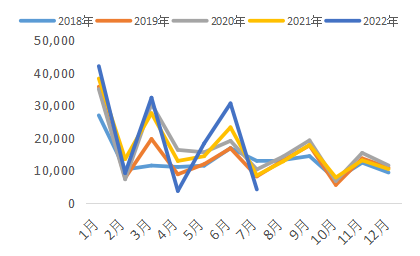

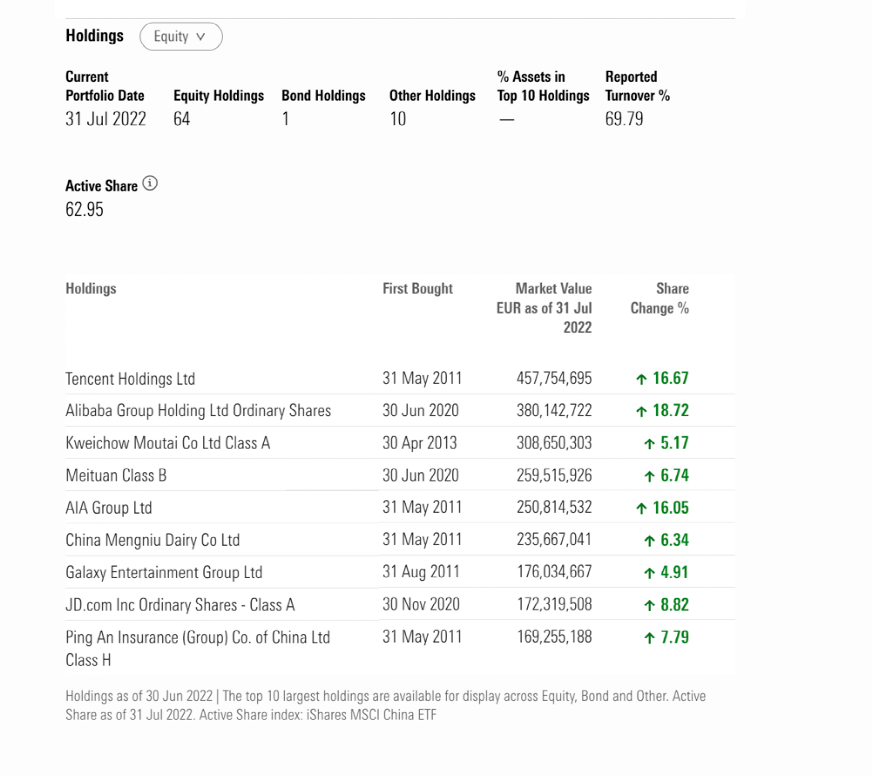

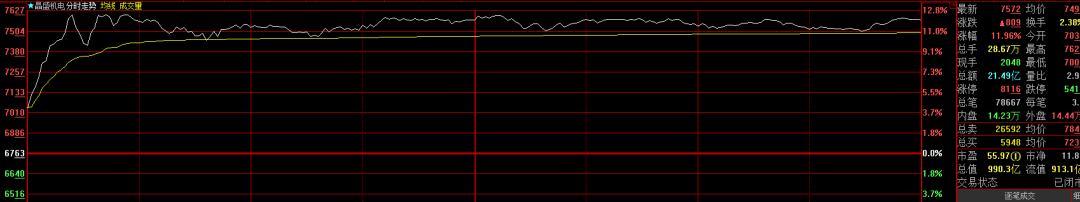

以希瓦风行精选为例,该基金成立于2019年4月,2020年8月基金净值便升至2元附近,在一年多的时间中就实现了净值翻倍。不过,去年7月以来,产品净值快速下行,8月5日已经跌至0.78元。

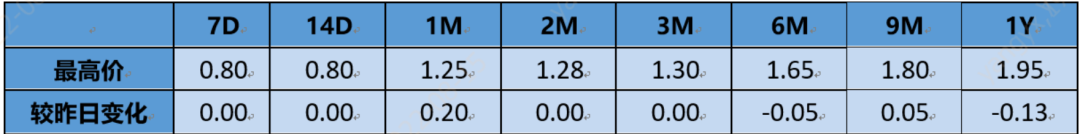

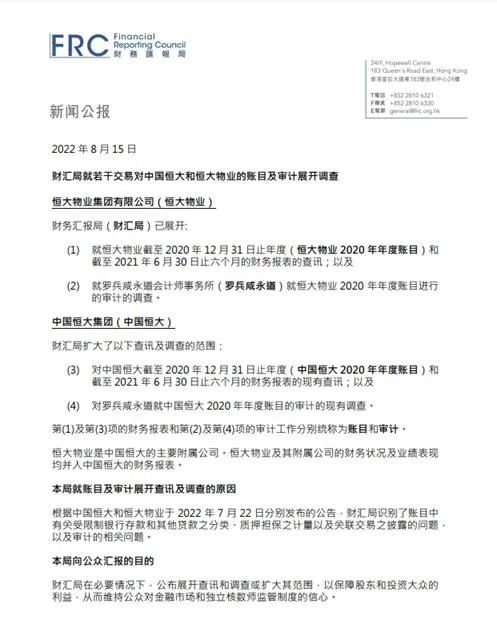

Choice数据显示,今年以来物业板块跌幅较大,截至8月12日,多家港股物业股股价腰斩。比如,碧桂园服务今年以来跌近70%,旭辉永升服务跌超60%,世茂服务同期跌幅也接近60%。

尽管物业股巨幅调整,洪某依旧坚定看好物业板块投资机会。

在近日的产品周报中,洪某表示:“目前民企物业股估值方面肯定在底部,物业行业仍然是一个很好的行业。自己留下的物业股都是中报还有不错增长,估值现在已经没有办法看(低估厉害)的公司,在港股市场熊市的情况下,我仍然愿意相信价值投资和部分公司实控人的诚信。”

风控体系受质疑

虽然洪某管理产品净值剧烈回调,其中很大一部分原因在于市场调整,但是其持仓过于集中的问题,也备受质疑。

“自己的钱这样做是没问题的,可以纯粹地坚守价值投资。但是作为一只资管产品,过分重仓某一行业显然是不太妥当的。”沪上一位中型私募人士直言,首先,私募的本源在于为投资人创造绝对收益,因此持仓过于集中导致净值大起大落,本就脱离了私募的应有之义;其次,作为一家资产管理机构,私募应该具备相应的风控措施,比如行业、个股持仓比例限制,净值大幅回撤后的强制减仓等,避免产品净值波动过大。

希瓦资产相关人士透露:“公司对于净值回撤是有风控措施的,洪某管理的该只产品之前就降仓至五成左右,近期降至三成左右。不过在行业比例限制层面没有硬性规定,一方面因为港股A股行业分类不一定一致,进行行业比例限制的操作性比较差,另一方面则是此类限制可能对基金经理的策略产生干扰,因此,公司最终决定不做行业比例限制。”

一位私募研究员认为,对于基金经理来说,过度的风控限制确实会扰动其操作,收益也会受到影响。但是从资产管理的角度来看,净值的过大波动很容易导致投资人高位进场、低位离场,此次希瓦的部分投资人便是高位进场,体验感极差。另外,从更长远的视角来看,如果资产管理产品波动过大,投资人很难赚到钱,那么资本市场的“活水”即居民财富难以持续涌入,因此对于私募管理人来说,找到收益和风险的平衡点至关重要,而且在募资节奏方面也需要更加谨慎。