来源 中国基金报

记者 方丽 王佳霖

7个月按兵不动后,央行终于对“麻辣粉”实施“降息”!

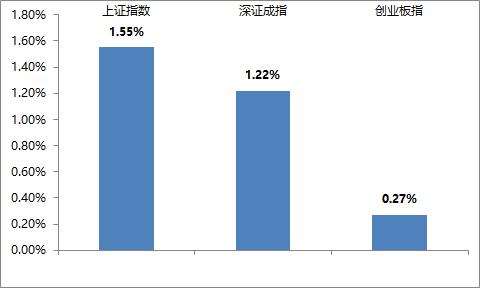

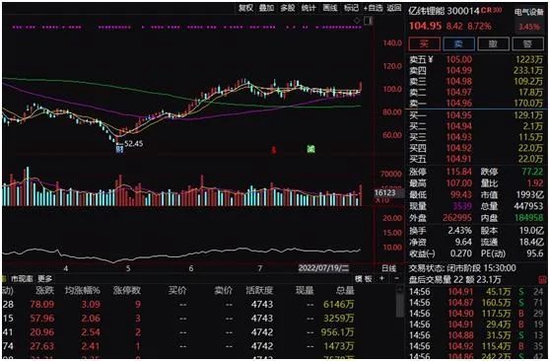

8月15日,在央行“降息”之后市场多空双方胶着,始终围绕平盘线窄幅波动,最终小幅收跌。不过,虽然指数表现较为平庸,但两市有超过90只个股涨幅超10%。

具体来看,A股三大指数涨跌不一。截至收盘,上证指数报3276.09点,微跌0.02%;深证成指报12460.22点,上涨0.33%;创业板指报2718.59点,上涨1.03%;科创50指数报1143.75点,微跌0.21%。

从行业表现来看,中信一级行业中,各行业涨跌不一;电力设备及新能源、煤炭、有色金属涨幅居前,分别上涨3.19%、1.65%、1.65%。

非银行金融、医药、银行跌幅靠前,分别下跌0.98%、1.06%、1.23%。市场成交额为9770.47亿元,较前一交易日稍有萎缩。

从概念板块来看,光伏逆变板块涨幅最高,达到5.42%。超硬材料、钨矿指数、电源设备等涨超4%。

央行本次降息影响有多大?后续应该如何布局?哪些板块存在机会?基金君采访长城、博时、建信、平安、西部利得、财通、恒生前海、兴银、中欧、中信保诚、永赢、蜂巢、摩根士丹利、万家和创金合信共15家基金公司进行紧急解读。

综合这些基金公司的观点来看,本次央行回收MLF2000亿在预期内,但是政策利率调降10BP一定程度超出市场预期。有基金公司认为,政策利率调降后,房贷利率大概率随之下行;在当前“经济弱+流动性松”的宏观背景下,整体利好债券市场。

针对市场未来的走势,大多基金公司认为,短期A股大概率将呈现震荡走势。有公司表示,近期市场增量资金有限,存量资金调仓博弈依然剧烈,市场仍将维持高波动状态,短期内大概率仍将维持结构性走势。展望后市具体投资机会,不少基金公司提名了高景气赛道和困境反转型行业,还有公司看好能源基建、绿电和数字基建等领域。

此次降息或在预期之外

8月15日,人民银行发布公告称,为维护银行体系流动性合理充裕,8月15日开展4000亿元中期借贷便利(MLF)操作(含对8月16日MLF到期的续做)和20亿元公开市场逆回购操作。中期借贷便利(MLF)操作和公开市场逆回购操作的中标利率分别为2.75%、2.0%,均下降10个基点。

综合基金公司的观点来看,本次央行缩量在预期内,但是降息在预期外。

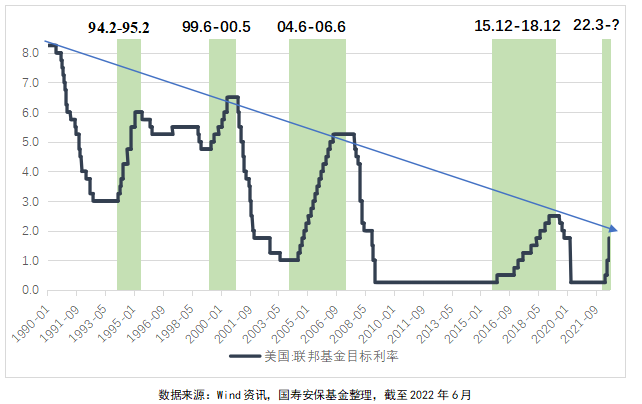

西部利得基金认为,本次降息时点超预期,市场此前总量货币政策的预期并不高。“一方面美联储加息仍处在较为激进的阶段,另一方面央行刚刚发布的二季度货币政策执行报告也表达了对于通胀的关注,并指出要‘兼顾短期和长期、经济增长和物价稳定、内部均衡和外部均衡’,市场对总量货币政策的预期并不高。”

长城基金则从量价两个角度分析了本次央行的政策。

从量的角度看,MLF缩量2000亿的操作在市场预期内。近期超储率高于历史同期水平,银行间杠杆率也处在较高位置,流动性整体仍处在相对充裕位置。叠加央行一直以来“看价不看量”的表述,1年期MLF缩量2000亿基本是正常的流动性调节,并不意味着货币政策转向。

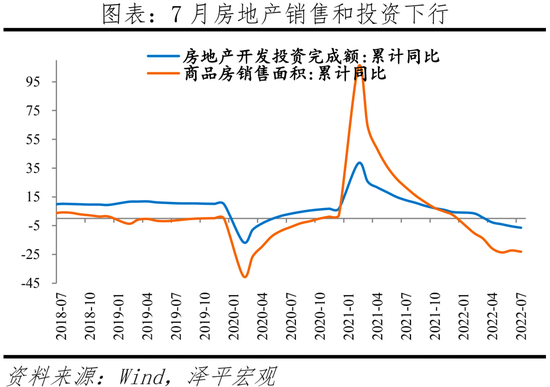

从价的角度看,政策利率调降10BP一定程度超出市场预期,显示当前稳增长面临一定压力。第一,基本面修复不佳,在低基数效应下,7月经济数据又有回落;第二,7月社融信贷数据总量、结构均低于预期,显示实体经济融资需求仍然偏弱;第三,房地产市场销售、投资数据仍然较差;整体看来,政策利息调降必要性较强,当前结构性通胀压力相对可控,对货币政策制约降低。

博时基金也认为,央行此举超出市场预期,当前货币政策服务经济稳增长的基调没有发生改变。

恒生前海基金持有类似看法,中标利率均较前次操作下降10个基点,远超市场预期,“显示高层仍然呵护市场,进一步降低实体经济融资成本,扩大国内需求,巩固经济恢复基础,保持经济运行在合理区间。”

有望引导房贷利率下行

利好债市

本次降息会给市场带来怎样的影响?基金公司认为,有望引导房贷利率下行,利好债市。

西部利得基金认为,MLF利率下调有望引导房贷利率下行。“历史上看,MLF利率的下调大部分时候能引导LPR下调,考虑到当前中长期信贷需求偏弱,房地产对经济拖累幅度较大,我们认为本月5年期LPR报价随之下调的概率较大。”

长城基金也认为,政策利率调降后,房贷利率大概率随之下行。MLF利率调降之后,将会进一步引导广谱利率下行,贷款利率将进一步下行。8月20日将进行8月份LPR报价,在1年期MLF利率的引导下,1年期、5年期LPR大概率随之下行。从而引导房贷利率进一步下行,从而促进居民房地产市场需求。

此外,长城基金认为,当前“经济弱+流动性松”的宏观背景,整体利好债券市场。而政策利率调降后,长端利率下行已经较为充分;资金面已经非常宽松,进一步宽松可能性不大,短端利率下行空间有限。相对来讲,5年期债券性价比更高。

平安基金也赞成上述利好债券市场的观点。平安基金认为,降息说明政府的稳增长意愿依然存在,增量政策可能性无法排除。“货币政策以外,需要重点关注其他政策能否形成合力。”

此外,今年政策利率下调不多,但市场利率已经大幅下行,资金宽松的局面也有望维持。在市场定价方面,本次降息超出市场预期,然而资金利率持续低位之后各类利率也已经较低,“所以此次降息的边际作用或许有限、很难指望有多大幅度的趋势性下行,更多是宽松信号的意味。”

因此,整体上,目前的资金和经济利好债市,基金公司建议顺势而为。

但是,中欧基金认为“债券市场,当前基本面仍有下行压力”。中欧基金表示,没有增量政策的情况下社融大概率见顶回落,房地产下行态势短期难以扭转,同时出口也可能转弱;CPI可能继续上行破3%,但不会引发货币政策收紧;资金利率可能会有小幅收敛,但预计长期低于政策利率。“下周MLF预计平价缩量,资金利率收敛可能对中短端带来调整压力,中期来看利率还有下行空间。”

后市大概率呈现震荡走势

针对市场未来的走势,大多基金公司认为,短期A股大概率将呈现震荡走势。

博时基金认为,短期来看,A股集体大幅上涨或大幅下跌的可能性都较低,大概率将呈现震荡走势。

原因在于,在高通胀的压力下,海外各主要经济体开启加息步伐,并且国际环境也更趋严峻复杂,海外的不确定性因素依然存在,依然会对A股走势产生影响,但影响或将逐步趋弱,未来A股的走势更多还是由国内因素决定。

中欧基金也认为,预计市场短期仍将维持在较窄的区间波动。

“需要注意的是,近期对于新能源和半导体等领域市场关注度的提升,反映在放缓的经济复苏背景下,对于对经济增速变化敏感度更低的科创成长领域的青睐。这同样反映了市场对经济复苏预期整体仍偏谨慎。”

创金合信基金持有类似看法,“近期市场增量资金有限,存量资金调仓博弈依然剧烈,市场仍将维持高波动状态,短期内大概率仍将维持结构性走势。”

中信保诚持有类似看法,“近期国内经济复苏进程有所放缓,且政策进一步加码的预期较弱,导致市场整体以震荡为主、上行动能不足,预计市场指数层面整体或维持区间震荡,关注结构性机会为主。”

永赢基金也认为,维持震荡格局,轻大盘重视结构,关注政策发力方向。展望未来,国内政策面态度积极叠加基本面温和复苏,对权益资产还是可以相对积极看待。但密切关注海外经济是否会出现失速下行风险,同时伴随美联储持续推进加息,是否可能通过汇率或资金流动等机制对国内市场产生制约。

永赢基金还表示,风格上,目前温和复苏、政策呵护的环境整体对成长股仍然相对有利,在地产问题破局前,中长期贷款等指标仍难以明显放量,大盘指数、全市场风险偏好难有大幅表现。未来一段时间内仍需淡化指数重视个股,预计小盘成长风格或相对占优。

看好高景气行业和困境反转型行业

万家基金表示,资本市场来看,股市流动性有望维持合理充裕,长期继续看好A股优质资产投资价值。

原因在于,海外方面,美联储7月如期加息75bp,通胀超预期回落缓解联储加息压力,外部市场扰动边际缓解;从国内来看,部分地区疫情散发、极端天气和地产行业风险影响修复动能,7月经济与金融数据均有所回落,但央行MLF和逆回购政策利率超预期下调10BP,叠加前期财政资金的陆续到位、稳岗稳就业政策的发力,经济有望重拾升势。

综合基金公司的观点,从行业上需要关注高景气行业和困境反转型等行业。

展望未来,恒生前海基金认为,新能源汽车、光伏、风电等高景气行业的短期存在一定压力,交易拥挤度已经达到历史较高水平,但是“成长逻辑依旧非常强劲,等待业绩兑现估值消化后,将会重新具备较高的投资价值。中长期来看,依旧建议关注高景气赛道

此外,电子、医药、互联网等困境反转型行业也值得关注,“该类行业由于景气度较差,估值大都已经处于历史最低估值分位附近,未来行业景气度稍有改善,将会有较大的提估值空间。”

永赢基金也认为,需要继续关注高景气行业,在估值盈利性价比中寻找机会。“前期表现靠后的成长板块有消费电子、半导体设备和医药等,关注景气确定性以及可能逐步改善的布局机会。中期而言,伴随经济预期逐步修复,消费、价值板块也会逐步迎来景气回暖,关注时间点和节奏可结合高频数据研判。”

兴银基金则认为,行业配置方面看好三条主线:1、能源链:煤炭、石油石化、光伏;2、疫后消费复苏:汽车、交运;3、稳增长链:建筑、地产等。

中信保诚与兴银的判断类似,建议关注1)成长中的高景气行业,电动车、绿电产业链、军工、半导体;2)疫情后消费复苏:消费、酒店、航空等;3)CPI回升的提价逻辑,如农业、食品饮料等。

财通基金总经理助理、基金投资部总经理金梓才表示,对后市保持较为积极乐观的态度。从经济基本面来看,趋势也在稳中向好,但复苏速度或比预期偏慢一些,所以市场会在成长等方向上寻找机会。

“我们会在消费或成长领域找一些方向。消费领域,目前行业需求或处于底部, 疫情的冲击对部分处于低谷的消费子行业带来利好,后疫情时代有部分大消费子行业在疫情中得到了份额扩张、行业集中度提升的机会,这是后疫情时代值得关注的对象。出行链板块,随着疫情好转以及出行需求的释放,有望迎来价值回归;养殖板块,大部分公司的估值仍处于历史中低分位,股价仍有较大上行空间;地产板块,目前行业需求低迷,我们将关注需求端结构性复苏后的预期修复,以及行业景气度回升的空间。” 金梓才表示。

金梓才认为,成长板块,新能源领域在需求端是较为确定和向上的,疫情对行业的基本面有了更大的助力。我们会关注其中景气度继续向上的细分领域,也会对相关的变量保持积极跟踪。

摩根士丹利华鑫认为,在“经济弱复苏+流动性宽裕”格局下,成长板块相对受益。8月15日 MLF 操作利率下降10个基点,流动性环境延续宽松格局。“在经济预期弱,流动性宽裕,及市场情绪边际企稳的环境下,有利于成长风格主线。”

黄金或可对冲股票和债券风险

具备配备价值

摩根士丹利华鑫多资产投资部洪天阳认为,对于人民币投资者,未来12个月黄金或可以对冲股票和债券两类资产的风险,具备配置价值。

具体而言,美国本轮通胀和1970年代通胀有相似之处,但是本质显著不同。美国在1970年代深陷越战泥沼,国内适龄劳动力出现一定程度的短缺,同时几次中东战争推升油价大幅上涨;这两点是和本轮通胀相似之处。当前,美国就业市场火爆,劳动力市场中的职位数多于求职人数,同时部分劳动力选择提前退休加剧了劳动力的短缺,俄乌战争推升了能源和粮食的价格。但是,显著不同在于货币超发、(非战时)债务激增和过度消费才是本轮通胀的导火索,更多是货币驱动。

这也是为什么美联储加息对控制1970年代的高通胀作用有限,但是对控制本次通胀却效果显著。美联储加息通过打击期货市场成功地压制了现货的价格。在6月加息75BP落地后,实际利率进一步上行,商品期货市场上对冲通胀的需求逐渐减少,商品市场的做多力量边际削弱,油价及粮食价格均遭遇明显打压;同时,美国住房按揭贷款利率也明显抬升,其中30年按揭贷款利率由前期低点的2.8%上升到56%以上,对房价形成压制。美联储通过投资者对其信心 Never fight the FED )和期现货市场有效联动,遏制了通胀的势头,美国长期通胀预期已向中枢回落。

纵观过去8轮加息周期(自1970年以来),资产表现呈现一定规律。美股在首次加息后1-3个月大多下跌,但3个月后大多重新上涨;早期的加息周期开始后,美债收益率大多上行,但最近两轮加息开始后,由于市场预期较为充分,美债收益率均出现一定下行;黄金价格在首次加息后短期内大多表现为上涨,但持续时间不稳定,中长期大多重新开始下跌。

本轮通胀时间上可能超预期,各类资产表现可能也不同于前几轮。加息至今美国就业依然强劲,7月新增就业岗位58万,没有哪次衰退有如此强的就业景象;四季度,即使美国经济放缓,中国经济复苏确定可期,指望全球经济衰退让美国通胀回到3%附近有难度。

从资产配置的角度,美元指数似乎已经见顶,两年期美债在3.4%附近对加息预期定价比较充分,有配置价值。美股的估值现在大约是市盈率16倍,对应340基点的风险溢价属于历史中位数附近;但是由于成本上升、总需求偏弱和美元走强等原因,美股盈利增长的预期仍存在下调空间。待盈利预期下调充分后,美股可能迎来较好的配置时点。

国内市场,如果看六个月,疫情很可能得到有效防控,就业和收入可能会明显改善,消费也会顺势而上;地方政府可能出台相关的基础设施建设计划,保交楼可能得到验证,地产商的问题也可能得到一定程度的解决。新的经济周期和投资周期将开启新一轮信贷周期,债券市场可以获得大量优质的资产,可以治愈“资产荒”。六个月以后,居民2022年以来新增的储蓄可能达到二十万亿(2022年上半年,居民新增储蓄10万亿元),投资将变成一种刚需。甚至可能不用6个月,先前触底的债券利率就会上行,估值合理的股票资产将重新受到青

睐。

商品方面,原油和铜可能失去上半年的风头,黄金的配置值得重视。一方面,中国 CPI 和美国 CPI 的权重不同,简单地说中国看猪,美国看油。未来12个月,中国的通胀风险应该得到重视,而黄金则可以对冲通胀超预期的风险(债券的风险)。另外,美元加息缩表,其他央行跟随,全球流动性收紧的效应尚未在股市完全体现,地缘政治风险也可能加剧股市波动,这种情况下黄金通常可以对冲股市的风险。

“总之,对于人民币投资者,未来12个月黄金或可以对冲股票和债券两类资产的风险,具备配置价值。”洪天阳总结道。

偏股基金仓位处于历史中位水平

通信、电力设备和汽车获加仓

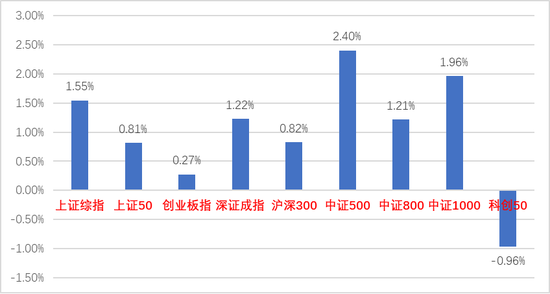

回顾上周行情,上周A股总体上涨,小盘股表现更好,北向资金上周净流入76.5亿元。价值股表现更好,国证价值和国证成长收益率分别为2.10%和1.51%。

根据中信一级行业分类,行业涨幅前5分别为煤炭、石油石化、综合、综合金融和机械,涨幅分别为8.43%、6.31%、4.10%、3.77%和3.70%。跌幅前5分别为农林牧渔、汽车、消费者服务、银行和食品饮料,涨幅分别为-2.07%、-0.67%、-0.12%、0.33%和0.34%,只有3个行业下跌。

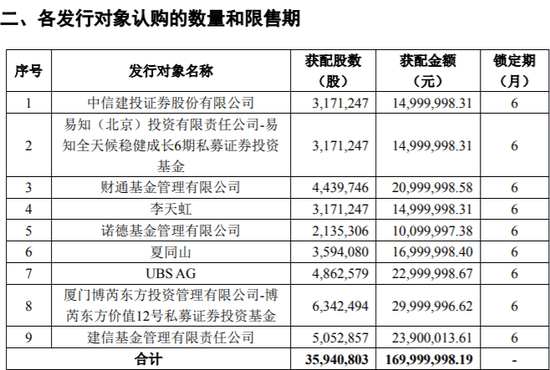

回顾上周公募基金持仓情况,好买基金认为,整体来看,上周公募偏股型基金小幅加仓,名义调仓与主动调仓方向一致,且主动调仓幅度小于名义调仓。目前,公募偏股基金仓位总体处于历史中位水平。

具体而言,偏股型基金整体小幅加仓0.45%,当前仓位55.87%。其中,股票型基金仓位上升1.07%,标准混合型基金仓位上升0.37%,当前仓位分别为79.85%和52.68%。

整体仓位情况

股票型

标准混合型

偏股型

当前仓位

79.85%

52.68%

55.87%

上周仓位

78.78%

52.31%

55.42%

主动调仓

0.83%

0.03%

0.12%

上月仓位

81.53%

57.44%

60.27%

主动调仓

-1.92%

-5.07%

-4.70%

此外,上周基金配置比例位居前三的行业是汽车、食品饮料和电力设备,配置仓位分别为4.60%、4.44%和4.35%;基金配置比例居后的三个行业是房地产、建材和建筑,配置仓位分别为0.32%、0.49%和0.56%。

从行业变动而言,上周基金行业配置上主要加仓了通信、电力设备和汽车,幅度分别为1.84%、1.83%和1.06%;基金主要减仓了石油石化、农林牧渔和煤炭三个行业,减仓幅度分别为3.00%、1.64%和1.03%。

震撼!现场视频来了,东部战区飞行员俯瞰澎湖列岛!外交部、国防部、国台办重磅回应!

炒股开户享福利,入金抽188元红包,100%中奖!